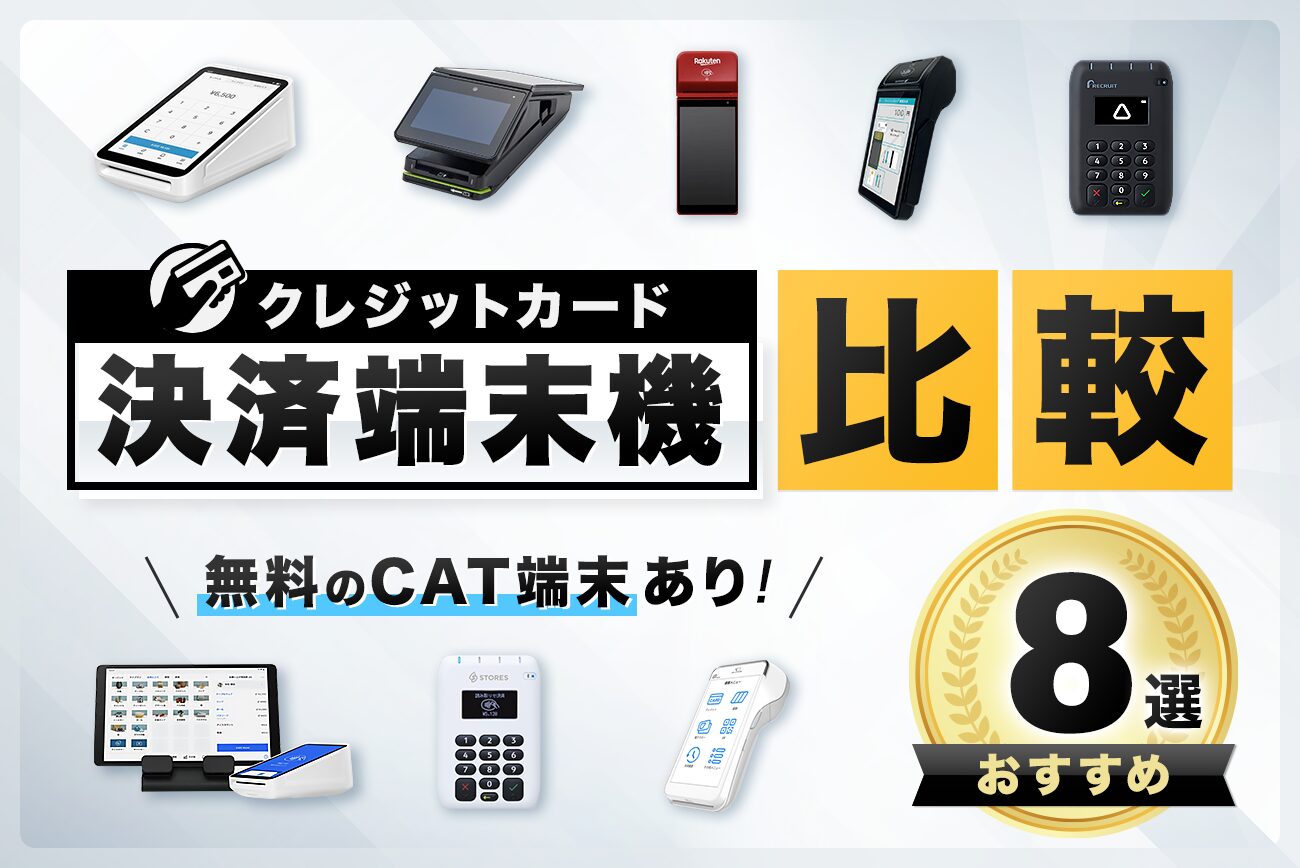

クレジットカード決済端末機(CAT端末)には、無料で始められて初期費用も抑えられるサービスがあります。

今回は、無料でクレジットカード決済端末機が提供されるサービスや初期費用の掛からないおすすめのサービスを厳選しました。

8つのクレジットカード決済端末機の特徴やサービス内容を一括比較しています。

クレジットカード決済端末機の導入は、支払い手段の多様化に欠かせない取り組みです。

今回紹介するクレジットカード決済端末機は、多様な決済方法とコスト面から選んでいます。

【迷ったらコレ!】おすすめのクレジットカード決済端末機

目次

- クレジットカード決済端末機(CAT端末)とは

- クレジットカード決済端末機(CAT端末)の種類

- クレジットカード決済端末機(CAT端末)の価格・費用【無料あり】

- クレジットカード決済端末機(CAT端末)おすすめ8選の比較表

- クレジットカード決済端末機おすすめ8選【無料のCAT端末あり】

- クレジットカード決済端末機(CAT端末)おすすめ8選の総費用シミュレーションを比較

- クレジットカード決済端末機(CAT端末)のおすすめの選び方・比較ポイント

- クレジットカード決済端末機(CAT端末)の使い方

- クレジットカード決済端末機(CAT端末)を導入するメリット・デメリット

- クレジットカード決済端末機(CAT端末)を導入するまでの流れ

- クレジットカード決済端末機(CAT端末)を導入する際の注意点

- クレジットカード決済端末機のおすすめ比較に関するよくある質問

- クレジットカード決済端末機(CAT端末)の導入に関するお役立ち情報

- まとめ:クレジットカード決済端末機おすすめ8選を比較!【無料のCAT端末あり】

クレジットカード決済端末機(CAT端末)とは

クレジットカード決済端末機(CAT端末)とは、店舗がクレジットカードでの支払いを処理するために使用する専用の決済機器です。

正式名称は「Credit Authorization Terminal」で、加盟店とカード会社をオンラインで接続し、承認処理を即時に行います。

多くのCAT端末はPOSレジと連携し、売上データの自動反映やレシート出力まで一体で対応できます。

導入には月額費用や通信コストが発生するケースもありますが、安価な端末やモバイル型も登場し選択肢は増えています。

クレジットカード決済だけでなく、電子マネーやQRコード決済に対応する多機能機もあり、小規模店舗でも十分導入可能です。

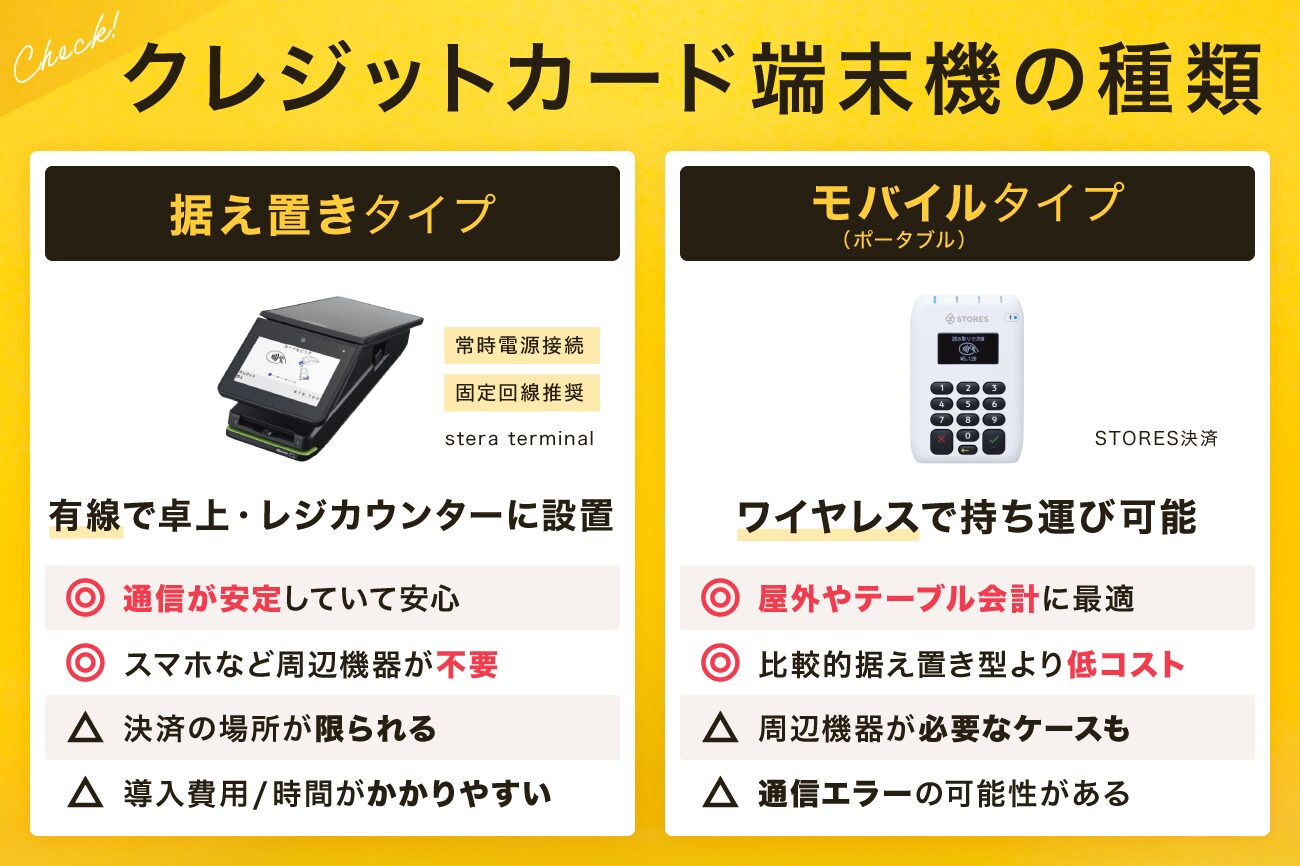

クレジットカード決済端末機(CAT端末)の種類

クレジットカード決済端末機(CAT端末)は、2つの種類に分類できます。

クレジットカード決済端末機の種類

- 据え置きタイプ

- モバイルタイプ・ポータブルタイプ

それでは順番に解説していきます。

据え置きタイプ

据え置きタイプのクレジットカード決済端末機(CAT端末)は、店舗内のレジカウンターや受付に設置し、有線接続で安定した通信を実現できます。

常時電源接続と固定回線接続が前提のため、通信エラーのリスクが極めて低く、決済の信頼性を重視する業種に適しています。

端末単体で完結する機種が多く、スマートフォンやタブレットなど外部機器が不要な点もメリットです。

一方で導入時には回線工事や設置調整が発生することがあり、初期費用や工数は相対的に高くなる傾向があります。

長期運用前提の店舗や、複数レジ環境での一括管理には特におすすめです。

モバイルタイプ・ポータブルタイプ

モバイルタイプのクレジットカード決済端末機(CAT端末)は、ワイヤレス通信により持ち運び可能で、場所を問わず決済対応できます。

屋外イベントやテーブル会計など、移動を伴う業態に最適で、ケーブル接続や固定設置が不要なため設置の自由度が高いです。

Airペイ![]() などの軽量端末では、BluetoothやWi-Fiを通じてスマートフォンと連携し、アプリを介して決済処理を行います。

などの軽量端末では、BluetoothやWi-Fiを通じてスマートフォンと連携し、アプリを介して決済処理を行います。

比較的低価格で導入できる反面、スマートフォンやタブレットとの併用が必要なケースがあり、通信環境の影響も受けやすくなります。

-

ポータブル型のクレジットカード決済端末おすすめ10選を比較【無料あり】

続きを見る

クレジットカード決済端末機(CAT端末)の価格・費用【無料あり】

クレジットカード決済端末機(CAT端末)は、据え置き型とモバイル型で構成や運用条件が異なり、導入前に相場の把握が必要です。

選定の際は、端末価格に加え、月額費用や決済手数料を含めた総コストを考慮することが重要です。

クレジットカード決済端末機の価格・費用【無料あり】

| タイプ | 初期費用相場 | 月額料金相場 | 特徴 |

| 据え置きタイプ | 30,000~80,000円 | 1,000~3,000円 | 安定通信・高機能・導入負担大 |

| モバイルタイプ | 無料~20,000円 | 無料~1,500円 | 低コスト・持ち運び可・通信不安定 |

据え置き型はstera packなど高機能モデルが中心で、電源と固定回線を使うため通信が安定します。その分、導入費用や設定作業が増えやすく、全体のコストはやや高めです。

一方、Airペイ![]() のようなモバイル型は、スマートフォンとの連携を前提とした軽量設計で初期費用も抑えられます。屋外対応やイベント出店にも向いており、短期利用にも適しています。

のようなモバイル型は、スマートフォンとの連携を前提とした軽量設計で初期費用も抑えられます。屋外対応やイベント出店にも向いており、短期利用にも適しています。

総じて、店舗の業態や利用シーンによって適正コストは大きく異なるため、導入前に料金体系を細かく比較検討することが重要です。

クレジットカード決済端末機(CAT端末)おすすめ8選の比較表

続きまして、おすすめのクレジットカード決済端末機(CAT端末)を8つ比較しました。

ぜひ、参考にしてみてください。

クレジットカード決済端末機(CAT端末)おすすめ8選の比較表【無料あり】

| 端末機名 | 端末機の画像 | 総合評価 | 端末機の種類 | 決済端末機の価格 | 月額利用料金 | 決済手数料 | 入金手数料 | 初期費用 | 売上の入金タイミング | 対応QRコード | 対応電子マネー | 対応クレジットカード |

| Square決済 |  | (4.86) | 据え置き型 | 0円〜 | 0円 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% | 0円 | 0円 | ・みずほ銀行と三井住友銀行の場合:最短翌営業日 ・その他金融機関:毎週金曜日 | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・Alipay | Apple Pay・Google Pay・iD・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・Discover |

| stera pack |  | (4.77) | 据え置き型 | 0円 | 1年目:0円 ※2年目以降3,300円(税込) ※売上条件達成で永年無料 | ■スモールビジネスプラン 1.98%〜3.24% ■スタンダードプラン 2.70%〜3.24% | ・三井住友銀行口座のみ:0円 ・その他金融機関:220円(税込) | 0円 | ・毎日締め2営業日後払い ・月6回締め2営業日後払い ・月2回締め2営業日後払い ・月2回締め15日後払い | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・ゆうちょPay・WeChat Pay・ Alipay・UnionPay | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover |

| 楽天ペイ ターミナル |  | (4.61) | ポータブル型 | 38,280円 ※端末無料キャンペーン開催中 | 0円 | ■クレジットカード:2.20%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:2.00%〜3.24% | 楽天銀行の場合:0円 その他金融機関:1回330円(税込) | 0円 | ・楽天銀行が入金講座の場合:365日翌日自動入金 ・その他金融機関:入金依頼により翌日対応 | PayPay・d払い・楽天ペイ・au PAY・ Smart Code・銀行Pay・ WeChat Pay・Alipay・JKOPAY | Apple Pay・iD・QUICPay・楽天Edy・nanaco・ WAON・Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover |

| PAYGATE |  | (4.46) | ポータブル型 | 0円 ※数量限定で無料 | 3,300円(税込) | ■クレジットカード:1.98%〜3.24% ■電子マネー:3.24% ■QRコード:2.00%〜3.24% | 0円 | 0円 | ・クレカ・電子マネー:末日締め翌月15日払い ・クレカ・電子マネー:15日締め当月末日払い ・QRコード決済:当月末日締め翌月末日払い | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・LINE Pay・WeChat Pay・ Alipay・UnionPay | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover |

| Airペイ |  | (4.54) | ポータブル型 | 20,167円 ※端末無料キャンペーン開催中 | 0円 | ■クレジットカード:2.48%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:0.99%〜2.95% | 0円 | 0円 | 月3回または月6回(利用口座による) | PayPay・d払い・楽天ペイ・au PAY・ Jcoin Pay・Smart Code・ WeChat Pay・Alipay | Apple Pay・iD・QUICPay・Suica・PASMO・ Kitaca・ICOCA・manaca・TOICA・ SUGOCA・nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover |

| Square Terminal |  | (4.69) | 据え置き型 | 39,980円(税込) | 0円 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% | 0円 | 0円 | ・みずほ銀行と三井住友銀行の場合:最短翌営業日 ・その他金融機関:毎週金曜日 | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・Alipay | Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・Discover |

| STORES決済 |  | (4.43) | ポータブル型 | 19,980円 | ■通常料金 0円 ■中小支援プラン 3,300円 | ■クレジットカード:1.98%〜3.24% ■電子マネー:1.98%〜3.24% ■QRコード:3.24% | ・手動入金で売上10万円以下の場合:220円(税込) ・その他:0円 | 0円 | ・手動入金:2営業日以内 ・自動入金:毎月月末締め翌月20日払い | PayPay・d払い・楽天ペイ・au PAY・ メルpay・ファミペイ・銀行Pay・ SmartCode・WeChatPay | iD・QUICPay・Suica・PASMO・Kitaca・ ICOCA・manaca・TOICA・SUGOCA・ nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・Discover |

| PayCAS Mobile |  | (4.17) | ポータブル型 | 78,800円 ※特別セットプランは無料 | ■通常 4,000円〜 ■特別セットプラン 1,980円〜 | ■クレジットカード:2.80%〜3.24% ■電子マネー:2.80%〜3.24% +月額1,020円 ■QRコード:2.95%〜3.24% | 0円 | 0円 | ・毎月15日までの売上を当月末日に入金 ・毎月15日から末日までのの売上を翌月15日に入金 | PayPay・d払い・楽天ペイ・au PAY・ Jcoin Pay・WeChat Pay・ Alipay・JKOPAY | Apple Pay・Google Pay・iD・QUICPay・ 楽天Edy・WAON・nanaco・Suica・PASMO・ Kitaca・ICOCA・manaca・TOICA・ SUGOCA・nimoca・はやかけん | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover |

クレジットカード決済端末機おすすめ8選【無料のCAT端末あり】

前項の比較表では、8つのクレジットカード決済端末機(CAT端末)のポイントのみを紹介しました。

本項では、おすすめのクレジットカード決済端末機8つについて、特徴や強みなどを解説します。

クレジットカード決済端末機おすすめ8選【無料導入あり】

それでは順番に解説していきます。

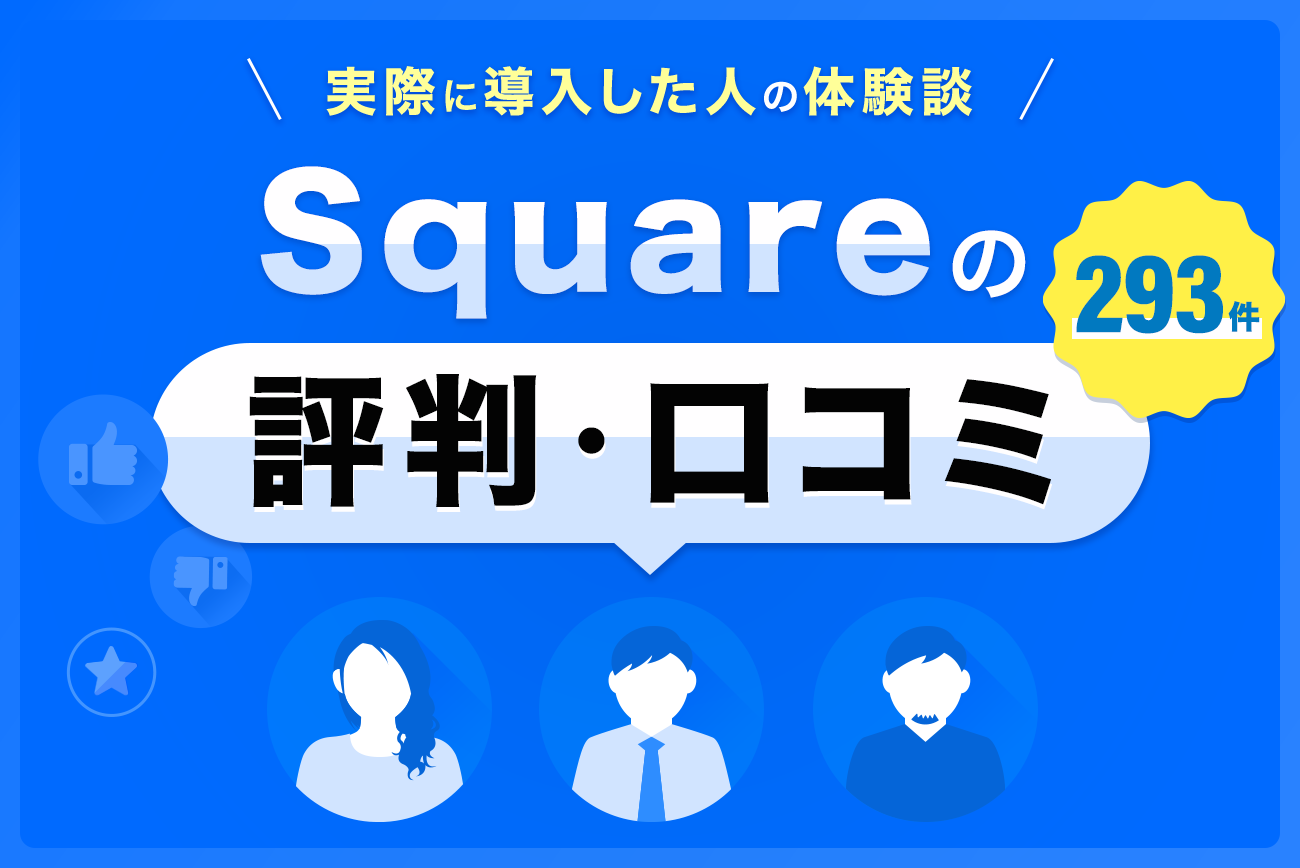

おすすめのクレジットカード決済端末機①Square決済

画像引用元:Square決済

| クレジットカード決済端末機名 | Square決済 |

| 総合評価 | 4.86 |

| 口コミ評価 | 4.31 (293件) |

| 端末機の種類 | 据え置き型 |

| 決済手数料 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% |

| 月額利用料金 | 0円(有料プラン以外) |

| 決済端末価格 | 0円〜 ※実質無料キャンペーン開催中(詳細 |

| 違約金 | 0円 |

| 3年間の全費用のシミュレーション | ■年間500万円決済する場合の全費用の総額 ※シミュレーションの総額は、SquareのTap to Payを導入した場合の初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 |

| 公式サイト | Square決済の公式サイトを確認する |

Square決済は、月額固定費用や初期費用、解約費用などが無料のサービスです。

発生する費用は、決済手数料のみとなっています。

決済手数料は、クレジットカード決済端末機を使う場合、対面決済で3.25%です。

アプリのインストールだけで始められるPOSレジと連携しても、決済手数料のみで利用できます。

Square決済の端末機には、コンパクトなカードリーダータイプがあります。

カードリーダータイプの場合は、5,000円弱の費用で購入できます。

現在取り扱っているカードリーダー(第2世代)は、Bluetooth接続で利用可能です。

そのため、端末機との接続部分の不具合は、解消されています。

スクエアは初期費用が無料で、決済手数料のみがかかる仕組みだと認識しています。そのため、私としては非常にコストパフォーマンスが良いと感じています。

口コミ投稿者:ms685さん / 47歳女性 / 東京都

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

使用端末機:Squareリーダー / 2014年に導入開始 / 総合評価:10/10

決済端末無料キャンペーンでのリーダーの無償提供は大変魅力的だった。

決済手数料に関しては大変低く満足であった。無銭飲食や未収のリスクや客足増加の可能性を考えると決して高いコストではないと感じた。

口コミ投稿者:マツモトミツグさん / 52歳男性 / 愛知県

業種:サービス業 / 職種:飲食・フード / 役職:自営業・個人事業主

使用端末機:Squareリーダー / 2017年3月に導入開始 / 総合評価:6.0/10.0

-

Square(スクエア)決済の評判・口コミ(293件)【実際に導入した人の体験談】

続きを見る

-

Square(スクエア)の決済手数料一覧まとめ【高い?計算方法は?消費税は含む?】

続きを見る

-

Squareの割引キャンペーン情報まとめ【決済端末無料キャンペーンは?新型端末が無料?】

続きを見る

条件に該当する事業者は3.25%→2.50%に!(詳細

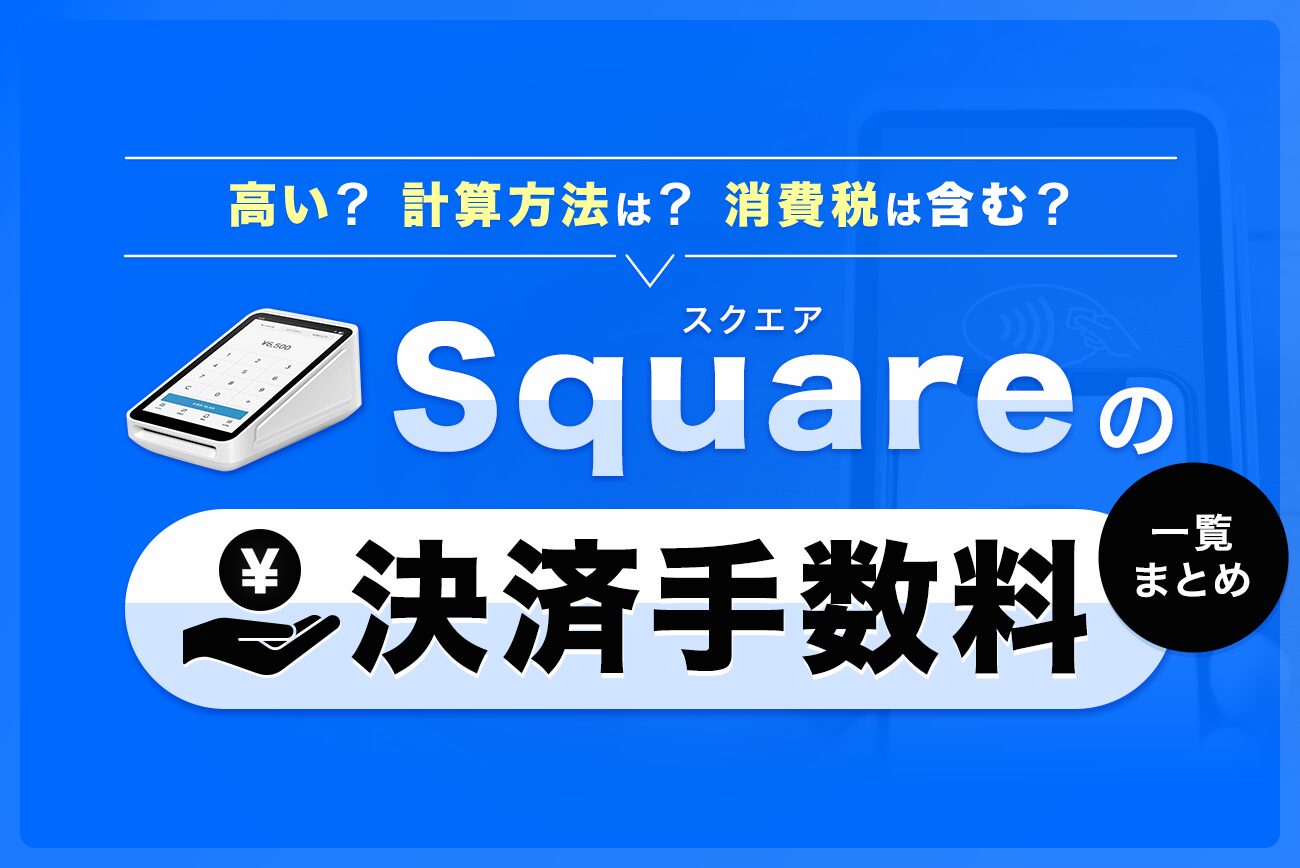

おすすめのクレジットカード決済端末機②stera pack

画像引用元:stera pack

| クレジットカード決済端末機名 | stera pack | |

| 総合評価 | 4.77 | |

| 口コミ評価 | 4.38 (60件) | |

| 端末機の種類 | 据え置き型 | |

| プラン種類 | スモールビジネスプラン | スタンダードプラン |

| 決済手数料 | Visa・Mastercard:1.98% JCB・American Express・Diners Club・Discover:2.48% | Visa・Mastercard:2.70% JCB・American Express・Diners Club・Discover:3.24% |

| 月額利用料金 | 1年目:0円 ※2年目以降3,300円(税込) ※直近1年間の売上条件達成で永年無料 | |

| 決済端末価格 | 無料 | 無料 |

| 違約金 | 最大88,000円 ※stera tap | |

| 3年間の全費用のシミュレーション ※スタンダードプラン | ■年間500万円決済する場合の全費用の総額 ※シミュレーションの総額は、初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 | |

| 公式サイト | stera packの公式サイトを確認する | |

stera packは、初期コストと1年目の月額利用料金が無料のサービスです。(2年目以降は月額3,300円)

また直近1年間の累計キャッシュレス金額が3,000万円以上の場合、月額費用が永年無料になるのもポイント。

交通系電子マネーやQRコード決済、タッチ決済などにも対応しています。

スタンダードプランの場合は、VisaとMastercardのクレジットカードのみ決済手数料が2.70%となる点が特徴です。

手軽に決済を導入するならstera tap

手軽にクレジットカード決済端末機を導入したい方には、初期費用無料・月額料金無料・最短5営業日で導入可能なstera tap(ステラタップ)がおすすめ。

stera tap(ステラタップ)はスマートフォンに専用アプリをインストールするだけで、クレジットカードやデビットカードなどの非接触決済に対応できます。詳しくはstera tap公式サイトをご覧ください。

クレジットカードのタッチ決済ができるのでお客様にも喜んでいただけます。Edyも対応しているのはよく驚かれますし、好評です。QRコード決済は導入していません。

手数料に関しては標準だと私は感じています。最近は小規模事業者向けのプランも出来たので、とても助かります。

口コミ投稿者:リリーさん / 29歳女性 / 福岡県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

使用端末機:stera pack / stera terminal / 2022年7月に導入開始 / 総合評価:9/10

私が決済端末を導入するにあたって、コストパフォーマンスを一番に重視しておりました。はじめの年は決済端末の本体レンタル代が無料になりましたので、お得に利用が出来ました。

口コミ投稿者:りーさん / 31歳女性 / 大阪府

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

使用端末機:stera pack / 2022年11月に導入開始 / 総合評価:10/10

-

stera pack(ステラパック)の評判・口コミ(60件)【デメリットは?審査は厳しい?端末に不具合?】

続きを見る

-

stera pack(ステラパック)の手数料まとめ【高い?導入費用は?消費税の扱いは?】

続きを見る

決済手数料1.98%の新プランが登場(詳細

おすすめのクレジットカード決済端末機③楽天ペイ

画像引用元:楽天ペイ

| クレジットカード決済端末機名 | 楽天ペイターミナル |

| 総合評価 | 4.61 |

| 口コミ評価 | 3.70 (75件) |

| 端末機の種類 | ポータブル型 |

| 決済手数料 | ■クレジットカード:2.20%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:2.00%〜3.24% |

| 月額利用料金 | 0円 |

| 決済端末価格 | 38,280円 ※端末無料キャンペーン開催中 |

| 違約金 | 利用条件を満たさない場合にのみ38,280円が発生 |

| 3年間の全費用のシミュレーション | 【年間500万円決済する場合の全費用の合計費用】 ※シミュレーションの総額は、初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 |

| 公式サイト | 楽天ペイターミナルの公式サイトを確認する |

楽天ペイは、導入時にクレジットカード決済端末機の購入が必要なサービスです。

楽天ペイのクレジットカード決済端末機「楽天ターミナル」は、端末自体がモバイル通信可能な機器になっています。

そのため、スマートフォンやタブレットのない環境での決済が可能です。

また、楽天ペイの場合は楽天銀行に口座があれば、売上は翌日の営業日に入金される仕組みです。

楽天銀行の口座を使っている事業者は、振込手数料が無料です。

他には、楽天カードの申し込みでカードリーダーが無料でもらえるキャンペーンもあります。

私は導入費用は無料でした。決済手数料に関しては調べた限り最低水準であるので満足しています。振込手数料も無料、月額費用も無料なので問題ないです。

口コミ投稿者:kamameshiさん / 48歳男性 / 京都府

業種:サービス業 / 職種:飲食・フード / 役職:経営者・役員

使用端末機:楽天ペイターミナル / 2022年1月に導入開始 / 総合評価:8/10

初期設定に関して、特段難しかったといった印象はありません。分からない際は、サポートセンターの方が対応もしてくれたので助かりました。その場で返答できない内容に関しても、すぐに調べてご連絡をくださいました。

コストパフォーマンスは全体的にいいと思います。入金回数を減らせば振り込み手数料も抑えることができるので、問題ないと思います。

口コミ投稿者:grumieさん / 33歳男性 / 神奈川県

業種:サービス業 / 職種:美容・理容 / 役職:経営者・役員

使用端末機:楽天ペイターミナル / 2024年7月に導入開始 / 総合評価:8/10

-

楽天ペイ(実店舗決済)の評判・口コミ(75件)【導入方法やデメリットも解説】

続きを見る

-

楽天ペイの手数料は高い?誰が払う?【導入費用や端末料金も解説】

続きを見る

新規加盟店なら3.8万円の決済端末が0円に(詳細)

おすすめのクレジットカード決済端末機④PAYGATE

画像引用元:PAYGATE

| クレジットカード決済端末機名 | PAYGATE |

| 総合評価 | 4.46 |

| 口コミ評価 | 3.90 (173件) |

| 端末機の種類 | ポータブル型 |

| 決済手数料 | ■クレジットカード:1.98%〜3.24% ■電子マネー:3.24% ■QRコード:2.00%〜3.24% |

| 月額利用料金 | 3,300円(税込) |

| 決済端末価格 | 無料(数量限定) |

| 違約金 | 1年間経過するまで:残月数×3,300円 ※それ以降は発生しない |

| 3年間の全費用のシミュレーション | 【年間500万円決済する場合の全費用の合計費用】 ※シミュレーションの総額は、初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 |

| 公式サイト | PAYGATEの公式サイトを確認する |

PAYGATEは、レシートプリンター内蔵のマルチ決済端末機を提供するサービスです。

内蔵しているレシートプリンターは、熱伝導で印字するタイプの感熱紙が使われているため、インクを必要としません。

それらのサポートは、365日体制のサービスという点が特徴です。

PAYGATEの提供するクレジットカード決済端末機は、Android OS搭載のコンパクトな端末機。

Mastercardなどのクレジット決済だけではなくタッチ決済や電子マネー、QRコード決済にも対応しています。

PAYGATEの端末操作は非常に直感的で、初めて使用するスタッフでもすぐに慣れることができました。タッチ操作がスムーズで、画面のデザインも分かりやすく、会計業務が迅速に行える点が特に優れています。また、在庫管理や売上確認も簡単に操作でき、全体的な業務効率が向上しました。

導入当時はちょうどキャッシュレス決済が普及し始めたタイミングだったため、顧客の利便性が向上し、満足度も高まりました。特に現金を持たない若年層や外国人観光客にも対応できたことで、リピート率の向上にも寄与したと感じています。私の店では導入して良い結果を得られました。

口コミ投稿者:大島拓人さん / 27歳男性 / 愛知県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:会社員

使用端末機:PAYGATE / 2021年7月に導入開始 / 総合評価:7/10

端末の設置は特に場所もとらずで設置もしやすかったです。私は初期設定はわりかしスムーズに行うことができたと思います。

従来のレジとかに比べればとてもコンパクトになって場所も選ばなくあまり課題がないと思います。特に衝撃などを与えなければ問題なく長期感使えるんではないかと思います。

口コミ投稿者:LILさん / 37歳男性 / 大阪府

業種:卸売・小売・飲食業 / 職種:販売・接客・サービス・モニター / 役職:アルバイト・パート

使用端末機:PAYGATE / 2022/7月に導入開始 / 総合評価:7/10

-

PAYGATE(ペイゲート)とは?安全?【手数料や使い方、口コミを解説】

続きを見る

-

スマレジのPAYGATE(ペイゲート)の手数料はいくら?【振込手数料や消費税・月額費用も解説】

続きを見る

おすすめのクレジットカード決済端末機⑤Airペイ(エアペイ)

画像引用元:Airペイ(エアペイ)

| クレジットカード決済端末機名 | Airペイ(エアペイ) |

| 総合評価 | 4.54 |

| 口コミ評価 | 4.12 (231件) |

| 端末機の種類 | ポータブル型 |

| 決済手数料 | ■クレジットカード:2.48%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:0.99%〜2.95% |

| 月額利用料金 | 0円 |

| 決済端末価格 | 無料(契約期間中レンタル) |

| 違約金 | 0円 |

| 3年間の全費用のシミュレーション | 【年間500万円決済する場合の全費用の合計費用】 ※シミュレーションの総額は、初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 |

| 公式サイト |

Airペイ![]() (エアペイ)は、暗証番号入力ボタン付きのカードリーダーと、手持ちのデバイス(スマートフォンやタブレットなど)を接続するクレジットカード決済サービスです。

(エアペイ)は、暗証番号入力ボタン付きのカードリーダーと、手持ちのデバイス(スマートフォンやタブレットなど)を接続するクレジットカード決済サービスです。

カードリーダーの暗証番号入力ボタンは、オープンなため入力時の目隠しができません。

入力時のプライベート性を高めるには、目隠しスタンドが必要な場合もあるでしょう。

カードリーダーは、カードの読み込みと暗証番号の入力のみに使用します。

決済の操作は、手持ちのデバイスにインストールしたアプリ内で実行するタイプです。

私の場合端末は無料した。税理士とfreeeを連携しており、エアレジの売り上げがfreeeにそのまま反映されるので経理の人件費削減に繋がっています。決済手数料は必要経費として割り切っています。

口コミ投稿者:tmysk76さん / 36歳男性 / 沖縄県

業種:卸売・小売・飲食業 / 職種:フリーランス / 役職:自営業・個人事業主

使用端末機:Airペイ(エアペイ) / 2024年1月に導入開始 / 総合評価:8/10

私の時はiPadが無料で提供となりましたのでそちらの費用の負担は無かったです。併せて、店用のiPadがある事で、店のInstagram等のSNSを始めるのに便利でした。

口コミ投稿者:椿さん / 36歳女性 / 神奈川県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

使用端末機:Airペイ(エアペイ) / 2023年9月に導入開始 / 総合評価:8.0/10.0

-

Airペイ(エアペイ)の評判・口コミ(231件)【メリットや手数料も解説】

続きを見る

-

AirPAY(エアペイ)のデメリットまとめ【手数料が高い?壊れやすい?】

続きを見る

-

AirPAY(エアペイ)のキャンペーンまとめ【iPad無料キャンペーン開催中!】

続きを見る

台数限定でカードリーダーが0円に(詳細

おすすめのクレジットカード決済端末機⑥Square Terminal

画像引用元:Square Terminal

| クレジットカード決済端末機名 | Square Terminal |

| 総合評価 | 4.69 |

| 口コミ評価 | 4.31 (293件) |

| 端末機の種類 | 据え置き型 |

| 決済手数料 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% |

| 月額利用料金 | 0円 |

| 決済端末価格 | 39,980円(税込)または月額3,332円(税込)の12回払い |

| 違約金 | 0円 |

| 3年間の全費用のシミュレーション | ■年間500万円決済する場合の全費用の総額 ※シミュレーションの総額は、初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 |

| 公式サイト | Squareターミナルの公式サイトを確認する |

Square Terminalは、先述したSquare決済の据え置きタイプとなるクレジットカード決済端末機です。

レシートプリンター内蔵やマルチ決済対応の多機能な面が期待できるでしょう。

端末機とPOSレジアプリを持ち歩けることは、イベント出店や屋外でのビジネスに役立つでしょう。

また、Square Terminalの利用におけるサポート体制は、24時間稼働のヘルプセンターや、電話サポート(国内拠点)が利用できます。

SquareターミナルとiPadを連携してるので物品やメニューなど最初の設定さえしておけばカテゴリーに分けたりできたので、直感的に操作しやすいです。

もうすぐ3年になりますが、今のところ故障や不具合はありませんでした、比較的長期利用に適していると思います。

口コミ投稿者:なりさん / 27歳男性 / 東京都

業種:サービス業 / 職種:医療・看護 / 役職:自営業・個人事業主

使用端末機:Squareターミナル / 2022年2月に導入開始 / 総合評価:8/10

デザインは他の決済サービス端末と比べてスタイリッシュで飲食店は勿論、美容室やオシャレな空間にも問題なく設置できると感じます。

入金サイクルはエアペイなどと比べて早いです。その点はかなり満足しているポイントです。売り上げが低い時に入金サイクルの早さはかなり助かりました。

口コミ投稿者:tmysk76さん / 36歳男性 / 沖縄県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

使用端末機:Squareターミナル / 2024年1月頃に導入開始 / 総合評価:9/10

-

Square(スクエア)ターミナルの使い方まとめ【初期設定・接続方法・商品登録・決済方法など】

続きを見る

条件に該当する事業者は3.25%→2.50%に!(詳細

おすすめのクレジットカード決済端末機⑦STORES決済

画像引用元:STORES決済

| クレジットカード決済端末機名 | STORES決済 |

| 総合評価 | 4.43 |

| 口コミ評価 | 4.40 (72件) |

| 端末機の種類 | ポータブル型 |

| 決済手数料 | ■クレジットカード:1.98%〜3.24% ■電子マネー:1.98%〜3.24% ■QRコード:3.24% |

| 月額利用料金 | ■通常料金:0円 ■中小支援プラン:3,300円 |

| 決済端末価格 | 無料(条件達成が必須) |

| 違約金 | 3年間経過するまで:残月数×3,300円 ※それ以降は発生しない |

| 3年間の全費用のシミュレーション | 【年間500万円決済する場合の全費用の合計費用】 ※シミュレーションの総額は、初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 |

| 公式サイト | STORES決済の公式サイトを確認する |

STORES決済![]() は、中小支援プランが適用されればVisa・MasterCardの決済手数料が1%台になる決済端末です。

は、中小支援プランが適用されればVisa・MasterCardの決済手数料が1%台になる決済端末です。

通常プランでは決済手数料3.24%ですが、中小支援プランでは決済手数料が安価になり、端末代金も無料になります。

画像引用元:STORES決済

月額費用3,300円(税込)が発生しますが、本来4,950円必要なPOSレジサービスも利用できるため、利便性は向上します。

STORES決済は、スマートフォンやタブレットとの接続が前提となるため、機材の準備が必要な場合もありますが、そのぶん低コストで導入できる点が魅力です。

規模の小さな店舗やイベント出店を考えている事業者にとって、最初の1台にピッタリなクレジットカード決済端末機といえるでしょう。

端末の操作性は直感的です。携帯と連動して使えるのが説明書がなくても使用を開始できます。また、端末にきちんと決済金額が表示されるのがいいです。

決済端末が無料になるキャンペーンの時に申し込みしました。私が使用している端末はずっと無料だと思います。

口コミ投稿者:タナカさん / 36歳女性 / 大阪府

業種:サービス業 / 職種:販売・接客・サービス・モニター / 役職:自営業・個人事業主

使用端末機:STORES決済(旧Coiney) / 2021年6月に導入開始 / 総合評価:8/10

導入費用は無料でした。決済手数料は一般的な数字だと思います。振込手数料も10万円以上だと無料なので、良心的だと思います。

初期設定はスムーズに行えました。携帯と連結して出張時に使えることもとても便利で選んでよかったと思いました。

口コミ投稿者:Makiさん / 43歳女性 / 東京都

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

使用端末機:STORESレジ / 2017年12月に導入開始 / 総合評価:8/10

-

STORES決済の評判・口コミ(72件)【特徴や決済方法ごとの手数料も解説】

続きを見る

-

STORES(ストアーズ)決済の手数料・費用は高い?計算方法は?【他サービスと比較】

続きを見る

おすすめのクレジットカード決済端末機⑧PayCAS Mobile

画像引用元:PayCAS Mobile

| クレジットカード決済端末機名 | PayCAS Mobile |

| 総合評価 | 4.17 |

| 口コミ評価 | 3.50 (11件) |

| 端末機の種類 | ポータブル型 |

| 決済手数料 | ■クレジットカード:2.80%〜3.24% ■電子マネー:2.80%〜3.24% +月額1,020円 ■QRコード:2.95%〜3.24% |

| 月額利用料金 | ■通常:4,000円〜 ■特別セットプラン:1,980円〜 |

| 決済端末価格 | 78,800円 ※特別セットプランは無料 |

| 違約金 | 0円 |

| 3年間の全費用のシミュレーション | 【年間500万円決済する場合の全費用の合計費用】 ※シミュレーションの総額は、初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を元に算出しています。※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。※入金手数料は毎月1回振り込みが行われる場合の費用を算出。※契約プランや決済金額によって費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。 |

| 公式サイト | PayCAS Mobileの公式サイトを確認する |

PayCAS Mobileは、携帯電話会社ソフトバンクのSIMカード搭載の端末機を提供するサービスです。

据え置きタイプの端末機として、他のモバイル端末(スマートフォンやタブレットなど)と接続しない環境でも利用できます。

PayCAS Mobileは、スマートフォンからダウンロードできる追加アプリの利用ができます。

POSアプリや勤怠管理、ポイント機能などの追加は事業運営に役立つでしょう。

操作性は非常にシンプルで端末を立ち上げ後、端末にて金額を打ち込み決済するだけです。他端末と違い、タブレットまたはスマホが不要です。

私が1ヶ月使った感じではシステムダウンやエラーの発生はありません。決済処理速度は他の端末とさほど変わらないかと。

口コミ投稿者:神谷健志さん / 32歳男性 / 愛知県

業種:サービス業 / 職種:美容・理容 / 役職:経営者・役員

使用端末機:PayCAS Mobile / 2024年10月に導入開始 / 総合評価:7/10

-

PayCAS Mobile(ペイキャスモバイル)の口コミまとめ【手数料・月額費用や使い方も解説】

続きを見る

-

PayCAS Mobileの手数料・費用まとめ【月額費用はいくら?ロール紙は有料?】

続きを見る

クレジットカード決済端末機(CAT端末)おすすめ8選の総費用シミュレーションを比較

続いてはクレジットカード決済端末機(CAT端末)おすすめ8選の総費用シミュレーションを比較表でご紹介します。

ここでの総費用は初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を加味した上で推定総額を年間決済額別に算出しています。

クレジットカード決済端末機(CAT端末)おすすめ8選の総費用シミュレーションの比較表

| サービス名 | 端末機の画像 | 総合評価 | 年間決済額が500万円の場合 | 年間決済額が1,000万円の場合 | 年間決済額が2,000万円の場合 | 年間決済額が5,000万円の場合 | ||||||||||||

| 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | |||

| Square決済 |  | (4.86) | ¥132,800 | ¥132,800 | ¥132,800 | ¥398,400 | ¥265,600 | ¥265,600 | ¥265,600 | ¥796,800 | ¥531,200 | ¥531,200 | ¥531,200 | ¥1,593,600 | ¥1,328,000 | ¥1,328,000 | ¥1,328,000 | ¥3,984,000 |

| Square Terminal |  | (4.69) | ¥172,780 | ¥132,800 | ¥132,800 | ¥438,380 | ¥305,580 | ¥265,600 | ¥265,600 | ¥836,780 | ¥571,180 | ¥531,200 | ¥531,200 | ¥1,633,580 | ¥1,367,980 | ¥1,328,000 | ¥1,328,000 | ¥4,023,980 |

| stera pack |  | (4.77) | ¥182,856 | ¥182,856 | ¥182,856 | ¥548,568 | ¥323,472 | ¥323,472 | ¥323,472 | ¥970,416 | ¥604,704 | ¥604,704 | ¥604,704 | ¥1,814,112 | ¥1,448,400 | ¥1,448,400 | ¥1,448,400 | ¥4,345,200 |

| PAYGATE |  | (4.46) | ¥151,704 | ¥151,704 | ¥151,704 | ¥455,112 | ¥263,808 | ¥263,808 | ¥263,808 | ¥791,424 | ¥488,016 | ¥488,016 | ¥488,016 | ¥1,464,048 | ¥1,524,960 | ¥1,524,960 | ¥1,524,960 | ¥4,574,880 |

| STORES決済 |  | (4.43) | ¥165,252 | ¥145,272 | ¥145,272 | ¥455,796 | ¥268,284 | ¥248,304 | ¥248,304 | ¥764,892 | ¥474,348 | ¥454,368 | ¥454,368 | ¥1,383,084 | ¥1,591,500 | ¥1,571,520 | ¥1,571,520 | ¥4,734,540 |

| Airペイ |  | (4.54) | ¥128,888 | ¥128,888 | ¥128,888 | ¥386,664 | ¥257,776 | ¥257,776 | ¥257,776 | ¥773,328 | ¥515,552 | ¥515,552 | ¥515,552 | ¥1,546,656 | ¥1,589,840 | ¥1,589,840 | ¥1,589,840 | ¥4,769,520 |

| 楽天ペイ ターミナル |  | (4.61) | ¥159,248 | ¥159,248 | ¥159,248 | ¥477,744 | ¥288,136 | ¥288,136 | ¥288,136 | ¥864,408 | ¥545,912 | ¥545,912 | ¥545,912 | ¥1,637,736 | ¥1,620,200 | ¥1,620,200 | ¥1,620,200 | ¥4,860,600 |

| PayCAS Mobile |  | (4.17) | ¥264,560 | ¥185,760 | ¥185,760 | ¥636,080 | ¥426,560 | ¥347,760 | ¥347,760 | ¥1,122,080 | ¥750,560 | ¥671,760 | ¥671,760 | ¥2,094,080 | ¥1,722,560 | ¥1,643,760 | ¥1,643,760 | ¥5,010,080 |

※クレジットカード・電子マネー・QRコードの利用額の比率は経済産業省の2022年の試算とMMD研究所の2022年の調査を参考にしています。

※入金手数料の総額は毎月1回振り込みが行われる場合の費用を算出。

※比較表は年間決済額が5,000万円の場合の3年間の総額が安い順に並べています。

※総費用はあくまで推定値です。契約プランや決済方法の比率、決済ブランドによって総費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。

クレジットカード決済端末機(CAT端末)のおすすめの選び方・比較ポイント

クレジットカード決済端末機(CAT端末)を選ぶ際は、コスト、決済対応の幅広さ、機能の充実度を基準に比較することが重要です。

クレジットカード決済端末機(CAT端末)のおすすめの選び方・比較ポイント

- 導入コストの低さ

- キャッシュレス決済の種類の豊富さ

- 機能の豊富さ

1. 導入コストの低さ

クレジットカード決済端末機の導入時と運用時のコストを抑えるためには、決済手数料、月額利用料、端末購入費などのバランスを考慮する必要があります。

月額利用料は無料のプランもありますが、端末代金が発生する場合もあるため、総合的なコストを確認すると良いでしょう。

レンタルや分割払いが可能なサービスもあるため、事業のキャッシュフローに応じた選択が求められます。

2. キャッシュレス決済の種類の豊富さ

対応可能な決済方法が多いほど、顧客の利便性が向上し、売上アップにつながる可能性があります。

クレジットカード決済だけでなく、電子マネーやQRコード決済にも対応している端末を選ぶことで、幅広い顧客層に対応できるようになります。

特に、近年はスマートフォンを利用したタッチ決済の利用者が増えており、Apple PayやGoogle Payに対応した端末のニーズも高まっています。

一方で、特定の決済方法に特化した「専用決済端末」もあり、特定のブランドや決済手段を主に利用する店舗におすすめです。

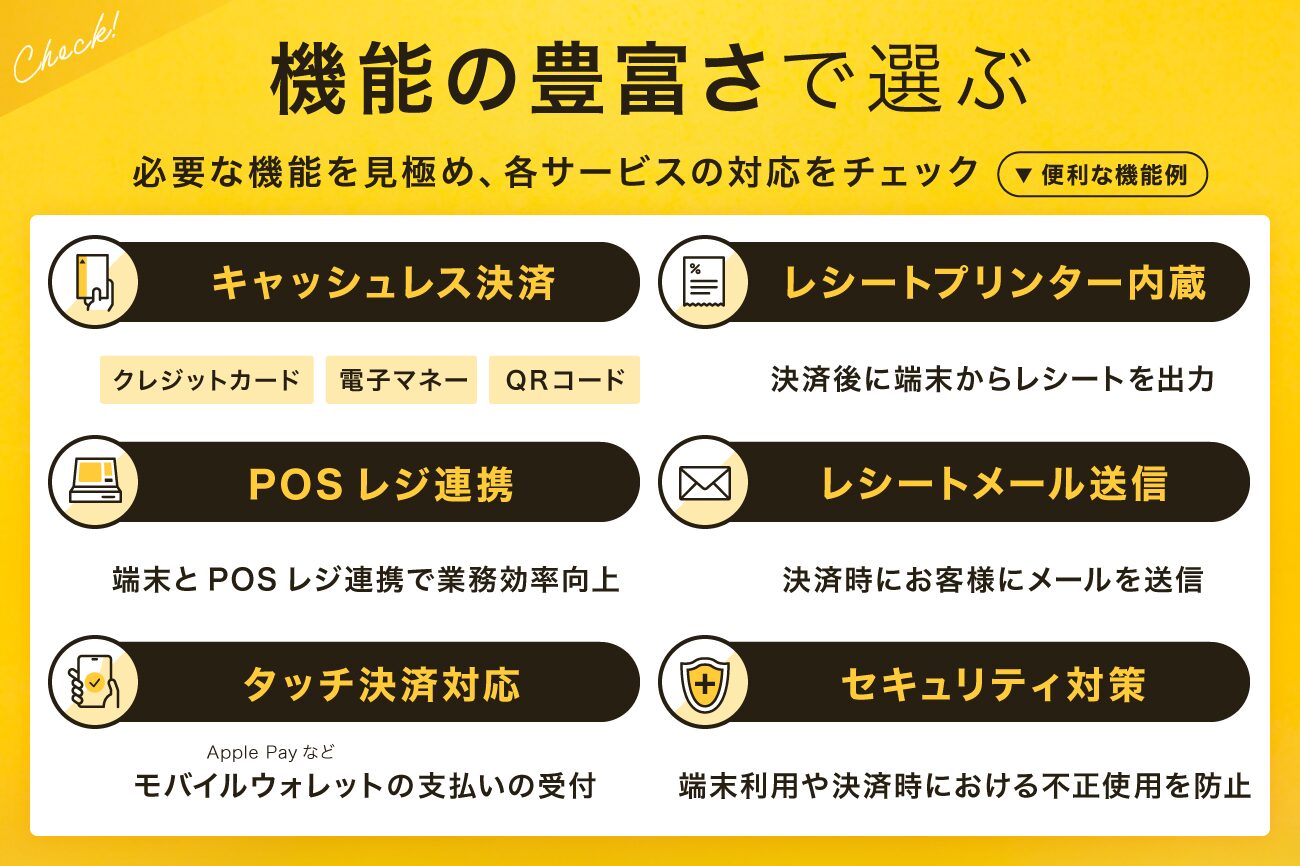

3. 機能の豊富さ

店舗の業務効率を向上させるためには、クレジットカード決済端末機の機能も重要なポイントです。

レシートプリンター内蔵端末を選べば、別途プリンターを用意する手間が省け、スペースの有効活用が可能になります。

POSレジと連携できる端末なら、売上データを自動で記録し、管理業務の効率化が図れるでしょう。

さらに、セキュリティ対策が強化された端末を選ぶことで、不正利用や情報漏えいのリスクを最小限に抑えられるでしょう。

クレジットカード決済端末機(CAT端末)の使い方

クレジットカード決済端末機(CAT端末)は、基本的に次の3つのステップで使います。

クレジットカード決済端末機の使い方の手順

- 支払い情報を入力する

- カードを読み取ってもらう

- 売上票・レシートが出力される

それでは順番に解説していきます。

1. 支払い情報を入力する

クレジットカード決済端末機を使う際は、支払い情報の入力が必要です。

支払い情報の入力は、その都度店舗側が金額を入力しなければなりません。

POSシステムなどで同期しているシステムの場合は、事前に会計金額を把握したうえで進めます。

クレジットカード決済端末機がモバイルタイプの場合は、タブレットやスマートフォンなどに表示された支払い情報の共有が必要です。

まずは、クレジット決済を利用するお客様に支払い情報の同意を得ることは重要な確認事項となるでしょう。

支払い情報では、決済金額以外にも「リボ払い」や「一括払い」などの事前確認が必要です。

クレジットカード決済では、お客様の支払い情報への同意を忘れないように注意しましょう。

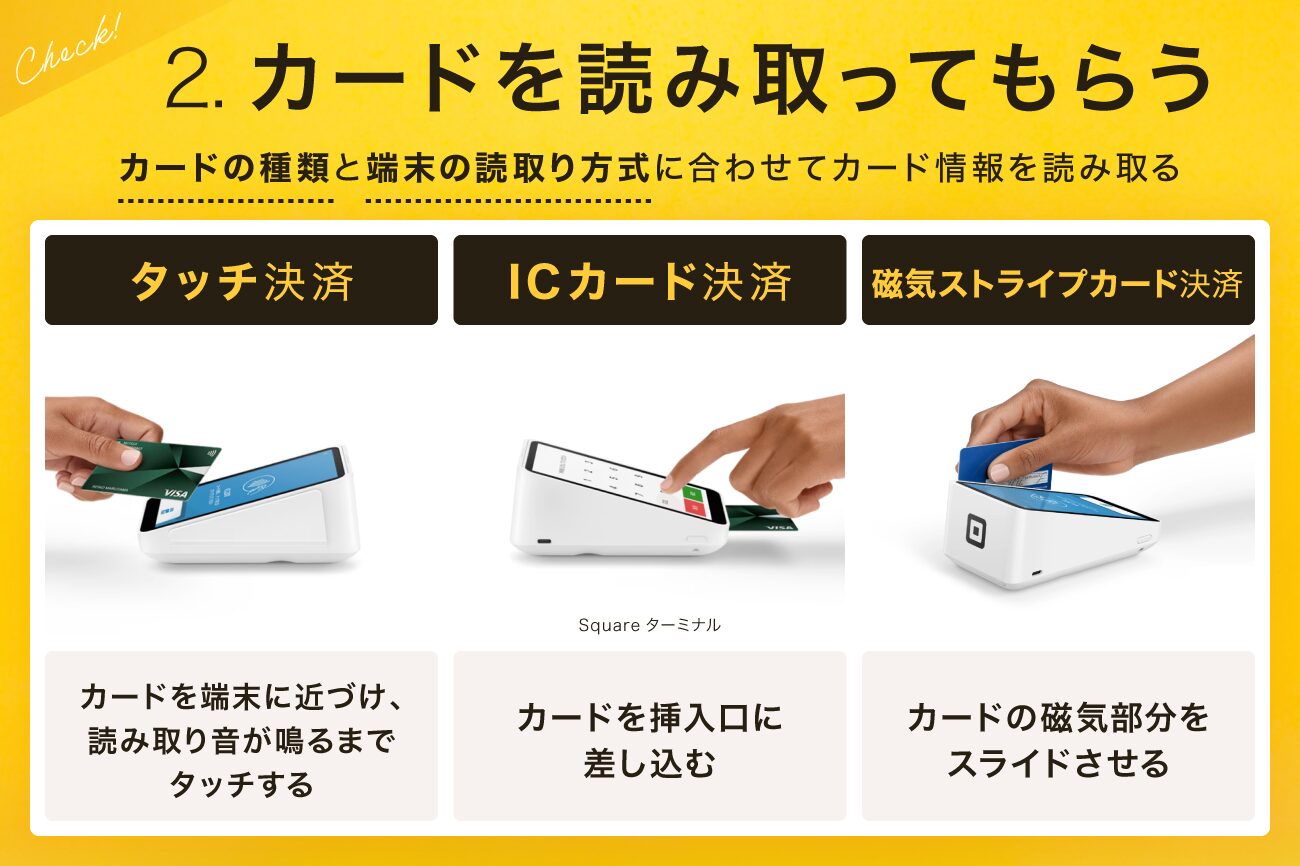

2. カードを読み取ってもらう

支払い情報に同意を得られたあとは、カードの読み取りを始めます。

お客様にクレジットカード決済端末機のカード挿入口を案内し、読み取ってもらいましょう。

クレジットカードによっては、タッチ決済対応の認証マーク付きのカードがあります。

クレジットカード決済端末機は、タッチ決済や電子マネー、QRコード決済に対応しているサービスがあります。

クレジットカード利用者のタッチ決済ニーズがある場合は、タッチ決済対応のサービスを選びましょう。

そのようなケースでは、お客様に別のカードによる決済をお願いすることもひとつの方法です。

カードの管理状況によっては、磁気ストライプの不良やICチップ面の汚れなども考えられます。

カードの読み取りでは、エラーが出たときの要因が「カード側にあるか」や「端末機本体にあるか」を見極めを考えましょう。

3. 売上票・レシートが出力される

カードの読み取りのあとは、売上票やレシートが出力されます。

出力された売上票やレシートは、電子ファイルの保存や印刷が可能です。

クレジットカード決済端末機を提供するサービスでは、決済メールの通知がリアルタイムで送信されます。

ペーパーレス化が進む昨今でもお客様の中には、クレジット決済の証明としてレシートを求めるケースも少なくありません。

利用者とクレジットカード決済を交わす店舗は、レシートや領収書の発行義務はありません。

ただし、クレジットカード決済を利用したお客様にとってレシート(お客様控え)は、後日送られてくる利用明細と照らし合わせられます。

レシートの発行は、事業者のサービスとしても必要かもしれません。

そのようなトラブル時のお客様に、「ご利用明細は、メール経由で届いているので、そちらでの確認でよろしいでしょうか」と提案したこともありました。 その提案に対して、メール経由のレシート発行に納得されませんでした。

クレジットカードの利用明細を、その場で受け取る習慣も加味したサービスは必要です。

クレジットカード決済端末機(CAT端末)を導入するメリット・デメリット

クレジットカード決済端末機(CAT端末)の導入には、次のメリットやデメリットが考えられます。

クレジットカード決済端末機(CAT端末)を導入するメリット

クレジットカード決済端末機(CAT端末)の導入は、現金管理の手間を減らせる点が大きなメリットになるでしょう。

クレジットカード決済端末機を導入するメリット

- 現金管理に掛かる負担を軽減できる

- 防犯上のリスクを下げられる

- 会計担当者の負担を軽減できる

それでは順番に解説していきます。

メリット1. 現金管理に掛かる負担を軽減できる

クレジットカード決済端末機の導入は、現金管理に掛かる負担を軽減できます。

現金管理では、釣銭用の小銭の用意や両替などの手間が考えられます。

他には、現金を扱うことで帳簿と現金の照合なども必要です。

クレジットカード決済は、それらの現金管理に掛かる負担を軽減できます。

クレジットカード決済端末機の導入は、それらのチェック作業に掛かる手間を省けます。

メリット2. 防犯上のリスクを下げられる

クレジットカード決済端末機の導入は、防犯上のリスクを下げる役割としても有効です。

現金の場合は、銀行に預け入れる手間が必要です。

クレジットカード決済の場合は、売上の入金作業が要りません。

現金を持ち運ぶ負担がなく、クレジットカード決済端末機サービスの入金するタイミングで売上を受け取れます。

メリット3. 会計担当者の負担を軽減できる

クレジットカード決済端末機の導入は、会計担当者の負担軽減にもなるでしょう。

会計担当者にとって現金管理は、お金を扱う精神的な負担となる業務です。

負担を減らした分、会計業務や現金管理に掛けていたリソースは、他の業務に割り当てられるでしょう。

クレジットカード決済端末機(CAT端末)を導入するデメリット

クレジットカード決済端末機(CAT端末)の導入は、デメリットになる部分もあります。

クレジットカード決済端末機を導入するデメリット

- 現金管理にはない決済手数料が発生する

- やりくりの注意が必要になる

それでは順番に解説していきます。

デメリット1. 現金管理にはない決済手数料が発生する

クレジットカード決済端末機の導入は、現金管理にはない決済手数料を必要とします。

現金管理の手間の削減には、引き換えとして決済手数料の発生を考えなければなりません。

クレジットカードの決済手数料は、どのサービスにも共通する基本的なコストです。

定額ではなく、売上に対しての割合で差し引かれます。

決済手数料は、2.0%〜3.5%ほどの割合で考えておきましょう。

売上が高額になれば、手数料も増えていく仕組みです。

たとえば、1万円の売上であれば200~350円の手数料になるでしょう。

ところが、100万円の売上の場合は20,000~35,000円の手数料が差し引かれます。

従業員の立場としては、現金管理の負担が減ることはメリットになるでしょう。

しかし、経営者にとっては、決済手数料をポジティブな要素の経費として捉える必要があります。

「レジ係が不要になった」や「クレジットカードの便宜で利用者が増えた」などのポジティブ要素の手数料として判断もできます。

デメリット2. やりくりの注意が必要になる

クレジットカード決済端末機の導入後は、現金のやりくりに注意しましょう。

現金でのやりくりが多い事業者にとっては、お金を回せなくなるかもしれません。

クレジットカード決済の売上は、端末機を提供するサービスごとに入金タイミングが設定されています。

利用する金融機関によっては、最短で翌日の入金が可能な場合もあります。

後述する「クレジットカード決済端末機の比較表」を参考に、会社の条件と照らし合わせてみてください。

クレジットカード決済端末機(CAT端末)を導入するまでの流れ

クレジットカード決済端末機(CAT端末)を導入するまでの流れを5つの手順にまとめると下記のようになります。

クレジットカード決済端末機(CAT端末)を導入するまでの流れ

- 端末機と導入サービスの選定

- 申込書類の準備と提出

- 審査プロセスの完了

- 端末の設置および初期設定の実施

- テスト運用と正式な運用開始

クレジットカード決済端末機を導入するにはまず、自店舗に適した端末機と決済サービスを選定します。

固定型やモバイル型など、用途に応じた機種を比較し、コストや対応ブランドを確認することが重要です。

次に、申込書類を準備し、必要な情報を記入したうえで提出しましょう。

審査を通過すると、クレジットカード決済端末機が配送されるので、設置および初期設定を実施しましょう。

設定完了後、テスト決済を行い、正常に取引ができることを確認します。

スムーズな導入のためには、事前に必要な書類や審査基準を確認し、計画的に進めることがポイントです。

クレジットカード決済端末機(CAT端末)を導入する際の注意点

クレジットカード決済端末(CAT端末)を導入する際には、機器の機能面だけでなく、契約条件や運用に関する注意点を明確に理解しておく必要があります。

クレジットカード決済端末機(CAT端末)を導入する際の注意点

- 端末の購入またはリース契約の有無

- 対応ブランドと通信回線の種類

- 審査期間と導入スケジュールの把握

- 決済手数料や入金サイクル

- 故障時の対応スピードと費用

- 解約時の手続きと違約金の有無

クレジットカード決済端末機(CAT端末)の一部は「レンタル契約」が前提となっており、契約期間中に途中解約すると違約金が発生するケースがあります。

また、有線通信が必要なタイプの場合、設置場所にLAN環境を整備する必要があります。無線対応機でも、接続が不安定になると決済エラーの原因となるため、通信の安定性は事前にチェックしておきましょう。

他にも、審査期間は最短3営業日からが一般的で、繁忙期と重なると1週間以上かかることもあるため、導入時期は余裕をもって調整しましょう。準備不足を避ければ、スムーズなキャッシュレス対応が実現できます。

クレジットカード決済端末機のおすすめ比較に関するよくある質問

クレジットカード決済端末機(CAT端末)の導入には、いくつかの疑問が考えられます。

ここでは、クレジットカード決済端末機のおすすめ比較に関するよくある質問への回答を紹介しましょう。

クレジットカードリーダーは個人でも使える?

クレジットカードリーダーは、個人・個人事業主でも使えます。

開業届を出して事業を行う飲食店や無店舗事業者でも決済手段として利用可能です。

個人事業主ではない・開業届が無い個人でも、事業内容を明確に示すことができれば、クレジットカードリーダーを利用可能です。

-

個人事業主におすすめのクレジットカードリーダー9選【無料導入あり】

続きを見る

クレジットカード決済端末機(CAT端末)は無料で導入できる?

クレジットカード決済端末機(CAT端末)は、無料で導入できます。

サービスによっては、端末機が無料で提供されたり、レンタルできたりします。

具体的にはAirペイ![]() 、stera pack

、stera pack、PAYGATE

などのサービスがクレジットカード決済端末機を無料で導入可能です。

端末機の費用のないサービスでは、決済手数料や月額利用料金で調整している可能性があるため、コストの総額を試算しておくのがポイント。

クレジットカード決済サービス業者は、決済手数料が収益ポイントとなっています。

クレジットカード決済端末機(CAT端末)の人気製造メーカーは?

クレジットカード決済端末機(CAT端末)の人気製造メーカーには、以下の企業が挙げられます。

クレジットカード決済端末機(CAT端末)の人気製造メーカー

- パナソニック コネクト株式会社

- 株式会社スマレジ

- 東芝テック株式会社

- Square株式会社

- NECプラットフォームズ

これらのメーカーは、各種決済手段に対応した端末を提供しており、店舗のニーズに合わせた選択が可能です。

特に、パナソニック コネクト株式会社のJT-VT10は、堅牢な設計と多機能性が評価されています。

また、株式会社スマレジのPAYGATEは、POSシステムとの連携が強みで、店舗運営の効率化に寄与します。

東芝テック株式会社のINFOXカード決済ターミナルCT-5100も、多機能な端末として注目されています。

Square株式会社のSquareターミナルは、シンプルな操作性と迅速な入金が特徴で、個人事業主にも適しています。

クレジットカード決済端末機(CAT端末)はWi-Fiに対応している?

クレジットカード決済端末機(CAT端末)は、Wi-Fiに対応しているタイプがあります。

2023年から2024年にかけて利用されている端末機は、スマートフォンなどを必要としない独立タイプのものや、ワイヤレスタイプのものがあります。

ワイヤレスタイプの端末機の場合は、出先のWi-Fi環境に接続した利用が可能です。

クレジットカード決済端末機(CAT端末)の導入に関するお役立ち情報

続いては当サイトの独自調査を元に判明した、クレジットカードを始めとしたキャッシュレス決済端末機の導入に関する統計情報をご紹介します。

クレジットカード決済端末機の導入に不安がある方は必見です。

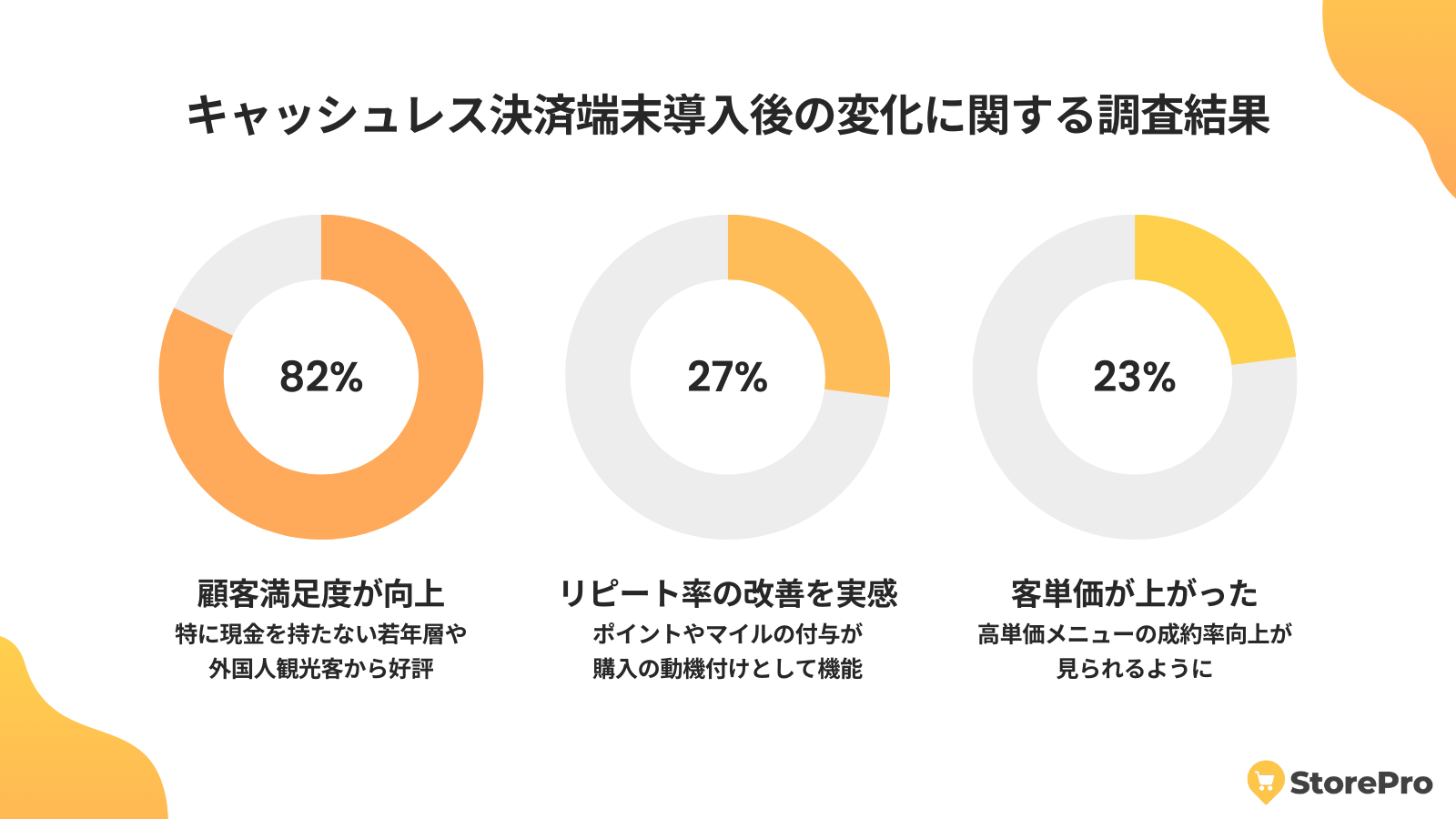

クレジットカード決済端末機の導入で満足度82%向上!導入後の売上・リピート率も改善

クレジットカード決済端末機の導入で満足度82%向上

クレジットカード決済端末の情報メディア「StorePro」は、クレジットカードを始めとしたキャッシュレス決済端末機導入後の顧客満足度やリピート率の変化に関する調査を実施しました。

本調査ではキャッシュレス決済端末機の導入経験がある店舗を対象にアンケートを実施し、「クレジットカード決済端末機導入後の効果」について以下の調査結果を得られました。

■82%の店舗が「キャッシュレス決済の導入で顧客満足度が向上した」と回答

支払い手段の選択肢が増えたことで、顧客が感じる利便性が高まりました。特に現金を持たない若年層や外国人観光客に好評で、店舗の選択肢として競争力が向上したとの声が多くありました。

■27%の店舗が「キャッシュレス決済の導入でリピート率の改善を実感した」と回答

クレジットカードや電子マネーの利用により、顧客が頻繁に店舗を訪れるようになったケースが多数報告されました。ポイントやマイルの付与が購入の動機付けとして機能していることが背景にあると考えられます。

■23%の店舗が「キャッシュレス決済の導入で客単価が上がった」と回答

クレジットカード・電子マネー・QRコード決済により高額商品やサービスが購入されやすくなり、特に美容室やサロンでは高単価メニューの成約率向上が見られました。

このようにクレジットカード決済端末機の導入は単なる利便性向上にとどまらず、店舗経営に幅広い恩恵をもたらしていることがわかります。

調査対象:キャッシュレス決済端末機の導入経験がある店舗運営経験者285人

調査期間:2024年10月28日~2024年12月31日

調査方法:インターネット調査

調査主体:StorePro

※当調査のデータを引用・転載する場合には、「出典:StorePro」の表記をお願いいたします。

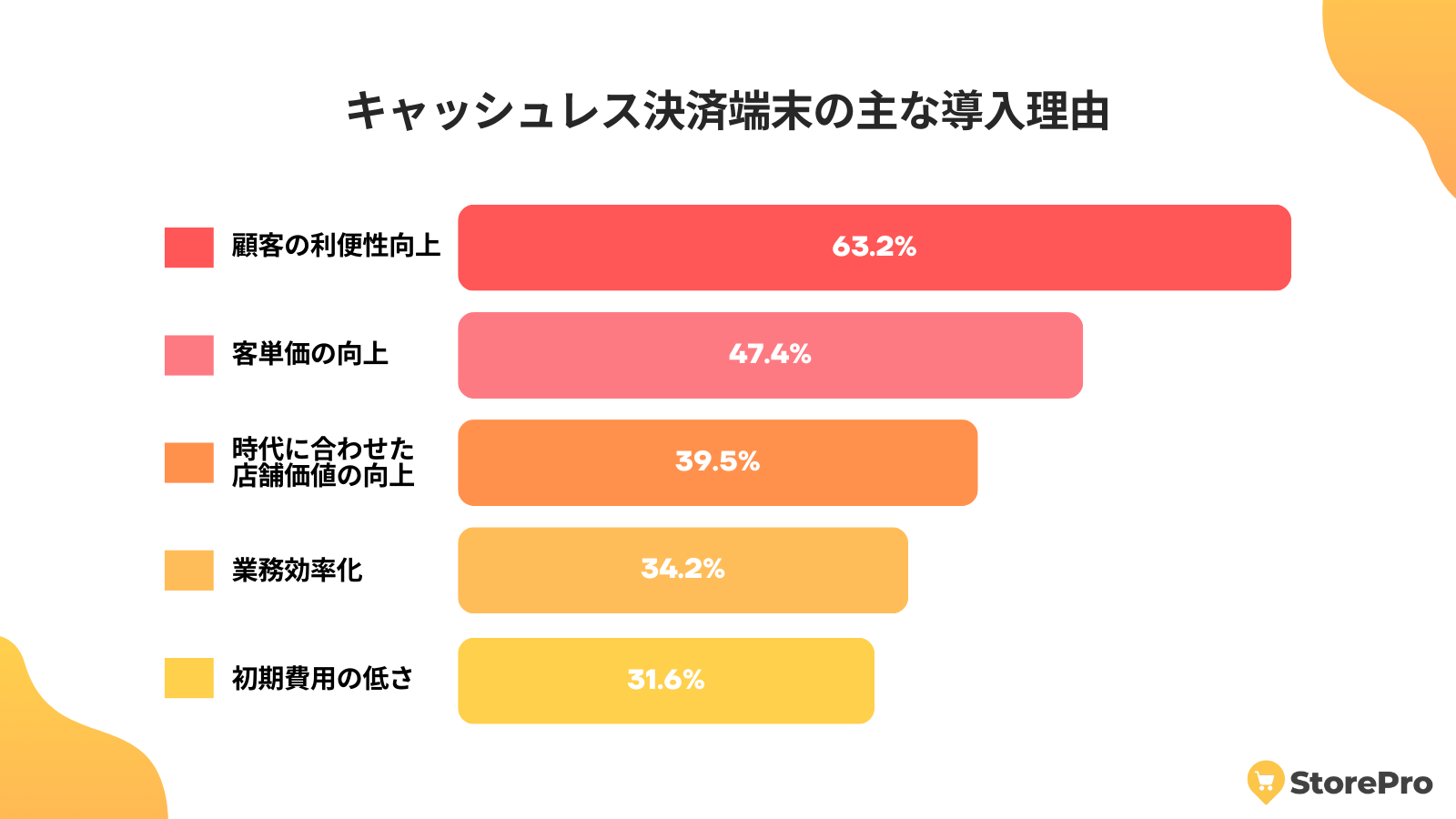

クレジットカード決済端末機導入の理由を解明!店舗経営者が選んだきっかけを調査

クレジットカード決済端末機の主な導入理由

クレジットカード決済端末機の情報メディア「StorePro」 は、クレジットカードを始めとしたキャッシュレス決済端末機の導入理由に関する調査を実施しました。

本調査ではキャッシュレス決済端末の導入経験がある店舗を対象にアンケートを実施し、「クレジットカード決済端末機の導入理由」について以下の調査結果を得られました。

■顧客の利便性向上(63.2%)

調査回答者の63.2%が、顧客からの「キャッシュレス決済を使いたい」という要望を受けて導入を決定しています。特に「現金しか使えない店舗への来店をためらう」という声が多く、現代的な支払い手段を提供する重要性が伺えます。

■客単価の向上(47.4%)

キャッシュレス決済の導入により、「高額商品やサービスが購入されやすくなった」という意見が47.4%にのぼりました。一括払いがしやすいクレジットカードや電子マネーが、顧客の購買意欲を高めています。

■時代に合わせた店舗価値の向上(39.5%)

「キャッシュレス決済がないと時代に合わない」という認識も39.5%の回答者から確認されました。特に訪日外国人や若年層の多いエリアでは、キャッシュレス対応が店舗選びの基準になっています。

■業務効率化(34.2%)

経理処理や会計業務の簡略化を目的とした導入が34.2%に達しました。特に、売上データや原価管理が可能な端末の導入は、多忙な経営者にとって魅力的なポイントです。

■初期費用の低さ(31.6%)

調査対象者の31.6%が「初期費用の安さ」や「手数料の低さ」を理由に導入を決定しています。導入のハードルが低いことが、多くの中小店舗にとっての決め手となっているようです。

本調査では、クレジットカード決済端末機が顧客満足度向上や収益アップに直結することが明らかになりました。

また、初期費用が安く操作が簡単な端末のニーズが高いことから、小規模事業者にも導入のチャンスが広がっています。

調査対象:キャッシュレス決済端末機の導入経験がある店舗運営経験者285人

調査期間:2024年10月28日~2024年12月31日

調査方法:インターネット調査

調査主体:StorePro

※当調査のデータを引用・転載する場合には、「出典:StorePro」の表記をお願いいたします。

まとめ:クレジットカード決済端末機おすすめ8選を比較!【無料のCAT端末あり】

クレジットカード決済端末機は、無料で利用できる部分がサービスによって異なります。

今回選んだ8つのサービスは、端末機の無料提供や月額利用料金の無料など、業者ごとに違うのがポイントです。

クレジットカード決済端末機おすすめ8選【無料導入のCAT端末あり】

クレジットカード決済端末機を選ぶ際は、自社の事業内容や使う場所などをふまえて判断しましょう。