既存事業に新しい決済方法を取り入れる場合は、時間や労力が必要です。

個人事業主やフリーランスの立場では、なおさら導入手続きまで手が回らないことも考えられます。

とはいえ、競合の店舗が多様な決済方法で対応している状況では、顧客の利便性を図ることは重要です。

クレジットカード決済の導入には、手数料や手続きの負担を軽減できる方法があります。

決済方法を「周囲の水準に合わせたい」と考えている個人事業主の経営者は、ぜひ役立ててください。

【迷ったらコレ!】個人事業主におすすめの決済サービス

目次

- 個人事業主でもクレジットカード決済を導入できる?

- 個人事業主がクレジットカード決済を導入するメリット・デメリット

- 個人事業主がクレジットカード決済を導入する方法

- クレジットカード決済を個人事業主が導入する際のおすすめサービスの選び方

- 個人事業主のクレジットカード決済の導入におすすめのサービスの比較表

- 個人事業主のクレジットカード決済導入におすすめのサービス8選

- 個人事業主のクレジットカード決済導入におすすめのサービス①Square

- 個人事業主のクレジットカード決済導入におすすめのサービス②stera pack

- 個人事業主のクレジットカード決済導入におすすめのサービス③PAYGATE

- 個人事業主のクレジットカード決済導入におすすめのサービス④Airペイ(エアペイ)

- 個人事業主のクレジットカード決済導入におすすめのサービス⑤STORES決済

- 個人事業主のクレジットカード決済導入におすすめのサービス⑥PayPay(PayCAS Mobile)

- 個人事業主のクレジットカード決済導入におすすめのサービス⑦楽天ペイ

- 個人事業主のクレジットカード決済導入におすすめのサービス⑧GMOイプシロン

- 個人事業主向けのオンラインのクレジットカード決済サービスおすすめ3選

- 個人事業主のクレジットカード決済導入のおすすめサービスに関するよくある質問

- まとめ:個人事業主がクレジットカード決済を導入するには?【おすすめサービスを解説】

個人事業主でもクレジットカード決済を導入できる?

クレジットカード決済は、個人事業主でも導入が可能です。

本記事の後半で紹介するクレジットカード決済サービスは、個人事業主の申し込みができます。

クレジットカード決済の導入は、決済サービスの会社による審査が通れば利用できるでしょう。

サービスの申し込みは、法人や個人事業主どちらもクレジットカード決済サービスの公式サイトにあるWebフォームから申し込めます。

クレジットカード決済の申し込み審査に必要な書類

Webフォームから審査を申し込む際は、法人と個人の場合、それぞれ次の書類が必要です。

クレジットカード決済の導入に必要な書類

- 法人:登記簿謄本(発行から6カ月以内のもの)

- 個人:開業届

個人事業主が提出する開業届の場合は、開業時に所轄の税務署へ提出したもの。

クレジットカード決済の申し込み審査で大事なこと

個人事業主がクレジットカード決済の導入で審査を受ける場合は、ビジネスの実態があるかではないでしょうか。

実店舗ビジネスであれば、店舗運営の実態が必要です。

ECサイトなどのオンラインビジネスであれば、Webサイトなどの審査になることが考えられます。(利用規約やプライバシーポリシー、特定商取引法に基づく表記の内容など)

開業届がない場合に提出する書類

- メニュー表(飲食店の場合)

- 営業許可証

- 過去の取引を証明する請求書の控えなど

これらの書類が開業届のない個人事業主の審査材料となるでしょう。

ただし、開業届は紛失した場合、所轄の税務署で再発行ができます。

個人事業主がクレジットカード決済を導入するメリット・デメリット

個人事業主のクレジットカード決済導入には、メリットやデメリットがあります。

個人事業主がクレジットカード決済を導入するメリット

個人事業主がクレジットカード決済を導入するメリットは、次のとおりです。

メリット1. キャッシュレス層に選ばれる条件となる

電子マネーやQRコード決済など、現代はキャッシュレス決済の追い風となる傾向があります。

政府は、2025年までにキャッシュレス決済の利用比率4割を目指しているとのことです。(参考:経済産業省)

今後もキャッシュレス決済を利用する層は、増加する見込みのため、自社ビジネスが選ばれる条件としてもクレジットカード決済は有効でしょう。

メリット2. オンライン経由でいつでも決済できる

クレジットカード決済は、オンライン経由でいつでも決済できる点がメリットです。

例えば、ECサイトの場合は24時間365日、いつ注文してくるか分かりません。

クレジットカード決済の導入は、個人事業主のオンライン決済に役立ちます。

自身が寝ている時間帯であっても、ECサイトのフォームを経由したお客様による決済が自動で行われるからです。

そのため、購買意欲の高いお客様の購入機会を損失しない取り組みとなるでしょう。

メリット3. 現金管理の手間が省ける

クレジットカード決済の導入は、現金を管理する手間が省けます。

現金を扱う個人事業主の場合は、銀行への売上の入金や保管などが負担になるでしょう。

クレジットカード決済を利用するお客様が増えれば、現金管理の負担が軽くなります。

個人事業主がクレジットカード決済を導入するデメリット

個人事業主のクレジットカード決済導入には、デメリットとなる部分があります。

デメリット1. 決済手数料が必要

クレジットカード決済を導入する場合は、すべての決済サービスにおいて、決済手数料の支払いが必要です。

クレジット決済サービスの事業者は、決済手数料を売上の軸としています。

そのため、導入の初期に掛かる費用や月ごとの料金などが不要なサービスもあるでしょう。

サービスによって決済手数料の割合は異なりますが、すべてのサービスで掛かる手数料と考えられます。

デメリット2. 導入までの時間が必要

クレジットカード決済のサービス利用は、導入まで時間が掛かる場合もあるでしょう。

サービス導入に時間の掛かる部分は、加盟店審査です。

加盟店審査では、実際に稼働する事業運営を証明する必要があります。

提出した書類に不備があれば、追加の書類の提供を求められるかもしれません。

個人事業主がクレジットカード決済を導入する方法

個人事業主によるクレジットカード決済の導入は、2つの方法からの選択が必要です。

クレジットカード会社と契約する

クレジットカード会社との契約は、クレジットカード決済を提供する各サービスと直接交わします。

例えば、クレジットカード会社がJCBの場合は、JCBと直接加盟店契約を交わすイメージです。

加盟店契約では、売上に対して手数料が発生します。

ちなみに、JCBの手数料率については別途問い合わせが必要です。

契約する相手ごとに申請書類の提出が求められるでしょう。

決済代行サービスを利用する

決済代行サービスの利用は、先述したクレジットカード会社との直接契約とは異なります。

決済代行サービスは、クレジットカード会社との契約を代行する仲介業者です。

例えば、PAYGATEやAirペイ(エアペイ)

![]() などの企業が決済代行サービスに該当するでしょう。

などの企業が決済代行サービスに該当するでしょう。

また、決済代行サービスの利用は、複数のクレジットカード会社や電子マネー、QRコードなどのサービス事業者の決済が導入できる方法です。

手間を掛けないで自身のビジネスに複数の決済手段を導入する最短の方法ではないでしょうか。

クレジットカード決済を個人事業主が導入する際のおすすめサービスの選び方

クレジットカード決済を個人事業主が導入する場合は、クレジットカード決済サービス(決済代行サービス)の選定が必要です。

サービス事業者は、次の選定ポイントで選びましょう。

クレジットカード決済を個人事業主が導入する際のおすすめサービスの選び方

- 導入コストが少ないか

- キャッシュレス決済の種類が豊富か

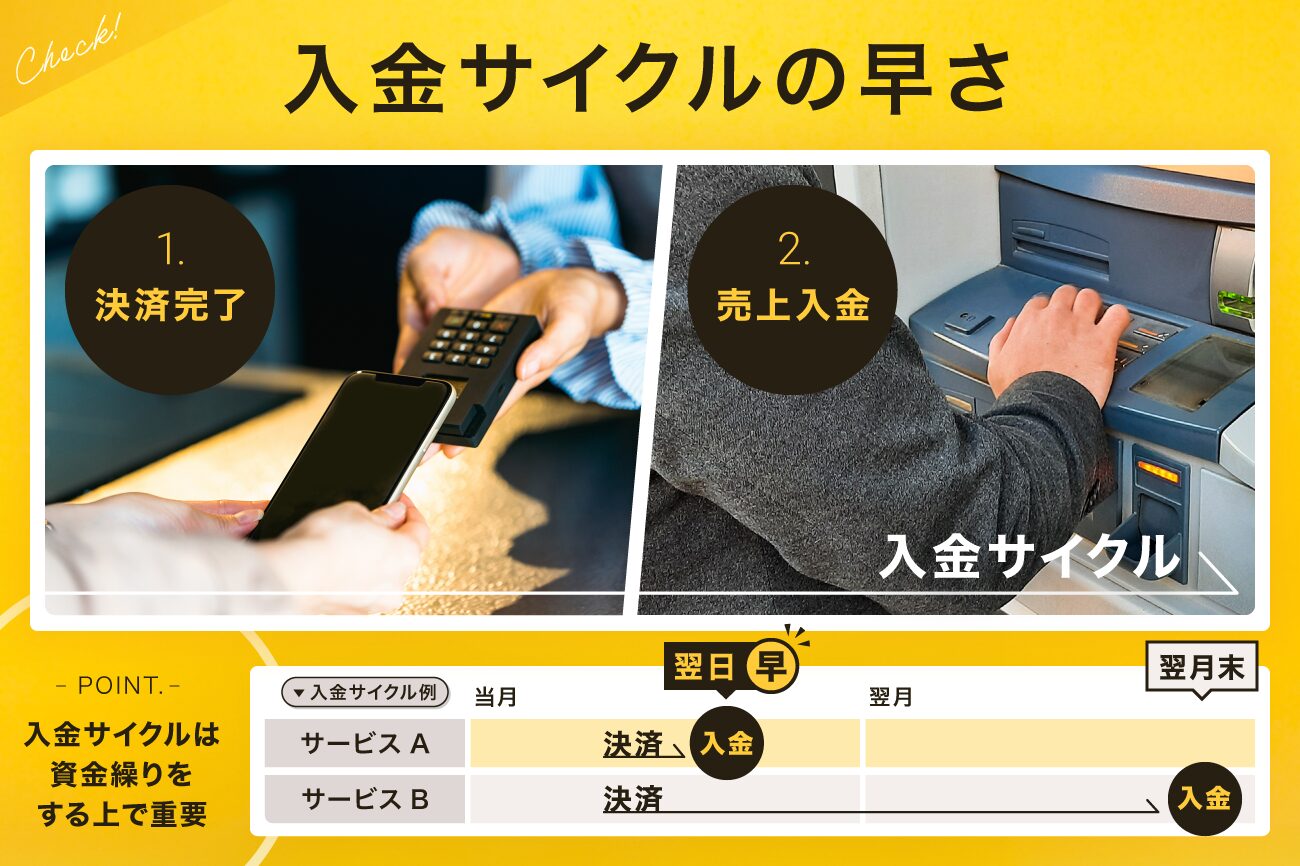

- 入金サイクルは早いか

それでは順番に解説していきます。

選び方1. 導入コストが少ないか

クレジットカード決済を導入する場合は、コストの掛からないサービスを選びたいものです。

取り扱う金額の低い個人事業主の場合は、コスト面は重要なポイントになるでしょう。

クレジットカード決済サービスの業界では、どの事業者でも決済手数料が掛かります。

そのため、次の点が選定ポイントになるでしょう。

クレジットカード決済サービス選びの選定ポイント

- 決済手数料の割合

- 初期費用の有無

- 月額利用料金

- 決済端末の必要性や導入コスト

- 売上入金時の手数料

実店舗型ビジネスやオンライン完結型のビジネスなど、事業内容と照らし合わせて導入コストを判断しましょう。

導入コストの低さ以上に、次の点を意識しました。

クレジットカード決済サービス選定のポイント

- 5万円以上の決済が多いため安っぽいイメージのないもの

- 高齢の担当者でも操作できるもの

ビジネスモデルによって選定基準はさまざまです。

コストだけではなく具体的な付加価値も含めて選びましょう。

選び方2. キャッシュレス決済の種類が豊富か

クレジットカード決済サービスは、キャッシュレス決済の種類が豊富なサービスを選びましょう。

キャッシュレス決済には、クレジットカードやデビットカード、電子マネー、QRコードなどがあります。

キャッシュレスで決済可能な選択肢が多ければ、利用顧客層の拡大に期待できるでしょう。

選び方3. 入金サイクルは早いか

クレジットカード決済サービスの選定は、入金サイクルの早さも基準のひとつです。

入金サイクルが遅い場合は、売上金を他の支払いに回す予定が立てられません。

例えば、楽天ペイの場合は、楽天銀行の口座への入金が翌日対応です。

さらに、入金手数料も無料となるため、日頃使っている金融機関のメリットで選ぶことも必要ではないでしょうか。

個人事業主のクレジットカード決済の導入におすすめのサービスの比較表

個人事業主のクレジットカード決済の導入は、一覧でサービスを比較することも参考になるでしょう。

ここでは、8つのおすすめサービスを比較しました。

個人事業主のクレジットカード決済の導入におすすめのサービスの比較表

| サービス名 | 端末機の画像 | 決済手数料 | 初期費用 | 月額料金 | 入金手数料 | 端末機器などの料金 | 手続きの流れ | 開始までのスピード感 |

| Square |  | 3.25%(対面) | 0円 | 0円(フリープラン) | 0円 | ・Squareリーダー:4,980円(税込) ・Squareターミナル:39,980円(税込) ・Squareレジスター:84,980円(税込) | ・アカウントの申請フォームの提出 ・1~3営業日ほどで審査通過により利用開始 | 最短3営業日 |

| stera pack |  | 13か月目まで3.24% (以降2.70%) | 0円 | 13か月目まで0円 (以降税込3,300円) | ・三井住友銀行口座:0円 ・その他金融機関:220円(税込) | 0円 | ・アカウント登録 ・申込情報入力 ・決済会社審査(約2週間~2カ月) ・審査結果メール到着前後に決済端末到着 ・初期設定後利用開始 | ・申込み手続き完了:当日中 ・審査及び配送:1.5カ月~2カ月ほど |

| PAYGATE |  | 2.90%~ | 0円 | 3,300円(税込) | 要問合せ | マルチ決済端末:39,600円(税込)→数量限定0円 | ・Webフォームより申し込み(必要事項入力) ・1~2カ月の加盟店審査 ・審査通過~3週間で決済端末到着 ・POS連携などの初期設定 | 申し込み・審査通過後2カ月 |

| Airペイ |  | 3.24% | 0円 | 0円 | 0円 | 0円 | ・申込書類のアップロード ・最短3日で利用審査の完了報告 ・2日~4日で決済端末(カードリーダー)到着 ・トレーニングモード利用期間を経て本番決済開始 | 利用審査完了メール受信から10日ほど |

| STORES決済 |  | 3.24% | 0円 | 0円 | 0円 | 0円(条件達成が必要) ※条件:申し込み完了日から180日以内で売り上げ10万円以上 | ・Web申し込み ・加盟店審査 ・決済端末送付 ・利用開始 | 最短3営業日 |

| PayPay (PayCAS Mobile) |  | ・QRコード決済:1.98% ・マルチ決済端末:2.80% | 0円 | ・QRコード決済:0円 ・マルチ決済端末:2,178円(税込)~ | 0円 | 月額1,020円 | ・QRコード決済:仮登録→確認メール受信→審査→キット受取り ・マルチ決済端末:仮登録→申し込み→審査→端末発送→設定及び利用開始 | ・QRコード決済:約1週間 ・マルチ決済端末:約1カ月 |

| 楽天ペイ |  | 2.95%~ | 0円 | 0円 | ・楽天銀行口座:0円 ・他社金融機関:330円(税込) | ・楽天ペイカードリーダー:19,800円(税込) ・楽天ペイターミナル:38,280円(税込) | ・申し込み ・審査 ・決済端末発送 ・利用開始 | 最短2週間ほど |

| GMOイプシロン | - | ・2.79%~ ・決済サービス月額利用料金:個人契約1,100円(税込) | 0円 | 3,278円(税込)~ | 要問合せ | カード端末機・セルフオーダー端末機:0円(年間決済金額に応じる) | ・申し込み ・審査 ・審査結果通知 ・書類提出 ・利用開始 | 2~25営業日 |

比較表では、クレジットカード決済サービスの手数料や手続き面を中心に紹介しています。

各サービスの手続きでは、加盟店審査がポイントとなるでしょう。

審査書類に不備がなければ、掲載している最短で利用できます。

個人事業主のクレジットカード決済導入におすすめのサービス8選

先ほどの比較で選んだ8つのサービスは、個人事業主向けのクレジットカード決済サービスとして厳選しました。

ここでは、8つのクレジットカード決済サービスが個人事業主向けとしておすすめな点を紹介します。

個人事業主のクレジットカード決済の導入におすすめのサービス8選

それでは順番に解説していきます。

個人事業主のクレジットカード決済導入におすすめのサービス①Square

画像引用元:Square決済

Squareの手数料

- 決済手数料:3.25%(対面)

- 初期費用:0円

- 月額利用料金:0円(フリープラン)

Squareは、「とにかくすぐにクレジット決済を導入したい」と急いでいる個人事業主におすすめなサービスです。

Squareの場合は、提出書類に不備がなければ1〜3営業日で審査が完了します。

そのため、利用開始を急いでいる個人事業主に向いているサービスではないでしょうか。

「極力コストを抑えたい」と考えている個人事業主向けのサービスです。

-

スクエアの決済手数料一覧まとめ【高い?計算方法は?消費税は含む?】

スクエアの決済手数料は高いって本当?決済手数料の他サービス比較を一覧で見たい! 本記事ではこんな悩みを解決します。 スクエアのキャッシュレス決済端末を導入したいものの、決済手数料が高いと聞いて決断を悩 ...

続きを見る

期間限定で決済手数料が実質0.75%割引に!(詳細

個人事業主のクレジットカード決済導入におすすめのサービス②stera pack

画像引用元:stera pack

stera packの手数料

- 決済手数料:13か月目まで3.24%(以降2.70%)

- 初期費用:0円

- 月額利用料金:13か月目まで0円(以降税込3,300円)

stera packは、SMBCグループが提供するクレジットカード決済サービスです。

そのため、三井住友銀行の口座を持っている個人事業主は、入金手数料が無料となります。

stera packは、クレジットカード決済の導入が初めての個人事業主向けのサービスです。

無料期間中にクレジットカード決済の必要性がなければ、解約も可能です。

個人事業主のクレジットカード決済導入におすすめのサービス③PAYGATE

画像引用元:PAYGATE

PAYGATEの手数料

- 決済手数料:2.90%~

- 初期費用:0円

- 月額利用料金:3,300円(税込)

PAYGATEは、片手で持ち運べるコンパクトな決済端末を利用できるクレジットカード決済サービスです。

充電式で内臓プリンターが使える点や、多様なキャッシュレス決済に対応している特徴を持っています。

ただし、サービスの導入には月額利用料金が掛かります。

-

スマレジのデメリットまとめ【使いにくい?費用が高い?】

スマレジには、どんなデメリットがあるの?使いにくい点や費用が高いと言われる点など、実際のところを知りたい! 本記事は、スマレジの導入や費用、支払、運用のデメリットに不安を感じている方の悩みにお答えしま ...

続きを見る

個人事業主のクレジットカード決済導入におすすめのサービス④Airペイ(エアペイ)

画像引用元:Airペイ(エアペイ)

Airペイ(エアペイ)の手数料

- 決済手数料:3.24%

- 初期費用:0円

- 月額利用料金:0円

Airペイ![]() (エアペイ)は、コストを抑えたスモールスタートで始めたい事業者向けのサービスです。

(エアペイ)は、コストを抑えたスモールスタートで始めたい事業者向けのサービスです。

初期費用や月額料金、入金手数料だけではなく端末(カードリーダー)代金も無料となっています。

また、Airペイ(エアペイ)はクレジットカード決済サービスの審査が通過すれば、申し込みから10日ほどで利用できるでしょう。

-

AirPAY(エアペイ)のデメリットまとめ【手数料が高い?壊れやすい?】

AirPAY(エアペイ)は株式会社リクルートが提供している、iPadやiPhoneとカードリーダー1台で決済できる便利な決済サービスです。 導入費用が少なく、対応している決済方法も豊富なため、AirP ...

続きを見る

個人事業主のクレジットカード決済導入におすすめのサービス⑤STORES決済

画像引用元:STORES決済

STORES決済の手数料

- 決済手数料:3.24%

- 初期費用:0円

- 月額利用料金:0円

STORES決済![]() は、Squareと同じく最短で3営業日ほどでクレジットカード決済を開始できます。

は、Squareと同じく最短で3営業日ほどでクレジットカード決済を開始できます。

また、条件をクリアした場合、利用する決済端末の購入代金を0円にできるサービスです。

端末代金を無料にする条件は、申し込みから180日(約6カ月)以内のクレジットカード決済の売上が10万円に到達することです。

個人事業主のクレジットカード決済導入におすすめのサービス⑥PayPay(PayCAS Mobile)

画像引用元:PayPay

PayPayの手数料

- 決済手数料:・QRコード決済:1.98%・マルチ決済端末:2.80%

- 初期費用:0円

- 月額利用料金:・QRコード決済:0円・マルチ決済端末:2,178円(税込)~

PayPayは、利用ユーザーが6,300万人以上のキャッシュレス決済サービス。

個人事業主の加盟店申し込みでは、開業届の提出は不要で本人確認書類や住所確認書類の提出が求められます。

また、実店舗ビジネスの事業者は店舗内外の写真の提出が必要です。

QRコード限定の決済であれば、決済手数料が1.98%となるため、コスト軽減にもなるでしょう。

>> PayPay(PayCAS Mobile)の公式サイトを確認する

-

PayPayを個人事業主が導入するデメリットとは?【個人情報や住所がバレる?】

多くの顧客が利用する決済手段として、PayPayの活用が広まっています。 顧客獲得の手段として、PayPayの導入を検討しているものの、個人情報や住所の取り扱いに関するデメリットに不安を抱えている個人 ...

続きを見る

個人事業主のクレジットカード決済導入におすすめのサービス⑦楽天ペイ

画像引用元:楽天ペイ

楽天ペイの手数料

- 決済手数料:2.95%~

- 初期費用:0円

- 月額利用料金:0円

楽天ペイは、1997年創業の楽天グループが提供するクレジットカード決済サービスです。

個人事業主が楽天ペイを利用する場合は、楽天銀行口座を使えば入金サイクルが翌日自動入金になるでしょう。

楽天ペイの場合は、審査通過により端末が届いてもすべてのカード審査は完了していないことを理解しておきましょう。

個人事業主のクレジットカード決済導入におすすめのサービス⑧GMOイプシロン

画像引用元:GMOイプシロン

GMOイプシロンの手数料

- 決済手数料:・2.79%~・決済サービス月額利用料金:個人契約1,100円(税込)

- 初期費用:0円

- 月額利用料金:3,278円(税込)~

GMOイプシロンは、オンライン決済やコンビニ決済、後払い決済などに対応しているクレジット決済サービスです。

個人事業主が利用する場合は、ネット銀行決済や銀行振り込み、ゆうパック代引きなども利用できます。

GMOイプシロンは、実店舗型やオンライン型のビジネスにおける多様なニーズへのサービスが提供できるでしょう。

個人事業主向けのオンラインのクレジットカード決済サービスおすすめ3選

個人事業主向けのクレジットカード決済サービスでは、オンライン利用に特化したサービスもあります。

ここでは、オンライン決済の導入で個人事業主におすすめとなる3つのサービスを紹介しましょう。

個人事業主向けのオンラインのクレジットカード決済サービスおすすめ3選

- Squareリンク決済

- ROBOT PAYMENT

- PayPal

それでは順番に解説していきます。

個人事業主向けのオンラインのクレジットカード決済サービス①Squareリンク決済

画像引用元:Squareリンク決済

Squareリンク決済の手数料

- 初期費用:0円

- 月額利用料金:0円

- 決済手数料:3.6%

Squareリンク決済(旧・Squareオンラインチェックアウト)は、 Squareが提供するオンライン決済サービスです。

Squareリンク決済の特徴は、事業のWebサイトを持っていなくても、POSレジアプリと連動できる商品ライブラリが使える点です。

例えば、Squareリンク決済の商品ライブラリは自社店舗の商品紹介ページとして利用できるでしょう。

個人事業主向けのオンラインのクレジットカード決済サービス②ROBOT PAYMENT

画像引用元:ROBOT PAYMENT

ROBOT PAYMENTの手数料

- 初期費用:要見積もり

- 月額利用料金:要見積もり

- 決済手数料:2.65%

ROBOT PAYMENTは、サブスクリプション型(月額で課金する方式)のビジネス向けのオンライン決済サービスです。

ROBOT PAYMENTのサービスが向いている個人事業主は、月額課金方式で提供するクラウド型アプリを扱う業者ではないでしょうか。

クラウド型のサービスは、オンライン上で顧客とのやり取りを実行するため、顧客管理データベースの利用も可能です。

個人事業主向けのオンラインのクレジットカード決済サービス③PayPal

画像引用元:PayPal

PayPalの手数料

- 初期費用:0円

- 月額利用料金:0円

- 決済手数料:3.60%+固定手数料

PayPalは、メールと登録アカウントページを活用してクレジット決済の実行や管理ができるオンライン決済サービス。

PayPalでは、全世界のユーザーを対象にオンライン決済を実行できます。

個人事業種に向いている要素は、ビジネスアカウントの開設費や初期費用、月額利用料金が無料な点です。

PayPalのビジネス利用は、決済手数料のみで利用できます。

また、PayPalはビジネスアカウントの管理画面で支払い期限の自由に設定できる機能が利用できます。

複数の顧客を管理する事業者の場合は、手帳代わりの役割にもなるでしょう。

個人事業主のクレジットカード決済導入のおすすめサービスに関するよくある質問

個人事業主によるクレジットカード決済の導入では、いくつか疑問となる点が考えられます。

ここでは、クレジットカード決済の導入でよくある質問に回答しましょう。

個人事業主がクレジットカード決済を導入する際の手数料はどれくらい?

個人事業主がクレジットカードを導入する際の手数料は、初期段階で0円と判断できます。

初期段階とは、クレジットカード決済サービス利用の審査が通過し、決済端末などが届いて決済開始できる状態のことです。

クレジットカード決済を実行して売上が立った場合は、その売り上げに対して手数料が発生します。

個人事業主が無料でクレジットカード決済を導入する方法はある?

個人事業主は、無料でクレジットカード決済を導入できます。

クレジットカード決済は、初期費用や月額料金が不要なサービス(STORES決済![]() など)の利用で導入コストを無料にできるでしょう。

など)の利用で導入コストを無料にできるでしょう。

よくある月ごとに課金が必要なクラウドサービスとは違います。

クレジットカード決済の場合は、出来高払いのイメージで、クレジットカードの決済利用により決済手数料が発生します。

個人事業主がクレジットカード決済を導入するには審査が必要?

個人事業主がクレジットカード決済を利用する場合は、審査が必要です。

本記事で紹介した8つのサービスだけではなく、すべての決済サービスにおいて審査が欠かせません。

決済代行サービスは、複数のキャッシュレス決済を利用可能にしています。

それと同時に、加盟店の管理不行き届きなどが課題だったため、安全なカード利用を目的に2018年6月の法改正となった次第です。

改正割賦販売法の施行は、決済代行サービスと加盟店の契約を必須事項としています。(参考:経済産業省)

それ以来、詳細な取り決めを交わすため、クレジットカード決済の導入には審査が欠かせなくなっています。

まとめ:個人事業主がクレジットカード決済を導入するには?【おすすめサービスを解説】

クレジットカード決済の導入は、手数料を抑えたサービスによる利用がおすすめです。

手数料を抑えたサービスは、個人事業主のコスト削減の対策にもなるでしょう。

今回紹介した個人事業主向けの情報となるクレジットカード決済の導入は、実店舗ビジネスやオンラインビジネスのどちらでも反応を見ることができます。

比較表で紹介したサービスから、自身のビジネスに適した決済サービスを見つけてください。

また、決済サービスによって入金サイクルが変わってくるので、後払いでやり繰りできるサービスを選びましょう。

入金サイクルが豊富なサービスであれば、集金までの期日を待たなくて済みます。