本記事ではこんな悩みを解決します。

キャッシュレス決済端末を導入したいものの、種類が豊富で何を選べば良いのか判断が難しい方も少なくないはず。

しっかりと比較せずにキャッシュレス決済端末を導入してしまうと、無駄なコストがかかったり不要な機能が多くて持て余してしまうかもしれません。

そこで本記事では、キャッシュレス決済端末おすすめランキング10選をご紹介。キャッシュレス決済端末を導入するメリット・デメリットや選び方なども解説しています。

【迷ったらコレ!】キャッシュレス決済端末おすすめランキングTOP3

目次

- キャッシュレス決済端末とは

- キャッシュレス決済端末おすすめランキング10選の比較表一覧【手数料も比較】

- キャッシュレス決済端末おすすめランキング10選【無料あり】

- キャッシュレス決済端末おすすめランキング1位:Square決済

- キャッシュレス決済端末おすすめランキング2位:stera pack

- キャッシュレス決済端末おすすめランキング3位:Squareリーダー

- キャッシュレス決済端末おすすめランキング4位:Squareターミナル

- キャッシュレス決済端末おすすめランキング5位:楽天ペイターミナル

- キャッシュレス決済端末おすすめランキング6位:Airペイ(エアペイ)

- キャッシュレス決済端末おすすめランキング7位:PAYGATE

- キャッシュレス決済端末おすすめランキング8位:STORES決済

- キャッシュレス決済端末おすすめランキング9位:stera tap(ステラタップ)

- キャッシュレス決済端末おすすめランキング10位:JMSおまかせサービス

- 「キャッシュレス決済端末おすすめランキング10選」の推定総費用の比較表一覧

- キャッシュレス決済端末の口コミランキングを徹底比較

- キャッシュレス決済端末おすすめランキングの選び方・比較ポイント

- キャッシュレス決済端末の種類を比較

- キャッシュレス決済端末を導入するメリット・デメリット

- キャッシュレス決済端末を導入する際の注意点

- キャッシュレス決済導入におすすめの補助金

- キャッシュレス決済端末を導入するまでの流れ

- キャッシュレス決済端末おすすめランキングに関するよくある質問

- まとめ:キャッシュレス決済端末おすすめランキングを徹底比較【無料あり】

キャッシュレス決済端末とは

キャッシュレス決済端末とは、クレジットカードや電子マネー、QRコードなどを使用して支払いを処理する機器のことを指します。

店舗やサービス業者が現金を使わずに取引を行うために必要な設備であり、近年急速に普及しています。

またキャッシュレス決済端末はカードリーダーやタッチ式センサーを備え、消費者の支払い情報を安全に読み取る役割を果たします。

決済情報は、リアルタイムで決済代行会社を経由して金融機関に送信され、処理されます。これにより、消費者と事業者間の取引が円滑に完了します。

キャッシュレス決済端末により、現金管理の手間を削減し、顧客の支払い方法の選択肢を広げることで、事業の効率化と売上向上に寄与します。

キャッシュレス決済端末おすすめランキング10選の比較表一覧【手数料も比較】

キャッシュレス決済端末選びは、複数のサービスを比較して判断するのがおすすめ。

ここでは、ひと目で判断する目的でおすすめのキャッシュレス決済端末ランキング10選を比較表にしました。

キャッシュレス決済端末おすすめランキング10選の比較表一覧

| サービス名 | 決済端末の画像 | 総合評価 | ランキング | 決済手数料 | 初期費用 | 月額利用料金 | 入金手数料 | 決済端末代金 | 決済端末名 | クレジットカード決済 | 電子マネー決済 | QRコード決済 | 便利機能 |

| Square決済 |  | 4.86 | 1位 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% | 0円 | 0円 | 0円 | 0円〜 | お手持ちのスマホなど | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・Google Pay・iD・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・Alipay | ・Androidスマホによるタッチ決済 ・POSレジ連携 ・プリンター内蔵 ・最新のセキュリティ搭載 ・手軽な資金調達サービスなど |

| stera pack |  | 4.77 | 2位 | ■スモールビジネスプラン 1.98%〜3.24% ■スタンダードプラン 2.70%〜3.24% | 0円 | 1年目:0円 ※2年目以降3,300円(税込) ※売上条件達成で永年無料 | ・三井住友銀行口座:0円 ・その他金融機関:220円(税込) | 0円 | stera terminal standard | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・ Alipay・UnionPay | ・プリンター内蔵 ・POSレジ連携 ・タッチ決済 ・QRコードカメラ ・店舗アプリなど ・トレーニングモード |

| Square リーダー |  | 4.74 | 3位 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% | 0円 | 0円 | 0円 | 4,980円(税込) | Squareリーダー | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・Google Pay・iD・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・Alipay | ・タッチ決済 ・POSレジ連携 ・手軽な資金調達サービスなど |

| Square ターミナル |  | 4.69 | 4位 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% | 0円 | 0円 | 0円 | 39,980円(税込) | Squareターミナル | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・Google Pay・iD・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・Alipay | ・タッチ決済 ・コードレス ・レシートプリンター内蔵 ・POSレジ連携 ・手軽な資金調達サービスなど |

| 楽天ペイ ターミナル |  | 4.61 | 5位 | ■クレジットカード:2.20%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:2.00%〜3.24% | 0円 | 0円 | ・楽天銀行口座:0円 ・他社金融機関:330円(税込) | 38,280円 ※端末無料キャンペーン開催中 | 楽天ペイターミナル | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・iD・QUICPay・楽天Edy・nanaco・ WAON・Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ Smart Code・銀行Pay・ WeChat Pay・Alipay・JKOPAY | ・インバウンド決済 ・プリンター(ターミナル) ・Wi-Fi接続 ・店舗アプリなど |

| Airペイ |  | 4.54 | 6位 | ■クレジットカード:2.48%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:0.99%〜2.95% | 0円 | 0円 | 0円 | 20,167円 ※端末無料キャンペーン開催中 | ・iPadまたはiPhone ・カードリーダー | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・iD・QUICPay・Suica・PASMO・ Kitaca・ICOCA・manaca・TOICA・ SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ Jcoin Pay・Smart Code・ WeChat Pay・Alipay | ・POSレジ(Airレジ アプリ)連携 ・ポイントなど |

| PAYGATE |  | 4.47 | 7位 | ■クレジットカード:1.98%〜3.24% ■電子マネー:3.24% ■QRコード:2.00%〜3.24% | 0円 | 3,300円(税込) | 要問合せ | 0円 ※数量限定で無料 | PAYGATE | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・LINE Pay・WeChat Pay・ Alipay・UnionPay | ・タッチ決済 ・プリンター内蔵 ・POSレジ連携 ・Wi-Fi接続 ・4G対応 ・トレーニングモード ・アラート通知など |

| STORES決済 | 4.43 | 8位 | ■クレジットカード:1.98%〜3.24% ■電子マネー:1.98%〜3.24% ■QRコード:3.24% | 0円 | ■フリープラン:0円 ■通常プラン:0円 ■スタンダード:3,300円 | 0円 | 19,980円 ※スタンダードプランは無料 | STORES決済端末 | Visa・Mastercard・American Express・ Diners Club・JCB・Discover | iD・QUICPay・Suica・PASMO・Kitaca・ ICOCA・manaca・TOICA・SUGOCA・ nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・ファミペイ・銀行Pay・ SmartCode・WeChatPay | ・請求書決済 ・売上CSVダウンロード ・レシートメール送信など | |

| stera tap |  | 4.44 | 9位 | クレジットカード:1.98%~3.24% | 0円 | 0円 | ・三井住友銀行なら0円 ・その他の銀行は220円 | 0円 | お持ちのスマートフォン ・iPhone(XS以上) ・Android(互換性のあるもの) | Visa・Mastercard・American Express・ Diners Club・JCB・Discover | なし | なし | |

| JMS おまかせ サービス |  | 4.40 | 10位 | ■クレジットカード:2.48% ■電子マネー:3.24% ■QRコード:3.24% | 0円 | 0円〜 | 0円〜198円 | 0円〜13,750円 | ・VEGA3000シリーズ ・J-Mups Ⅱ Pocket | Visa・Mastercard・American Express・ Diners Club・JCB・Discover・銀聯 | Apple Pay・iD・QUICPay・楽天Edy・nanaco・ WAON・Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん・ 楽天Edy・nanaco・ WAON | PayPay・d払い・楽天ペイ・au PAY・ Smart Code・銀行Pay・ WeChat Pay・Alipay・ゆうちょPay・ FamiPay・JAL Pay・ANA Pay | ・プリンター付属/内蔵 ・バッテリーあり ・Wi-Fi接続 ・4G対応 |

※Square決済の業種別プラスプランの料金・飲食店:14,300円(税込)・小売業:6,600円(税込)・予約ビジネス:3,300円(税込)

※便利機能での記載内容は、キャッシュレス端末のみで可能な機能です。POSレジなどの他端末と連携してできる機能は、含まれておりません。

キャッシュレス決済端末おすすめランキング10選【無料あり】

前項で比較したキャッシュレス決済端末は、それぞれのサービスごとに特徴があります。

ここでは、10種類のキャッシュレス決済端末についてランキング形式で特徴を紹介します。

キャッシュレス決済端末おすすめランキング10選

- 1位:Square決済

- 2位:stera pack

- 3位:Squareリーダー

- 4位:Squareターミナル

- 5位:楽天ペイターミナル

- 6位:Airペイ

- 7位:PAYGATE

- 8位:STORES決済

- 9位:stera tap(ステラタップ)

- 10位:JMSおまかせサービス

それでは順番に解説していきます。

キャッシュレス決済端末おすすめランキング1位:Square決済

画像引用元:Square決済

| 決済端末名 | Square決済 |

| ランキング順位 | 1位 |

| 総合評価 | 4.86 |

| 口コミ評価 | |

| 決済端末の種類 | モバイル型 |

| 初期費用 | 0円 |

| 月額費用 | 0円〜 |

| 決済端末費用 | 0円〜 |

| 決済手数料 | ・クレジットカード:2.50%(新規の方対象) ※年間キャッシュレス決済額3,000万円以上の場合3.25% ・その他の決済手段:3.25% |

| 入金手数料 | 0円 |

| 入金サイクル | ・三井住友銀行、みずほ銀行の場合:最短翌営業日 ・その他銀行の場合:週1回 |

| 解約手数料・違約金 | 0円 |

| 導入期間 | 最短当日 |

| 屋外での利用 | スマホによるタッチ決済であれば可能 |

| サービスシェア数 | 世界を対象に400万以上の加盟店が導入 |

| 運営企業 | Block, Inc. |

| 公式サイト | Squareの公式サイトを確認する |

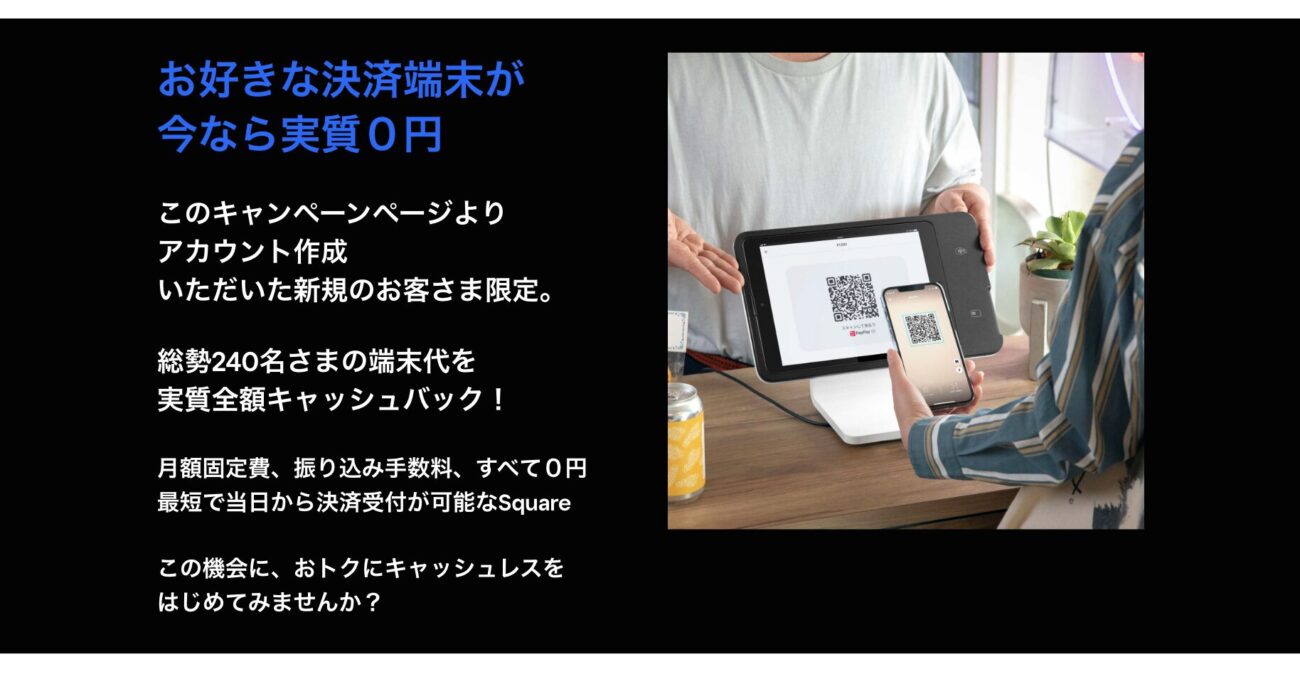

ランキング1位のSquare決済は、初期費用・月額費用が一切かからず、最短で申し込み当日から利用できる導入スピードが特徴です。アプリをダウンロードし、無料提供される専用リーダーを接続するだけで、個人店でもすぐにキャッシュレス決済を始められます。

画像引用元:Apple

手数料は2.5%〜3.25%とシンプルな体系で、事業者にとって分かりやすいコスト設計です。

画像引用元:Square

また、Squareは決済機能だけでなく、売上分析や在庫管理、顧客管理といった経営支援ツールを標準で利用可能です。売上の推移や商品別の販売状況をアプリ上で確認できるため、店舗経営の判断をデータに基づいて行える点が魅力です。

さらに、入金サイクルも早く、三井住友銀行やみずほ銀行などの提携先口座なら最短翌営業日に入金されます。資金繰りを安定させたい小規模事業者にとって大きな安心材料です。

結論として、Squareは「コストをかけずにすぐ導入」「多機能で経営支援も可能」「資金繰りに強い」という3つの強みを持ち、特に開業初期の事業者にとって最もバランスの良い決済手段といえます。

クレジットカードはもちろんですが、電子マネーやQRコードも幅広く使われているので、ほとんどの方の会計に対応できるので私は満足です!

端末の設置自体はコンパクトなのでどこに置いても困りませんでした。また、サイズも小さく軽いため持ち運びも楽なので使用してないときなどはしまいやすいです。

口コミ投稿者:なりさん / 27歳男性 / 東京都

業種:サービス業 / 職種:医療・看護 / 役職:自営業・個人事業主

導入決済端末:Squareターミナル / 2022年2月に導入開始 / 総合評価:4.0/5.0

クレジットカード、交通系IC、クイックペイ、ID、ペイペイなど、ほぼ全てが網羅されているので困ることはないです。LINE Payや楽天ペイが使用できればなお良いなと私は思います。

特に外国人観光客のお客様には喜ばれます。いまだにタッチ決済ができないところが多く、アクチュアルカードを持ち歩いていない方が多いので。

口コミ投稿者:中山理紗さん / 38歳女性 / 東京都

業種:サービス業 / 職種:飲食・フード / 役職:自営業・個人事業主

導入決済端末:Squareリーダー / 2023年9月に導入開始 / 総合評価:4.5/5.0

-

Square(スクエア)決済の評判・口コミ(620件)【実際に導入した人の体験談】

続きを見る

-

Square(スクエア)の決済手数料一覧まとめ【高い?計算方法は?消費税は含む?】

続きを見る

-

【最大1.3万円OFF】Squareの割引キャンペーン情報まとめ【決済端末無料キャンペーンは?新型端末が無料?】

続きを見る

購入時に【square2026】を入力で最大¥13,500オフ!

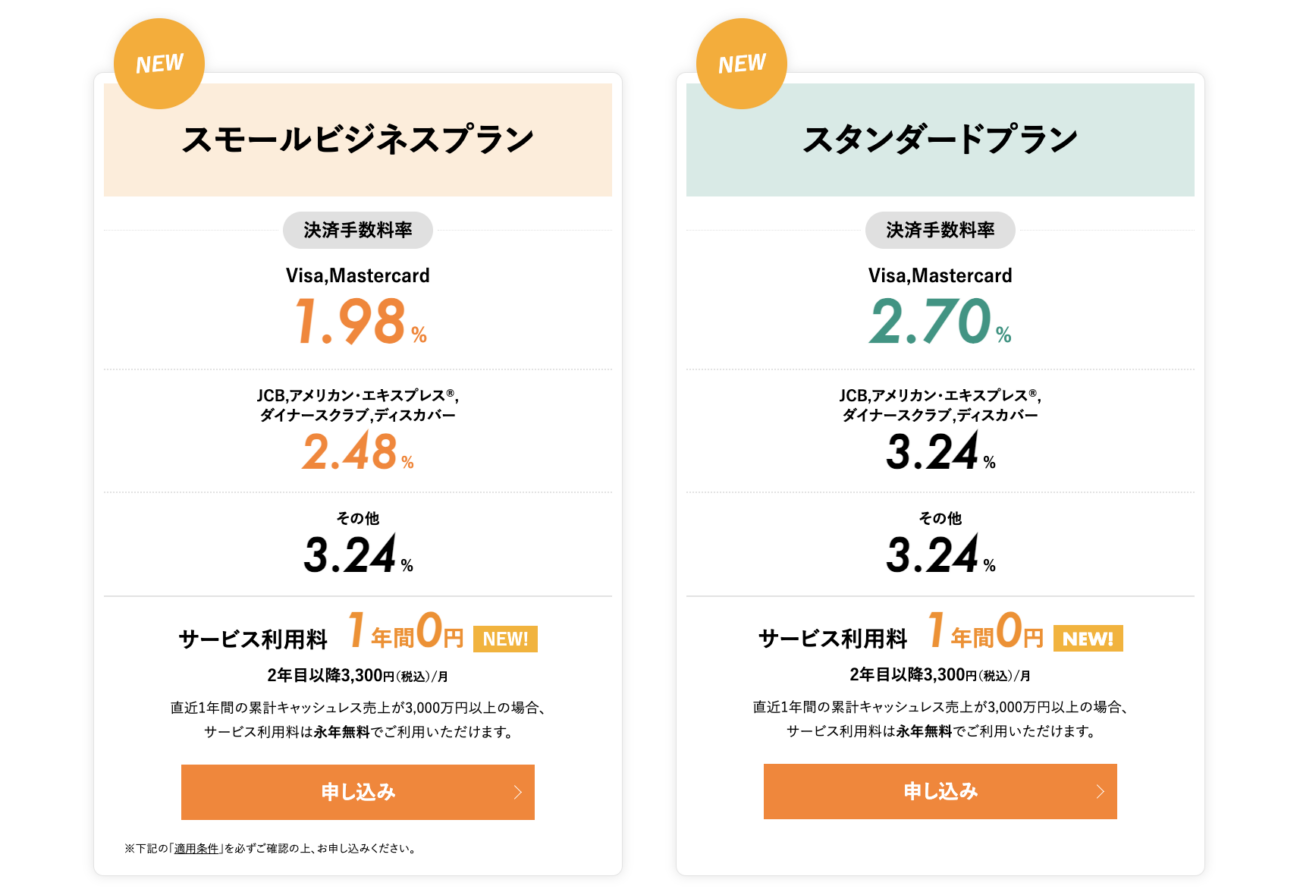

キャッシュレス決済端末おすすめランキング2位:stera pack

画像引用元:stera pack

| 決済端末名 | stera pack(ステラパック) |

| ランキング順位 | 2位 |

| 総合評価 | 4.77 |

| 口コミ評価 | |

| 決済端末の種類 | 据え置き型 |

| 初期費用 | 0円 |

| 月額費用 | 1年目:0円 ※2年目以降3,300円(税込) ※直近1年間の売上条件達成で永年無料 ※stera tap |

| 決済端末費用 | 0円 |

| 決済手数料 | ■スモールビジネスプラン 1.98%〜3.24% ■スタンダードプラン 2.70%〜3.24% |

| 入金手数料 | ・三井住友銀行口座:0円 ・その他金融機関:220円 |

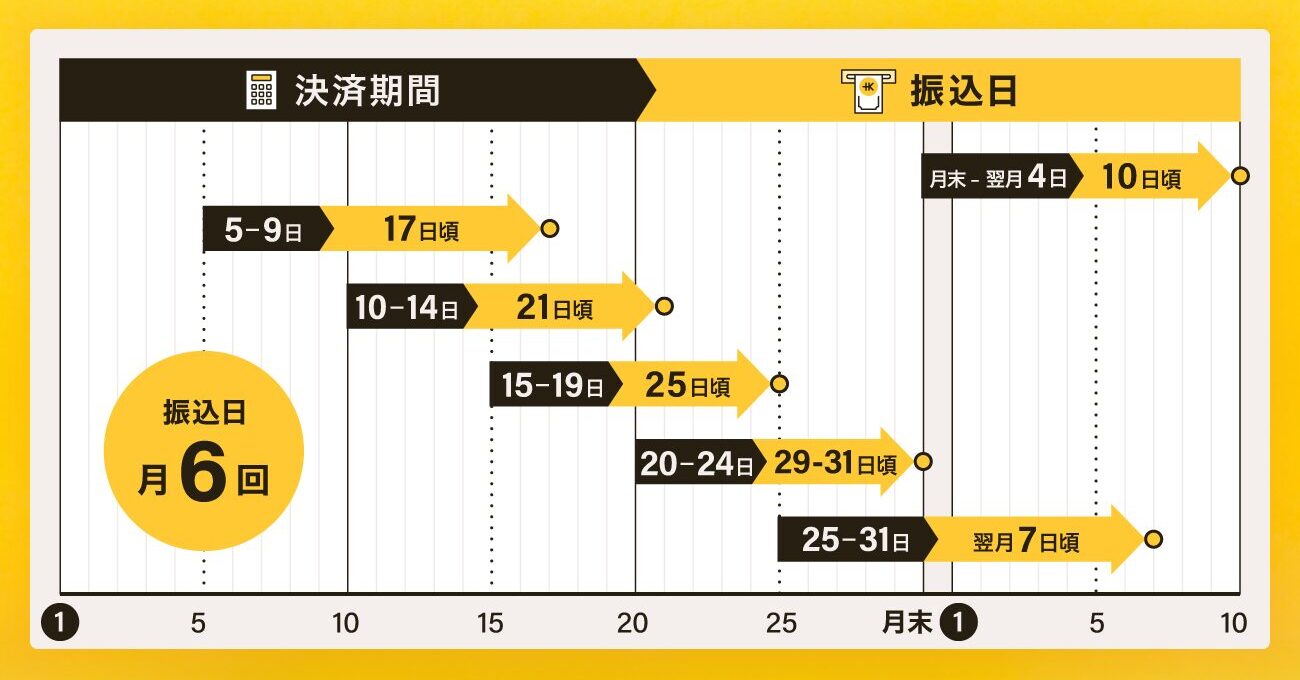

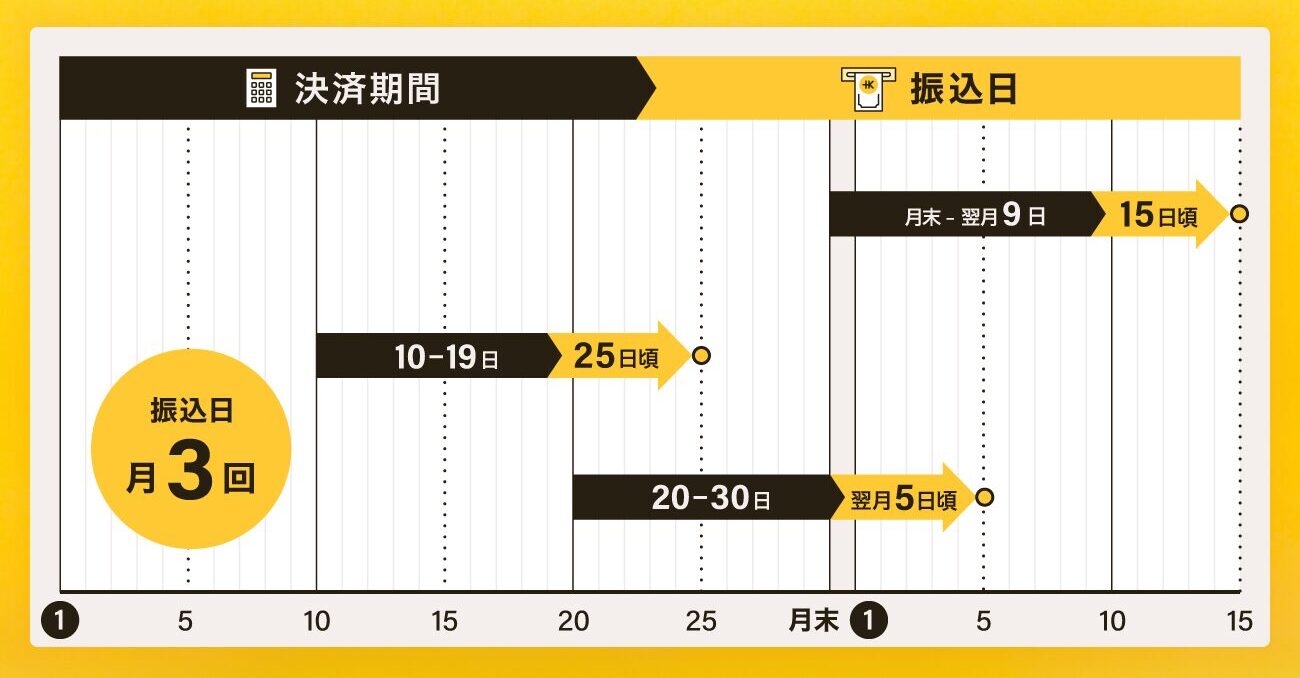

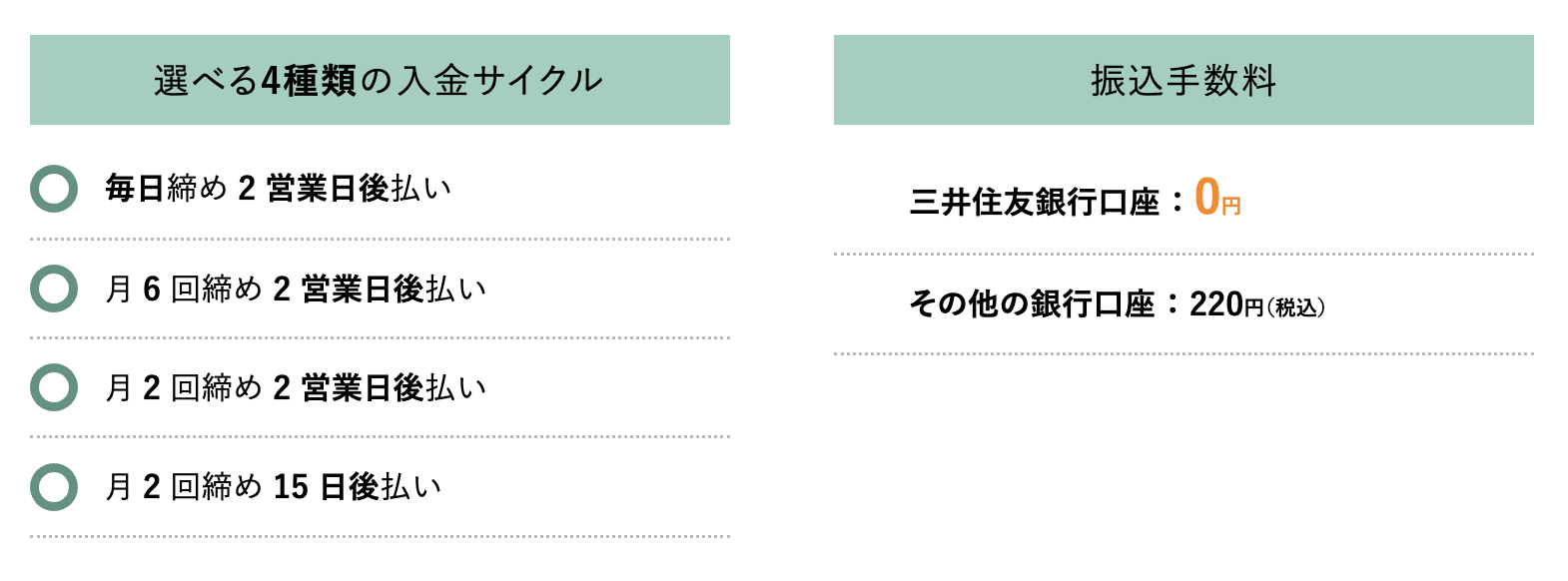

| 入金サイクル | 毎日締め(2営業日後払い)、月2回締め15日後払い、 月2回締め2営業日後払い、月6回締め2営業日後払い |

| 解約手数料・違約金 | 0円 |

| 導入期間 | 約3週間 |

| 屋外での利用 | 光回線(固定回線)接続が推奨されているため電波による |

| サービスシェア数 | 2020年7月から3年10カ月で30万台を突破 |

| 運営企業 | SMBCグループ |

| 公式サイト | stera packの公式サイトを確認する |

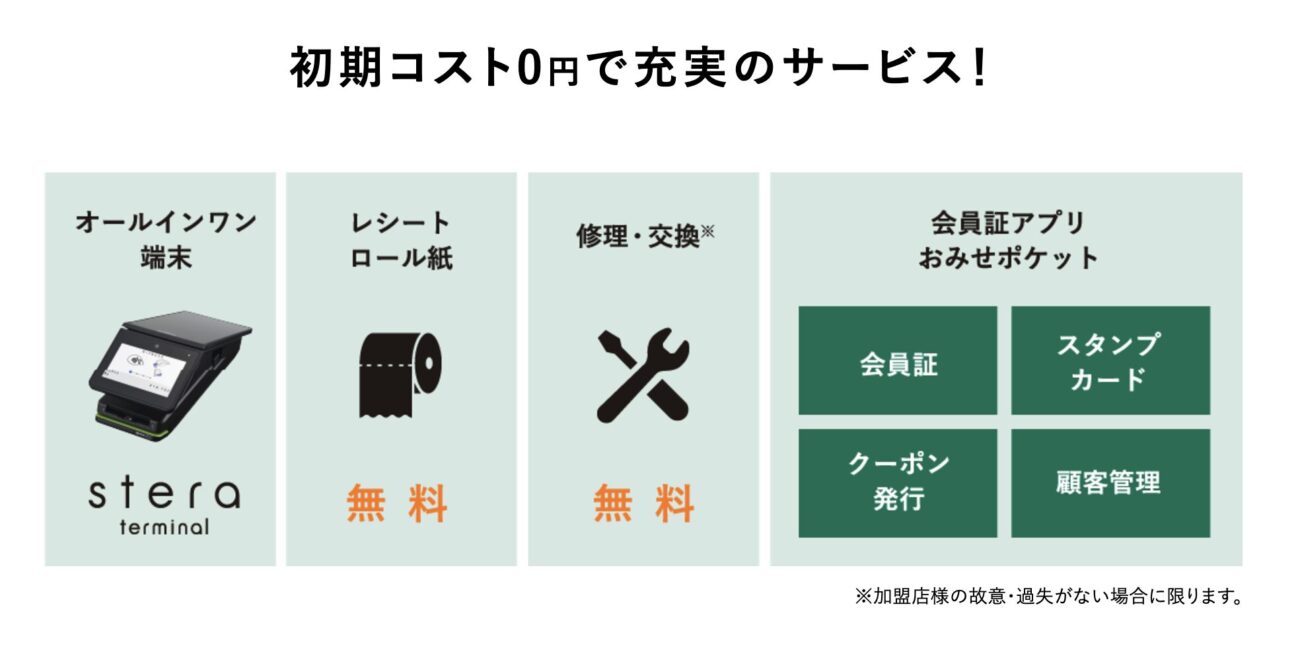

ランキング2位のstera packは、三井住友カードが主導する次世代型キャッシュレス決済サービスです。最大の特徴は「オールインワン決済端末」にあります。クレジットカード、デビットカード、電子マネー、QRコード決済に対応し、さらに交通系ICや海外ブランドまで幅広くカバー。飲食店や小売、宿泊施設など多様な業態に適しています。

画像引用元:stera pack

月額3,300円(税込)の利用料と決済手数料で利用できるため、導入時に端末費用を支払う必要がありません。ただし、お得な決済手数料で利用できるスモールビジネスプランは、クレジットカードを初めて導入する小規模事業者向けのプランです。

画像引用元:stera pack

2年目以降は月額料金が発生しますが、売上金額によっては永年無料で利用できるので、キャッシュレスニーズの多い店舗であれば低コスト運用ができるでしょう。

入金サイクルはSMBCグループの強みを活かし、最短翌営業日入金が可能。資金繰りが安定する点は中小規模店舗にとって大きなメリットです。また、専用アプリを通じた顧客管理やレシートプリンター内蔵など、店舗運営に欠かせない機能も標準装備されています。

画像引用元:stera pack

結論として、stera packは「オールインワン決済端末で幅広く対応」「お得な固定費設定」「入金スピードと安定性」という3点で優れており、飲食店や小売店の“決済基盤の中心”に据えるべき候補といえるでしょう。

手軽に決済を導入するならstera tap

手軽にキャッシュレス決済端末を導入したい方には、初期費用無料・月額料金無料・最短5営業日で導入可能なstera tap(ステラタップ)がおすすめ。

stera tap(ステラタップ)はスマートフォンに専用アプリをインストールするだけで、クレジットカードやデビットカードなどの非接触決済に対応できます。詳しくはstera tap公式サイトをご覧ください。

審査は早く、スムーズだったと私は感じます。その後も営業さんが導入に関してサポートしてくださったので、とても良かったです。

月2回締めの入金にしていますが、ちょうどいい頻度です。メインバンクが三井住友銀行なので、入金手数料がかからないのは非常に嬉しいポイントです。

口コミ投稿者:リリーさん / 29歳女性 / 福岡県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入決済端末:stera pack / 2022年7月に導入開始 / 総合評価:4.5/5.0

私にとってstera packは操作がしやすく、お客様をお待たせすることもなく、レジが混み合うこともありませんでした。イベントで利用した際は、スムーズに処理する方が大切でしたので満足しております。

口コミ投稿者:りーさん / 31歳女性 / 大阪府

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

導入決済端末:stera pack / 2022年11月に導入開始 / 総合評価:5.0/5.0

-

stera pack(ステラパック)の評判・口コミ(171件)【デメリットは?審査は厳しい?端末に不具合?】

続きを見る

-

stera pack(ステラパック)の手数料まとめ【高い?導入費用は?消費税の扱いは?】

続きを見る

キャッシュレス決済端末おすすめランキング3位:Squareリーダー

画像引用元:Squareリーダー

| 決済端末名 | Squareリーダー |

| ランキング順位 | 3位 |

| 総合評価 | 4.74 |

| 口コミ評価 | |

| 決済端末の種類 | ポータブル型 |

| 初期費用 | 0円 |

| 月額費用 | 0円~ ※有料プラン(プラス・プレミアム)を利用すると月額利用料発生 |

| 決済端末費用 | 4,980円 |

| 決済手数料 | ・クレジットカード:2.50%(年間キャッシュレス決済額3,000万円以上の場合:3.25%) ・その他の決済手段:3.25% |

| 入金手数料 | 0円 |

| 入金サイクル | 最短翌営業日 ※即時入金サービスあり |

| 解約手数料・違約金 | 0円 |

| 導入期間 | 最短当日 |

| 屋外での利用 | ・Wi-Fi接続やモバイル端末(テザリング)により利用可能 ・一時的な処置としてオフラインモードで決済が可能 |

| サービスシェア数 | 世界を対象に400万以上の加盟店が導入 |

| 運営企業 | Block, Inc. |

| 公式サイト | Squareリーダーの公式サイトはこちら |

ランキング3位のSquareリーダーは、スマートフォンやタブレットと組み合わせて利用する小型ICカードリーダーです。特にモバイル性の高さと低コストが魅力で、個人事業主やイベント出店者に人気があります。

初期費用はリーダー購入代金(4,980円)のみで、月額固定費は不要。決済手数料は2.50%~3.25%でシンプルな体系となっており、売上があるときのみ手数料が発生する従量制なので、コスト管理が容易です。

さらに期間限定で「決済端末無料キャンペーン」が行われることもあり、実質無料または割引価格で導入できるチャンスがあります。

画像引用元:Square

入金サイクルは最短翌営業日で、三井住友銀行・みずほ銀行などの大手銀行に幅広く対応。アプリ上でリアルタイムに売上状況を確認できるため、フリーランスや個人店でも資金管理を効率化できます。

シンプルながらも事業成長に必要な機能を兼ね備えているのが強みです。特にキャンペーン利用時には初期負担を抑えられるため、初めてキャッシュレスを導入する方にとって最適な選択肢といえるでしょう。

1年間使用してきて、端末の耐久性は特に問題ないです。充電も頻繁に行う必要がなく、私は大変助かっています。

クレジットカード、交通系IC、クイックペイ、ID、ペイペイなど、ほぼ全てが網羅されているので困ることはないです。LINE Payや楽天ペイが使用できればなお良いなと思います。

口コミ投稿者:中山理紗さん / 38歳女性 / 東京都

業種:サービス業 / 職種:飲食・フード / 役職:自営業・個人事業主

導入決済端末:Squareリーダー / 2023年9月に導入開始 / 総合評価:4.5/5.0

端末は非常にコンパクトで場所を取らず重宝してます。初期設定も比較的簡単でサポートがなくとも説明書だけで対応できました。私は使っていて課題はあまり感じないです。

管理画面はシンプルで見やすいです。レポート機能もメールにて再度アナウンスが入るので助かってます。あとは個人的にマネーフォワードクラウドと連携できるので助かってます。

口コミ投稿者:神谷健志さん / 32歳男性 / 愛知県

業種:サービス業 / 職種:美容・理容 / 役職:経営者・役員

導入決済端末:Squareリーダー / 2021年9月に導入開始 / 総合評価:4.5/5.0

-

Squareリーダーの使い方まとめ【接続できない・ペアリングできないときの対処法も】

続きを見る

購入時に【square2026】を入力で最大¥13,500オフ!

キャッシュレス決済端末おすすめランキング4位:Squareターミナル

画像引用元:Square Terminal

| 決済端末名 | Squareターミナル |

| ランキング順位 | 4位 |

| 総合評価 | 4.69 |

| 口コミ評価 | |

| 決済端末の種類 | 据え置き型・ポータブル型 |

| 初期費用 | 0円 |

| 月額費用 | 0円 |

| 決済端末費用 | 39,980円 |

| 決済手数料 | ・クレジットカード:2.50%(年間キャッシュレス決済額3,000万円以上の場合:3.25%) ・その他の決済手段:3.25% |

| 入金手数料 | 0円 |

| 入金サイクル | ・三井住友銀行、みずほ銀行の場合:最短翌営業日 ・その他銀行の場合:週1回 |

| 解約手数料・違約金 | 0円 |

| 導入期間 | 最短当日 |

| 屋外での利用 | ・Wi-Fi接続やモバイル端末(テザリング)により利用可能 ・一時的な処置としてオフラインモードで決済が可能 |

| サービスシェア数 | 世界を対象に400万以上の加盟店が導入 |

| 運営企業 | Block, Inc. |

| 公式サイト | Squareターミナルの公式サイトはこちら |

ランキング4位のSquareターミナルは、レシートプリンターを内蔵した一体型決済端末です。スタイリッシュなデザインと直感的な操作性が特徴で、店舗カウンターに置くだけで即利用できます。

画像引用元:Square

決済手数料はSquare共通の2.5%~3.25%で、月額固定費は不要。導入コストを抑えながらも、高機能なハードウェアを利用できる点が魅力です。さらに、期間限定で「端末割引キャンペーン」や「決済手数料実質還元プログラム」が実施されることもあり、導入の負担を軽減できます。

画像引用元:Square

入金サイクルは最短翌営業日で、資金繰りも安心。さらにSquareターミナルはWi-Fiや有線LANでの接続に対応し、通信環境に左右されにくい安定性を確保しています。(※有線LAN接続には専用ハブが必要)

POS機能を備えたSquareアプリと連携することで、在庫・顧客・売上の一元管理も可能。レジと決済端末を分けずに運用できるため、美容サロンや小売店舗に特におすすめです。

結論として、Squareターミナルは「デザイン性」「機能性」「低コスト」を兼ね備え、これ一台で店舗運営をスマートに変革できる決済端末です。

クレジットカードはもちろんですが、電子マネーやQRコードも幅広く使われているので、ほとんどの方の会計に対応できるので私は満足です!

端末の設置自体はコンパクトなのでどこにおいても困りませんでした。また、サイズも小さく軽いため持ち運びも楽なので使用してないときなどはしまいやすいです。初期設定に関してはWi-Fi設定や店舗設定などボタンが小さく設定しづらかった。

口コミ投稿者:なりさん / 27歳男性 / 東京都

業種:サービス業 / 職種:医療・看護 / 役職:自営業・個人事業主

導入決済端末:Squareターミナル / 2022年2月に導入開始 / 総合評価:4.0/5.0

決済方法が幅広く、お客様のお役にたてている端末になります。クレジットカード、手打ちのカード決済、請求書でのカード決済、QRコード決済ができます。決済端末はシンプルなデザインなので、店内に浮くことがなく、馴染んでいます。使いやすさも特に問題はありません。

口コミ投稿者:さとうさん / 38歳女性 / 北海道

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入決済端末:Squareターミナル / 2021年8月に導入開始 / 総合評価:5.0/5.0

-

Square(スクエア)ターミナルの使い方まとめ【初期設定・接続方法・商品登録・決済方法など】

続きを見る

購入時に【square2026】を入力で最大¥13,500オフ!

キャッシュレス決済端末おすすめランキング5位:楽天ペイターミナル

画像引用元:楽天ペイ

| 決済端末名 | 楽天ペイターミナル |

| ランキング順位 | 5位 |

| 総合評価 | 4.61 |

| 口コミ評価 | |

| 決済端末の種類 | 据え置き型・ポータブル型 |

| 初期費用 | 0円 |

| 月額費用 | スタンダードプラン:2,200円(税込) ※月額0円キャンペーン開催中! ライトプラン・標準:0円 |

| 決済端末費用 | 34,800円 ※無料導入キャンペーン実施中 |

| 決済手数料 | ■クレジットカード:2.20%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:2.00%〜3.24% |

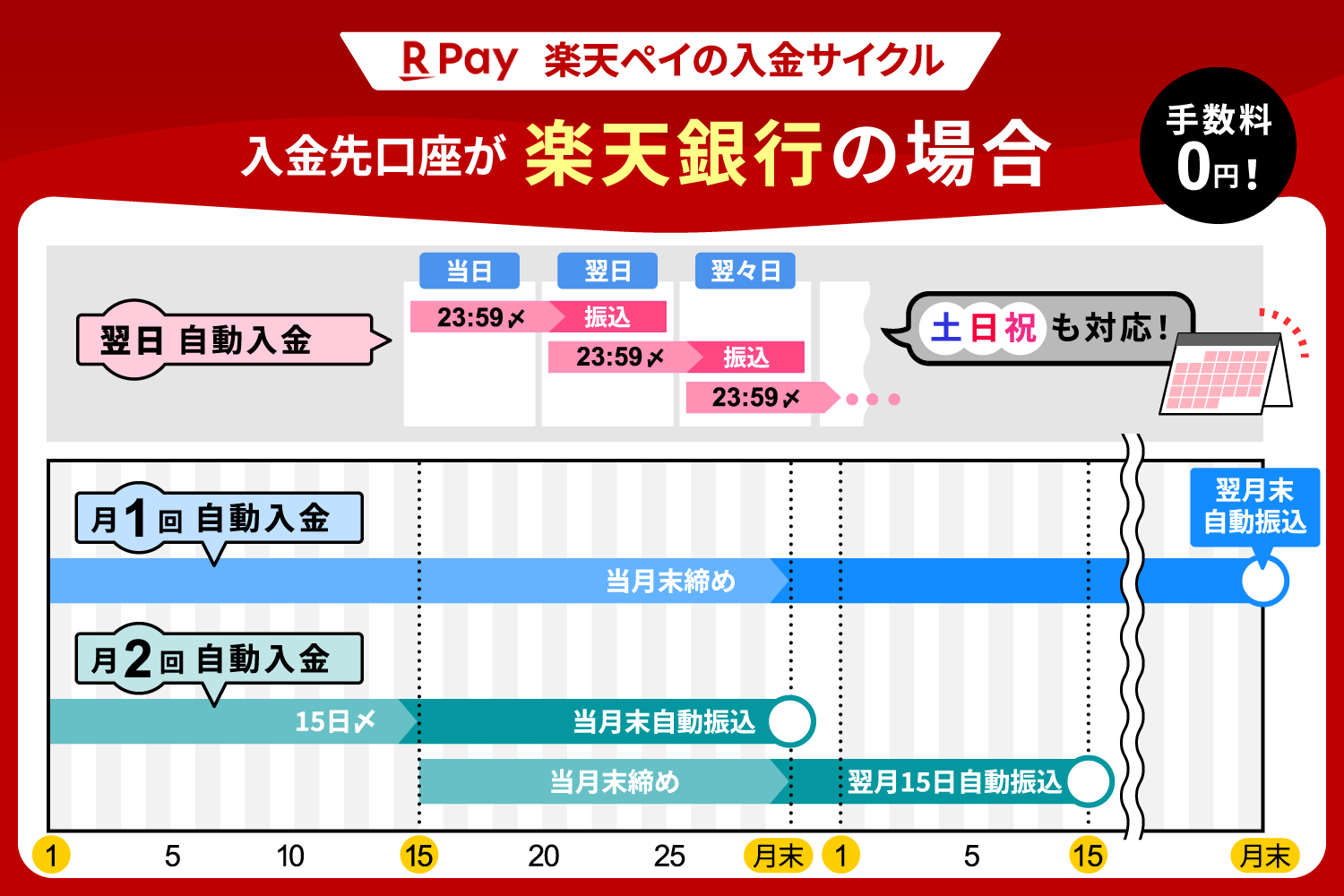

| 入金手数料 | (楽天銀行を入金先に設定している場合) 以下から選択が可能 ・翌日自動入金 ・月1回(月末締め翌月末払い) ・月2回(15日締め月末払い、月末締め翌月15日払い) (楽天銀行以外を入金先に設定している場合) 以下から選択が可能 ・手動入金(入金依頼処理を行った3日後振込) ・3日後自動入金 ・月1回(月末締め翌月末払い)自動入金 ・月2回(15日締め月末払い、月末締め翌月15日払い)自動入金 |

| 入金サイクル | 最短翌日自動入金 |

| 解約手数料・違約金 | 審査通過日から2年以内に解約した場合違約金:38,280円(税込)が発生 |

| 導入期間 | ・導入期間:最短2週間程度 ・審査期間:最短3日~6週間程度 (Visa、MasterCard:最短3日、UnionPay:6週間程度) |

| 屋外での利用 | 屋外でモバイル通信・Wi-Fiどちらも接続可能 |

| サービスシェア数 | - |

| 運営企業 | 楽天グループ |

| 公式サイト | 楽天ペイターミナルの公式サイトを確認する |

ランキング5位の楽天ペイターミナルは、楽天グループが提供するオールインワン型の決済端末です。クレジットカード、電子マネー、QRコード決済に幅広く対応し、特に楽天ペイアプリとのシームレスな連携が強みとなっています。

画像引用元:楽天ペイ

また、Androidを搭載しているため、楽天ペイターミナルを持ち運べば、Wi-Fi環境のない店舗や客先でも決済可能です。

導入費用は端末代金が必要ですが、期間限定で「端末実質0円キャンペーン」や「決済手数料優遇プログラム」が実施されることもあり、初期負担を大幅に抑えることが可能です。

画像引用元:楽天ペイ

入金サイクルは最短翌日で、楽天銀行を利用すれば土日祝日も含めてスピーディーな入金が可能。キャッシュフロー改善を重視する飲食店や美容院にとって心強い選択肢となります。

さらに、楽天ポイントとの連携により「支払い+ポイント還元」という体験を顧客に提供できるのも独自の強みです。

総じて、楽天ペイターミナルは「入金スピード」「楽天経済圏とのシナジー」「ポイント還元による集客力」で、店舗の売上アップに直結しやすい決済端末です。

対応していない決済方法もあるので、他の端末と組み合わせることでスムーズに幅広い決済がお店としてできるようになるという印象です。

管理画面で容易に売り上げデータを確認できるので日々の経理処理の際には照らし合わせに時間をかける必要なくできます。

口コミ投稿者:かほさん / 36歳女性 / 石川県

業種:サービス業 / 職種:経営・管理・人事 / 役職:自営業・個人事業主

導入決済端末:楽天ペイターミナル / 2019年2月に導入開始 / 総合評価:3.5/5.0

最初Airペイで楽天Payが使えなかったので、楽天Payが使えたのは楽天ユーザーにとって喜ばれました。今ではAirペイでも利用できるので特に差はありません。また複雑ではありますが、楽天の方が他の電子決済とのキャンペーンもやっているのか、汎用性が高そうなイメージをお客様からさらっと聞いているのでポイントやキャンペーンを駆使するとバリエーションがすごそうですね。

口コミ投稿者:サンクさん / 32歳女性 / 静岡県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入決済端末:楽天ペイターミナル / 2022年1月に導入開始 / 総合評価:2.5/5.0

-

楽天ペイ(実店舗決済)の評判・口コミ(375件)【導入方法やデメリットも解説】

続きを見る

-

楽天ペイの手数料は高い?誰が払う?【導入費用や端末料金も解説】

続きを見る

-

楽天ペイの決済端末とは?無料で導入できる?【特徴・メリット・使い方も解説】

続きを見る

新規加盟店なら3.8万円の決済端末が0円に(詳細)

キャッシュレス決済端末おすすめランキング6位:Airペイ(エアペイ)

画像引用元:Airペイ(エアペイ)

| 決済端末名 | Airペイ(エアペイ) |

| ランキング順位 | 6位 |

| 総合評価 | 4.54 |

| 口コミ評価 | |

| 決済端末の種類 | ポータブル型 |

| 初期費用 | 0円 |

| 月額費用 | 0円 |

| 決済端末費用 | 20,167円 ※端末無料キャンペーン開催中 |

| 決済手数料 | ■クレジットカード:2.48%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:0.99%〜2.95% |

| 入金手数料 | 0円 |

| 入金サイクル | ・みずほ銀行、三菱UFJ銀行、三井住友銀行:月6回払い ・その他銀行:月3回払い |

| 解約手数料・違約金 | 0円 |

| 導入期間 | ・導入期間:本番決済まで最短で19日 ・審査:書類アップロード~3日ほどでメールにより通知 |

| 屋外での利用 | 店舗以外の別の場所で利用する場合は追加申し込みが必要 |

| サービスシェア数 | 2023年3月末時点で加盟店舗数は39.4万 |

| 運営企業 | 株式会社リクルート |

| 公式サイト | Airペイの公式サイトを確認する |

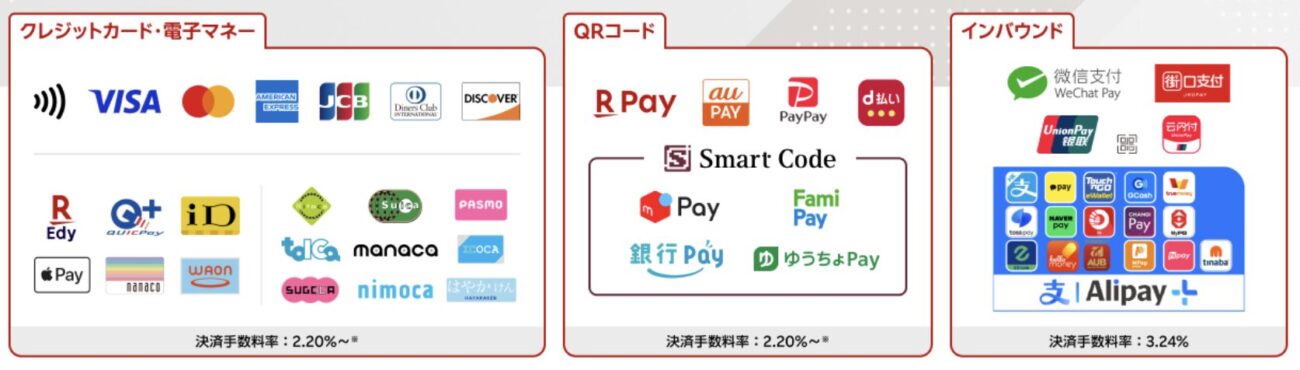

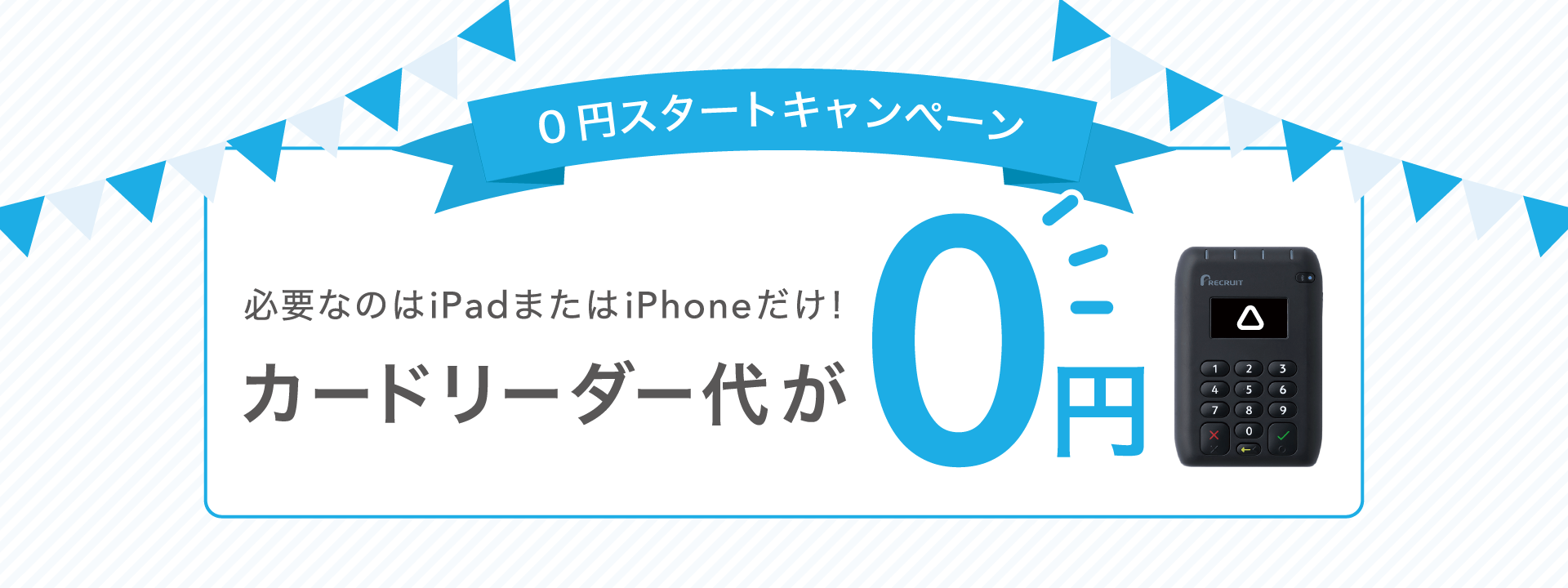

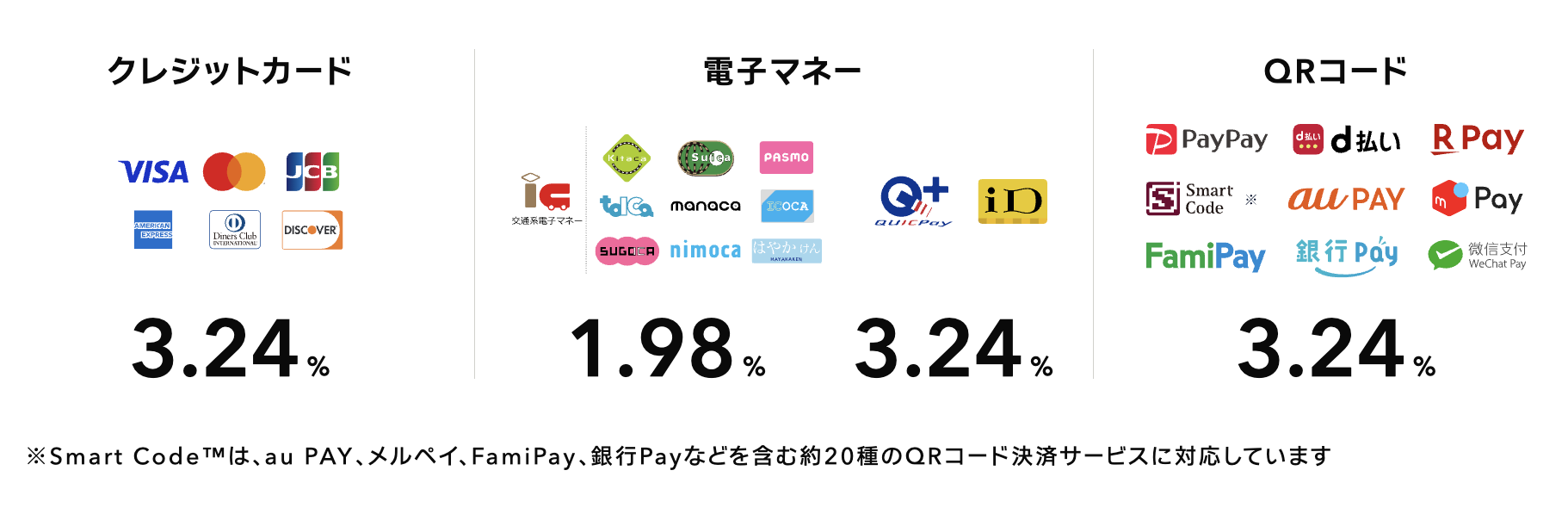

ランキング6位のAirペイは、リクルートが提供するキャッシュレス決済サービスです。最大の特徴は、業界最多水準の「81種類以上の決済手段対応力」。クレジットカードや交通系IC、QRコード決済などを1台で網羅できるため、顧客にとっても店舗にとっても利便性が高いです。

画像引用元:Airペイ(エアペイ)

本来なら端末購入代が必要ですが、現在「0円スタートキャンペーン」が実施されており、大幅に導入コストを削減できます。

画像引用元:Airペイ(エアペイ)

入金サイクルはみずほ銀行・三菱UFJ銀行・三井住友銀行であれば月6回入金、その他銀行でも月3回入金と安定。

同社が提供しているAirレジと連携すれば、注文入力から決済まで一括操作できるので、POSレジ機能の導入も検討しているオーナーはぜひ合わせて検討してみてください。

結果として、Airペイは「幅広い決済手段対応」「リクルートのエコシステム連携」「お得なキャンペーン」で、中小店舗の“集客と効率化”を両立させる理想的な選択肢といえるでしょう。

私の場合は審査が少し厳しかったのと確認事項や質問事項が多かった記憶があります。squareと比べると少し時間がかかった記憶があります。

入金サイクルは月末締め、翌月末入金と記憶しております。他決済サービスに比べ入金が遅いので資金繰りが厳しい店舗などでは結構痛いですかね。

口コミ投稿者:神谷健志さん / 32歳男性 / 愛知県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入決済端末:Airペイ(エアペイ) / 2020年8月に導入開始 / 総合評価:3.0/5.0

決済方法は十分で、これ使えませんとなることがなかったと思います。

ただクレジットカードに対しては、エラーが発生しお客様にご迷惑をおかけしたくなかったので、厚みのあるカードはご遠慮いただいておりました。(要は高単価のお客様にカードが使えないと認識させてしまって来店頻度を損ねたかと)そこが改善してくれると私は大満足でした。

口コミ投稿者:かむりさん / 32歳女性 / 静岡県

業種:サービス業 / 職種:飲食・フード / 役職:経営者・役員

導入決済端末:Airペイ(エアペイ) / 2015年11月に導入開始 / 総合評価:4.5/5.0

-

Airペイ(エアペイ)の評判・口コミ(439件)【メリットや手数料も解説】

続きを見る

-

AirPAY(エアペイ)のデメリットまとめ【手数料が高い?壊れやすい?】

続きを見る

-

AirPAY(エアペイ)のキャンペーンまとめ【iPad無料キャンペーンは開催中?】

続きを見る

台数限定でカードリーダー端末が0円に!

キャッシュレス決済端末おすすめランキング7位:PAYGATE

画像引用元:PAYGATE

| 決済端末名 | PAYGATE |

| ランキング順位 | 7位 |

| 総合評価 | 4.47 |

| 口コミ評価 | |

| 決済端末の種類 | 据え置き型・ポータブル型 |

| 初期費用 | 0円 |

| 月額費用 | 3,300円 |

| 決済端末費用 | 0円 ※通常39,600円が数量限定で無料 |

| 決済手数料 | ■クレジットカード:1.98%〜3.24% ■電子マネー:3.24% ■QRコード:2.00%〜3.24% |

| 入金手数料 | 0円 |

| 入金サイクル | ・クレジットカード・電子マネー:月2回 ・QRコード決済:月1回 |

| 解約手数料・違約金 | PAYGATE出荷日を含む月の翌月から起算して1年以内に解約すると発生 金額は36,000(税込)から3,000円×経過月数を控除して計算 |

| 導入期間 | 最短15日 |

| 屋外での利用 | 4G回線で利用可能 |

| サービスシェア数 | スマレジ登録店舗数が11万5,000以上(2022年7月時点) |

| 運営企業 | Smaregi, Inc. |

| 公式サイト | PAYGATEの公式サイトを確認する |

ランキング7位のPAYGATEは、クラウドPOS「スマレジ」と連携して利用できるキャッシュレス決済サービスです。飲食店や小売店、美容院など幅広い業態に対応しており、売上管理や在庫管理とシームレスに統合できる点が大きな魅力です。

POSと決済が一体化することで、レジ業務を大幅に効率化できるほか、導入後の運用負担を軽減できます。

また、スマレジをすでに利用している店舗にとっては、追加機器や複雑な設定が不要でスムーズに導入できるのが強みです。クレジットカード、電子マネー、QR決済など幅広いブランドに対応しているため、顧客満足度の向上にも直結します。

画像引用元:PAYGATE

ポータブル型の決済端末にはタッチ決済やQRコードの読み取り、ICカードの差し込み決済などを受け付けられる機能と、レシートプリンターが内蔵されています。

画像引用元:PAYGATE

SIMカードやWi-Fi接続による通信も可能なため、移動式販売や通信環境が整備されていない店舗でも利用しやすいです。

中小事業者向けに決済手数料が割安になるプランも用意されているため、条件に適合する場合は、併せて利用しましょう。

PAYGATEの入金サイクルは1ヶ月に2回で、私は特に不満はありません。頻度が適度で、資金管理もしやすいため、利便性には満足しています。日常的な運営資金の流れにも支障がなく、スムーズに運用できています。

導入時の審査プロセスは非常にスムーズで、対応も迅速でした。特に大きな課題や遅延はなく、想定より早く利用を開始することができました。手続きがシンプルで、サポートも適切だったため、私は導入時にストレスを感じることはありませんでした。

口コミ投稿者:大島拓人さん / 27歳男性 / 愛知県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:会社員

導入決済端末:PAYGATE / 2021年7月に導入開始 / 総合評価:3.5/5.0

スマレジ・PAYGATEは国内の厳しいセキュリティ基準に準拠していて、不正利用や情報漏えいのリスクにも強い対策がされています。決済時にお客様のカード情報が端末に残らない仕組みになっており、暗号化された通信で処理されるので安心して使えます。私自身も、お客様に「この機械で大丈夫ですか?」と聞かれることがありますが、しっかりとしたシステムであることを伝えると、皆さんホッとされた表情をされます。

また、管理画面にもパスワード認証やログイン履歴管理があり、万が一のときでもすぐに対応できる安心感があります。お客様の信頼を預かるサービスだからこそ、「安心して使っていただける環境が整っている」というのは、導入を決めた大きな理由の一つでした。

口コミ投稿者:北出さん / 33歳女性 / 北海道

業種:サービス業 / 職種:販売・接客・サービス・モニター / 役職:自営業・個人事業主

導入決済端末:PAYGATE / 2024年8月に導入開始 / 総合評価:5.0/5.0

-

PAYGATE(ペイゲート)とは?安全?【手数料や使い方、口コミを解説】

続きを見る

-

スマレジのPAYGATE(ペイゲート)の手数料はいくら?【振込手数料や消費税・月額費用も解説】

続きを見る

キャッシュレス決済端末おすすめランキング8位:STORES決済

画像引用元:STORES決済

| 決済端末名 | STORES決済 |

| ランキング順位 | 8位 |

| 総合評価 | 4.43 |

| 口コミ評価 | |

| 決済端末の種類 | ポータブル型 |

| 初期費用 | 0円 |

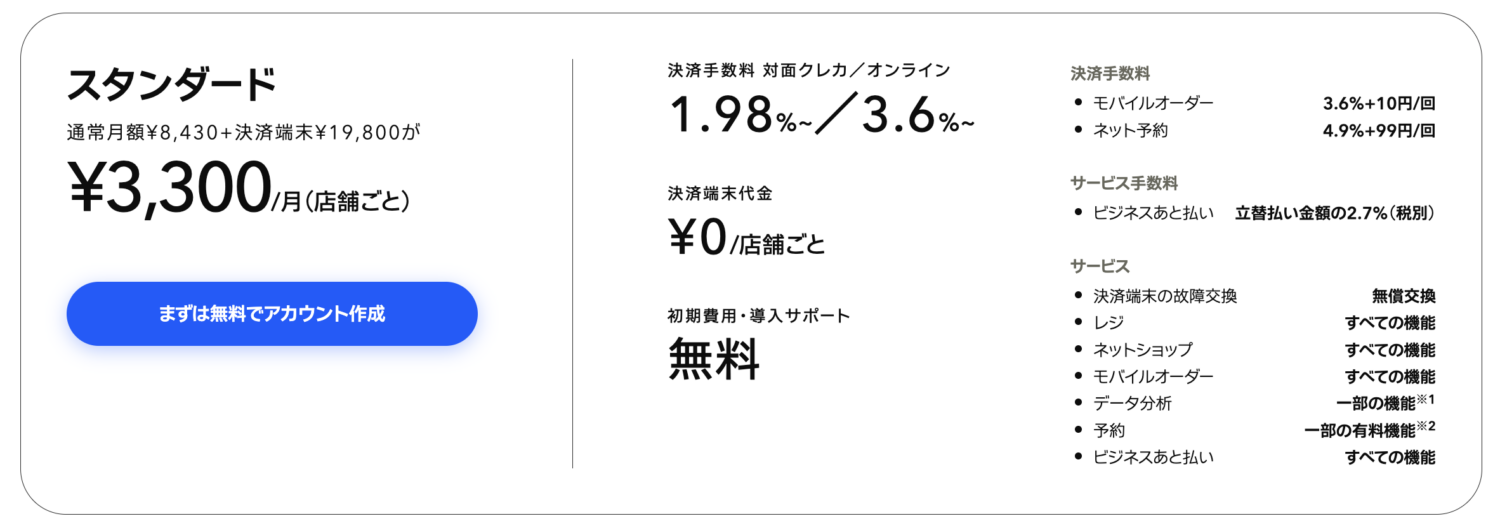

| 月額費用 | 0円 ※スタンダードプランを利用すると月額費用3,300円発生 |

| 決済端末費用 | 27,720円 ※スタンダードプランは無料 |

| 決済手数料 | Visa・Mastercard:1.50〜3.24% その他クレジットカード:2.38〜3.24% QRコード:3.24% |

| 入金手数料 | ■手動入金 ・売上合計が10万円以上の場合:0円 ・売上合計が10万円未満の場合:200円 ■自動入金 ・0円 |

| 入金サイクル | ・手動入金:振込依頼から1~2営業日で入金 ・自動入金:月1回(月末締め翌月20日払い) |

| 解約手数料・違約金 | 0円 |

| 導入期間 | 最短3営業日 |

| 屋外での利用 | スマホやタブレットとペアリング接続できればどこでも利用可能 |

| サービスシェア数 | - |

| 運営企業 | STORES株式会社 |

ランキング8位のSTORES決済は、ネットショップ構築サービス「STORES」との親和性が高いキャッシュレス決済サービスです。ECと実店舗の両方を運営する事業者にとって、特に導入メリットが大きいのが特徴です。

端末は小型で持ち運びやすく、クレジットカード・電子マネー・QR決済に対応。電子マネーの手数料率は1.98%~と業界最安級の価格設定である点もポイントです。

画像引用元:STORES決済

中小事業者向けのスタンダードプランを利用すれば27,720円のカードリーダーを無料で導入できます。

画像引用元:STORES決済

スタンダードプランは、月額利用料が3,300円(税込)発生しますが、月額4,950円(税込)のPOSレジ「STORESレジ」のベーシックプランが無料で付属します。

POSレジシステムも無料で導入したい人は、STORES決済の導入を検討してみてください。

スタンダードプランは12ヶ月以内に解約した場合、廃業などが要因である場合を除いて解約金が発生する可能性があるので注意しましょう。

使用しているポータブル端末は月額費用はなく、初期費用もありません。振込み手数料も急がなければかかりませんし、決済手数料だけなので、私は満足です。

ポータブルの端末なのでそこまで店舗の内観に影響はありません。紙のレシートが出せないのは申し訳ないですが、今のお客様はあまり気にされないと思います。

口コミ投稿者:タナカさん / 36歳女性 / 大阪府

業種:サービス業 / 職種:販売・接客・サービス・モニター / 役職:自営業・個人事業主

導入決済端末:STORES決済(旧Coiney) / 2021年6月に導入開始 / 総合評価:4.0/5.0

私が使っていて、エラーやシステムダウンが起きた事はなく、決済にかかる時間も数秒程度なので、スムーズにおわります。

アプリの管理画面で簡単に利用状況を確認できます。期間を指定して履歴も確認する事もできます。また、決済時にスマホに決済が正常に行われたかの通知がくるのも便利です。

口コミ投稿者:asamiyさん / 38歳女性 / 山形県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入決済端末:STORES決済(旧Coiney) / 2020年3月に導入開始 / 総合評価:5.0/5.0

-

STORES決済とは?特徴やメリット・デメリットを解説

続きを見る

-

STORES決済の評判・口コミ(182件)【特徴や決済方法ごとの手数料も解説】

続きを見る

-

STORES(ストアーズ)決済の手数料・費用は高い?計算方法は?【他サービスと比較】

続きを見る

キャッシュレス決済端末おすすめランキング9位:stera tap(ステラタップ)

画像引用元:stera tap

| 決済端末名 | stera tap |

| ランキング順位 | 9位 |

| 総合評価 | 4.44 |

| 口コミ評価 | 3.90 (76件) |

| 決済端末の種類 | ポータブル型 |

| 初期費用 | 0円 |

| 月額費用 | 0円 |

| 決済端末費用 | 0円 |

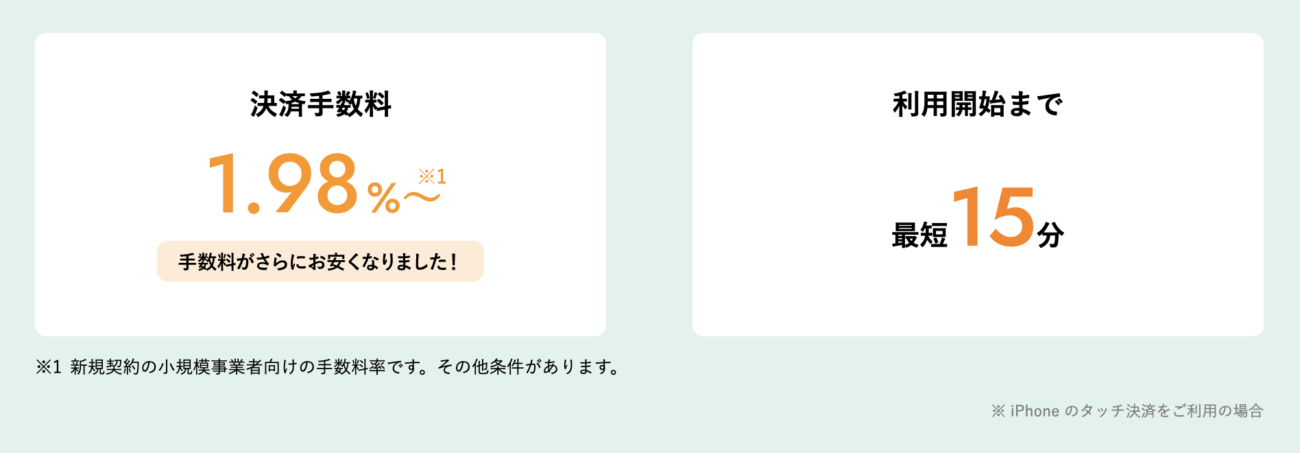

| 決済手数料 | VISA・MasterCard:1.98%(小規模事業者以外の場合:2.70%) JCB・American Express・Diners Club・Discover:2.48%(小規模事業者以外の場合:3.24%) |

| 入金手数料 | 三井住友銀行口座:0円 ※その他の銀行口座:220円(税込) |

| 入金サイクル | 以下から選択可能 ・毎日締め2営業日後入金 ・月6回締め2営業日後入金 ・月2回締め2営業日後入金 ・月2回締め15日後入金 |

| 解約手数料・違約金 | なし |

| 導入期間 | ・iPhone:最短15分 ・Android:最短5営業日 |

| 屋外での利用 | 可能 |

| サービスシェア数 | 非公開 |

| 運営企業 | GMO フィナンシャルゲート株式会社 |

| 公式サイト | stera tap(ステラタップ)の公式サイトを確認する |

ランキング9位のstera tap(ステラタップ)は、使い慣れたスマートフォンにアプリをダウンロードするだけで、あなたのお店にタッチ決済を導入できるサービスです。

一部対象外のデバイスもありますが、iPhoneとAndroidの両方でアプリが提供されているため、iOS以外の端末でも利用可能です。

スマートフォンが決済端末になるため、決済端末を購入する必要がなく、会計スペースの確保が難しい小規模店舗や移動式販売、イベントへの出店などの場合に適しています。

決済端末の到着を待つ必要がないため、導入期間も短いのが特徴です。

画像引用元:stera tap

開店準備に追われて、決済端末の注文が間に合わなかった場合でも、すぐにキャッシュレス決済の導入が可能です。

決済手数料についても、新規契約の小規模事業者ならVISA・MasterCardを最安水準の1.98%で導入できるため、コストを抑えられます。

入金サイクルも最短2営業日後に設定でき、三井住友銀行の口座を振込先に指定すれば入金手数料も無料のため、現金決済に近い感覚で売上金が振り込まれます。

画像引用元:stera pack

コストを抑えて、スピーディにキャッシュレス決済を導入したい人は、stera tapへのお申し込みをご検討ください。

操作は直感的に可能で、日常感覚で使用できます。また、イベントでも、常設の出店でも、stera tapは据え置き不要で立ち上げが早いです。モバイルバッテリーとポケットWi-Fiがあれば鬼に金棒です。非常にお勧めできます。

口コミ投稿者:ひろぽんさん / 33歳男性 / 大阪府

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

店舗数:1店舗 / 従業員数:1人 / 平均客単価:〜999円 / 1日のキャッシュレス決済件数:1〜4件 / 年間売上:〜100万円 / 年間キャッシュレス決済額:〜100万円

導入サービス:stera tap / 2025年4月に導入開始 / 総合評価:4.0/5.0

公式サイトでは「スマホだけでOK」と謳われていますが、この手軽さがもたらす本当の価値は、レジ周りの省スペース化と、店舗の外での決済機会を創出できる点にあるかとおもいます。私自身、イベントの際にポケットかiPhoneを取り出すだけでスマートに会計ができた時は、その利便性を強く実感しました。

一方で、申し込みの前に必ず公式サイトで最新の対応OSバージョンを確認し、ご自身の端末が条件を満たしているかチェックしておくのは意外な落とし穴なので確認必須です。

口コミ投稿者:鴨川舜さん / 30歳男性 / 東京都

業種:サービス業 / 職種:経営・管理・人事 / 役職:自営業・個人事業主

店舗数:2〜4店舗 / 従業員数:2〜4人 / 平均客単価:5,000〜9,999円 / 1日のキャッシュレス決済件数:1〜4件 / 年間売上:1,000万〜2,000万円 / 年間キャッシュレス決済額:1,000万〜2,000万円

導入サービス:stera tap / 2024年8月に導入開始 / 総合評価:4.0/5.0

>> stera tap(ステラタップ)の公式サイトを確認する

-

stera tap(ステラタップ)の評判・料金・手数料まとめ【個人でも審査に通る?対応機種は?】

続きを見る

キャッシュレス決済端末おすすめランキング10位:JMSおまかせサービス

画像引用元:JMS

| 決済端末名 | JMSおまかせサービス |

| ランキング順位 | 10位 |

| 総合評価 | 4.40 |

| 口コミ評価 | 3.63 (58件) |

| 決済端末の種類 | 据え置き型・ポータブル型 |

| 初期費用 | 0円 |

| 月額費用 | 0円 ※SIMカードご利用の場合は693円(税込) |

| 決済端末費用 | ・VEGA3000:0円 ※LTE回線の場合は別途SIM利用料(693円/月)が必要 ・J-Mups II Pocket ※別途iPadまたはiPhoneの用意が必要 |

| 決済手数料 | ■クレジットカード:2.48〜3.24% ■電子マネー:3.24% ■QRコード:3.24% |

| 入金手数料 | ■月2回払い:0円 ■月6回払い:198円(税込) |

| 入金サイクル | ・月2回払い(月末締め翌月15日払い/15日締め翌月末払い) ・月6回払い(5日おき) |

| 解約手数料・違約金 | 0円 |

| 導入期間 | 2~4週間 |

| 屋外での利用 | 無線LAN(Wi-Fi)、LTE、有線LANいずれも対応 |

| サービスシェア数 | - |

| 運営企業 | 株式会社ジェイエムエス(JMS Co.,Ltd.) |

| 公式サイト | JMSおまかせサービスの公式サイトを確認する |

ランキング10位のJMSおまかせサービスは、インターネット環境や営業形態に応じた端末を0円で提供しているキャッシュレス決済端末・決済システムです。三菱UFJニコスが主体となる決済代行サービスで、特に「安心感」と「総合力」で評価されています。

店舗に合わせた決済端末を4種類から選べるため、テーブル決済や店頭でのテイクアウトなど、多様な営業形態に応じることが可能です。

画像引用元:JMS

0円で導入できる決済端末には保証が4年間もついているので、安心して利用できます。

また、JMSおまかせサービスでは、顧客の支払い時にボーナス払いや分割払いの受付が可能です。他の決済代行サービスでボーナス払いを受け付けられるものは行えるものは多くないため、高額な商品やサービスを決済することが多い店舗と相性が良いです。

入金サイクルは基本は月2回ですが、手数料を都度支払えば月6回にまで増やすことができます。

充分な耐久性を持っていました。端末の仕様が変わったので機器の入れ替えをしましたが、それまで一度も故障はしていません

売り上げデータや利用状況は決済端末の画面で随時確認できましたし、毎日の集計もデータだけではなくプリントアウトしていたので、管理は困りませんでした

口コミ投稿者:小津 邪馬人さん / 60歳男性 / 滋賀県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入決済端末:JMSおまかせサービス / 2008年5月に導入開始 / 総合評価:5.0/5.0

私の店舗では13年近く使用しておりますが、記憶に残る故障はありません。仮に故障があった場合でもフォローサービスが手厚いので心配しておりません。

初期導入は高価だった記憶がありますが(うろ覚えで申し訳ございません)、今やキャッシュレス決済時代なので導入せず顧客を逃すことに比べるとコスパは良いと感じます。

口コミ投稿者:matsuyasuさん / 33歳男性 / 熊本県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:経営者・役員

導入決済端末:JMSおまかせサービス / 2012年9月に導入開始 / 総合評価:3.0/5.0

-

JMSおまかせサービスの手数料は高い?非課税?交渉できる?【中小企業の手数料率も】

続きを見る

「キャッシュレス決済端末おすすめランキング10選」の推定総費用の比較表一覧

続いては「キャッシュレス決済端末おすすめランキング10選」の推定総費用の一覧を比較表でご紹介します。

ここでの総費用は初期費用、月額費用、端末代金、クレジットカード決済手数料、電子マネー決済手数料、QRコード決済手数料、入金手数料を加味した上で推定総額を年間決済額別に算出しています。

「キャッシュレス決済端末おすすめランキング10選」の推定総費用の比較表一覧

| サービス名 | 端末機の画像 | 総合評価 | 年間決済額が500万円の場合 | 年間決済額が1,000万円の場合 | 年間決済額が2,000万円の場合 | 年間決済額が5,000万円の場合 | ||||||||||||

| 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | |||

| Square |  | 4.86 | ¥148,704 | ¥148,704 | ¥148,704 | ¥446,111 | ¥297,407 | ¥297,407 | ¥297,407 | ¥892,222 | ¥594,814 | ¥594,814 | ¥594,814 | ¥1,784,443 | ¥1,625,000 | ¥1,625,000 | ¥1,625,000 | ¥4,875,000 |

| stera pack スモール ビジネス |  | 4.77 | ¥141,462 | ¥181,062 | ¥181,062 | ¥503,586 | ¥280,284 | ¥319,884 | ¥319,884 | ¥920,052 | ¥557,928 | ¥597,528 | ¥597,528 | ¥1,752,985 | 対象外 | 対象外 | 対象外 | 対象外 |

| stera pack スタンダード |  | 4.77 | ¥154,707 | ¥194,307 | ¥194,307 | ¥543,320 | ¥306,773 | ¥346,373 | ¥346,373 | ¥999,520 | ¥610,906 | ¥650,506 | ¥650,506 | ¥1,911,919 | ¥1,523,306 | ¥1,562,906 | ¥1,562,906 | ¥4,649,118 |

| Square リーダー |  | 4.74 | ¥153,684 | ¥148,704 | ¥148,704 | ¥451,091 | ¥302,387 | ¥297,407 | ¥297,407 | ¥897,202 | ¥599,794 | ¥594,814 | ¥594,814 | ¥1,789,423 | ¥1,629,980 | ¥1,625,000 | ¥1,625,000 | ¥4,879,980 |

| Square ターミナル |  | 4.69 | ¥188,684 | ¥148,704 | ¥148,704 | ¥486,091 | ¥337,387 | ¥297,407 | ¥297,407 | ¥932,202 | ¥634,794 | ¥594,814 | ¥594,814 | ¥1,824,423 | ¥1,664,980 | ¥1,625,000 | ¥1,625,000 | ¥4,914,980 |

| 楽天ペイ スタンダード |  | 4.61 | ¥169,016 | ¥169,016 | ¥169,016 | ¥507,047 | ¥307,672 | ¥307,672 | ¥307,672 | ¥923,015 | ¥584,983 | ¥584,983 | ¥584,983 | ¥1,754,949 | 対象外 | 対象外 | 対象外 | 対象外 |

| 楽天ペイ ライトプラン |  | 4.61 | ¥151,980 | ¥151,980 | ¥151,980 | ¥455,939 | ¥299,999 | ¥299,999 | ¥299,999 | ¥899,998 | ¥596,039 | ¥596,039 | ¥596,039 | ¥1,788,116 | 対象外 | 対象外 | 対象外 | 対象外 |

| 楽天ペイ 標準プラン |  | 4.61 | ¥165,960 | ¥165,960 | ¥165,960 | ¥497,880 | ¥327,960 | ¥327,960 | ¥327,960 | ¥983,880 | ¥651,960 | ¥651,960 | ¥651,960 | ¥1,955,880 | ¥1,623,960 | ¥1,623,960 | ¥1,623,960 | ¥4,871,880 |

| Airペイ |  | 4.54 | ¥138,854 | ¥138,854 | ¥138,854 | ¥416,563 | ¥277,709 | ¥277,709 | ¥277,709 | ¥833,126 | ¥555,417 | ¥555,417 | ¥555,417 | ¥1,666,251 | ¥1,528,346 | ¥1,528,346 | ¥1,528,346 | ¥4,585,038 |

| PAYGATE 中小事業者 プラン |  | 4.47 | ¥157,247 | ¥157,247 | ¥157,247 | ¥471,742 | ¥274,895 | ¥274,895 | ¥274,895 | ¥824,684 | ¥510,189 | ¥510,189 | ¥510,189 | ¥1,530,568 | 対象外 | 対象外 | 対象外 | 対象外 |

| PAYGATE 基本プラン |  | 4.47 | ¥174,171 | ¥174,171 | ¥174,171 | ¥522,513 | ¥308,742 | ¥308,742 | ¥308,742 | ¥926,225 | ¥577,883 | ¥577,883 | ¥577,883 | ¥1,733,650 | ¥1,385,309 | ¥1,385,309 | ¥1,385,309 | ¥4,155,926 |

| 4.44 | ¥101,640 | ¥101,640 | ¥101,640 | ¥304,920 | ¥200,640 | ¥200,640 | ¥200,640 | ¥601,920 | ¥398,640 | ¥398,640 | ¥398,640 | ¥1,195,920 | ¥1,352,640 | ¥1,352,640 | ¥1,352,640 | ¥4,057,920 | |

| STORES決済 フリー | 4.43 | ¥152,094 | ¥132,114 | ¥132,114 | ¥416,322 | ¥281,808 | ¥261,828 | ¥261,828 | ¥805,463 | ¥541,236 | ¥521,256 | ¥521,256 | ¥1,583,747 | 対象外 | 対象外 | 対象外 | 対象外 | |

| STORES決済 スタンダード | 4.43 | ¥162,516 | ¥162,516 | ¥162,516 | ¥487,549 | ¥283,033 | ¥283,033 | ¥283,033 | ¥849,098 | ¥524,065 | ¥524,065 | ¥524,065 | ¥1,572,196 | 対象外 | 対象外 | 対象外 | 対象外 | |

| STORES決済 通常プラン | 4.43 | ¥166,074 | ¥146,094 | ¥146,094 | ¥458,263 | ¥309,768 | ¥289,788 | ¥289,788 | ¥889,345 | ¥597,157 | ¥577,177 | ¥577,177 | ¥1,751,511 | ¥1,459,322 | ¥1,439,342 | ¥1,439,342 | ¥4,338,007 | |

| JMS |  | 4.40 | ¥148,020 | ¥148,020 | ¥148,020 | ¥444,059 | ¥296,039 | ¥296,039 | ¥296,039 | ¥888,118 | ¥592,079 | ¥592,079 | ¥592,079 | ¥1,776,236 | ¥1,620,000 | ¥1,620,000 | ¥1,620,000 | ¥4,860,000 |

※クレジットカード決済・電子マネー決済・QRコード決済の利用比率はStoreProが2025年8月13日(水)〜8月15日(金)に1,000人のモニターを対象に実施した調査データを元に算出しています。

※入金手数料の総額は毎月1回振り込みが行われる場合の費用を算出。

※比較表は総合評価が高い順に並べています。最上行の矢印をクリックすることで降順・昇順を切り替えることができます。

※総費用はあくまで推定値です。契約プランや決済方法の比率、決済ブランドによって総費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。

キャッシュレス決済サービス総費用シミュレーター

🏪 基本情報

💸 入金手数料

キャッシュレス決済端末の口コミランキングを徹底比較

続いては当サイトが独自に収集した口コミデータをもとに、様々な観点からキャッシュレス決済端末の口コミランキングを算出しました。

実際に使用したユーザーの傾向や動向を知りたい方は必見です。

キャッシュレス決済端末の口コミ評点ランキングTOP7

キャッシュレス決済端末の口コミ評点ランキングのTOP7は下記のようになりました。

キャッシュレス決済端末の口コミ評点ランキングTOP7

| ランキング順位 | 決済端末名 | 端末画像 | 口コミ評点 |

| 1位 | Square |  | |

| 2位 | Airペイ |  | |

| 3位 | stera pack |  | |

| 3位 | PAYGATE |  | |

| 5位 | stera tap |  | 3.90 (76件) |

| 6位 | STORES決済 | ||

| 7位 | 楽天ペイ |  |

ランキング1位の「Square」は、端末価格が0円~かつ固定費・振込手数料が無料で、初期負担が少ない点が高評価です。操作も直感的で、スムーズにキャッシュレス対応が始められます。

AirペイはiPadやiPhoneと連携でき、見た目のスマートさも魅力です。専用サポートの質が高く、飲食業からの評価が特に安定しています。

ランキング3位の「stera pack」はオールインワン端末が初期費用0円で利用可能。修理交換が無料で24時間365日受付のサポートデスクで深夜のトラブルにも対応しており、安心して導入できます。

キャッシュレス決済端末の口コミ評点ランキングTOP7【飲食店】

飲食店のキャッシュレス決済端末の口コミ評点ランキングのTOP7は下記のようになりました。

キャッシュレス決済端末の口コミ評点ランキングTOP7【飲食店から人気】

| ランキング順位 | 決済端末名 | 端末画像 | 飲食店の口コミ評点 |

| 1位 | Squareターミナル |  | 4.38 |

| 2位 | Airペイ |  | 4.30 |

| 3位 | PAYGATE |  | 4.17 |

| 4位 | stera pack |  | 4.13 |

| 5位 | STORES決済 | 4.00 | |

| 5位 | 楽天ペイターミナル |  | 4.00 |

| 7位 | Squareリーダー |  | 3.90 |

ランキング1位の「Squareターミナル」は専用端末での操作性や安定性が評価され、特に忙しい店舗環境でもストレスなく利用できる点が高く支持されています。

ランキング2位の「Airペイ」はiPhoneを活用したシンプルな運用が可能で、中小規模の飲食店での導入例が多く見られます。

3位の「PAYGATE」はポータブル型の決済端末で、4G回線やW-iFiを利用できるため、キッチンカーやイベントへの出店など屋外でも利用できます。

4位の「stera pack」は多機能性とデザイン性が特徴で、カフェやレストランなどブランド意識の高い店舗との相性が良好です。

キャッシュレス決済端末の口コミ評点ランキングTOP7【美容室・理容室】

美容室・理容室のキャッシュレス決済端末の口コミ評点ランキングのTOP7は下記のようになりました。

キャッシュレス決済端末の口コミ評点ランキングTOP7【美容室・理容室から人気】

| ランキング順位 | 決済端末名 | 端末画像 | 美容室の口コミ評点 |

| 1位 | Squareリーダー |  | 4.50 |

| 2位 | Squareターミナル |  | 4.42 |

| 3位 | Airペイ |  | 4.23 |

| 4位 | stera pack |  | 4.20 |

| 5位 | STORES決済 | 4.17 | |

| 6位 | 楽天ペイカードリーダー |  | 4.00 |

| 7位 | 楽天ペイターミナル |  | 3.25 |

ランキング1位の「Squareリーダー」はスマートフォン連携型で、スペースに制約のあるサロンでの導入実績が多く、持ち運びのしやすさや反応速度が好評です。

2位の「Squareターミナル」と4位の「stera pack

」はいずれも据え置き型であり、決済の信頼性や端末単体での操作性が求められるサロンに向いています。

ランキング3位の「Airペイ」はiPhone専用である点に制限はあるものの、サービスの充実度とサポート品質が安定しており、継続利用の満足度が高い傾向です。

ランキング5位の「STORES決済」は月額固定費0円と低コストで始められる点が評価されており、個人経営の店舗でも導入しやすい仕組みが支持されています。

キャッシュレス決済端末の口コミ評点ランキングTOP7【個人事業主】

個人事業主のキャッシュレス決済端末の口コミ評点ランキングのTOP7は下記のようになりました。

キャッシュレス決済端末の口コミ評点ランキングTOP7【個人事業主から人気】

| ランキング順位 | 決済端末名 | 端末画像 | 個人事業主の口コミ評点 |

| 1位 | Squareリーダー |  | 4.41 |

| 2位 | Squareターミナル |  | 4.28 |

| 3位 | PAYGATE |  | 4.25 |

| 4位 | Airペイ |  | 4.24 |

| 5位 | stera pack |  | 4.00 |

| 6位 | stera tap |  | 3.90 |

| 7位 | 楽天ペイカードリーダー |  | 3.82 |

ランキング1位と2位にランクインしたSquare製品は、アプリ連携の柔軟性と会計ソフトとの互換性に優れており、店舗運営の効率化や高コスパを求めるユーザーに好まれています。特にSquareターミナルは、画面操作が直感的で、スタッフ教育の負担を軽減できるという利点があります。

ランキング4位の「Airペイ」は、利用料が比較的抑えられている点や、iPadとの連携のしやすさが人気の理由です。カードリーダーが無料提供されるキャンペーンも多く、初期コストを重視する個人事業主には現実的な選択肢になるでしょう。

ランキング5位の「stera pack」は、三井住友カードが提供する高機能端末であり、安定性やサポート面で高評価を得ています。複数の決済手段に対応しつつ、レシート印刷も可能なため、初期投資の回収が早いという声も見られました。

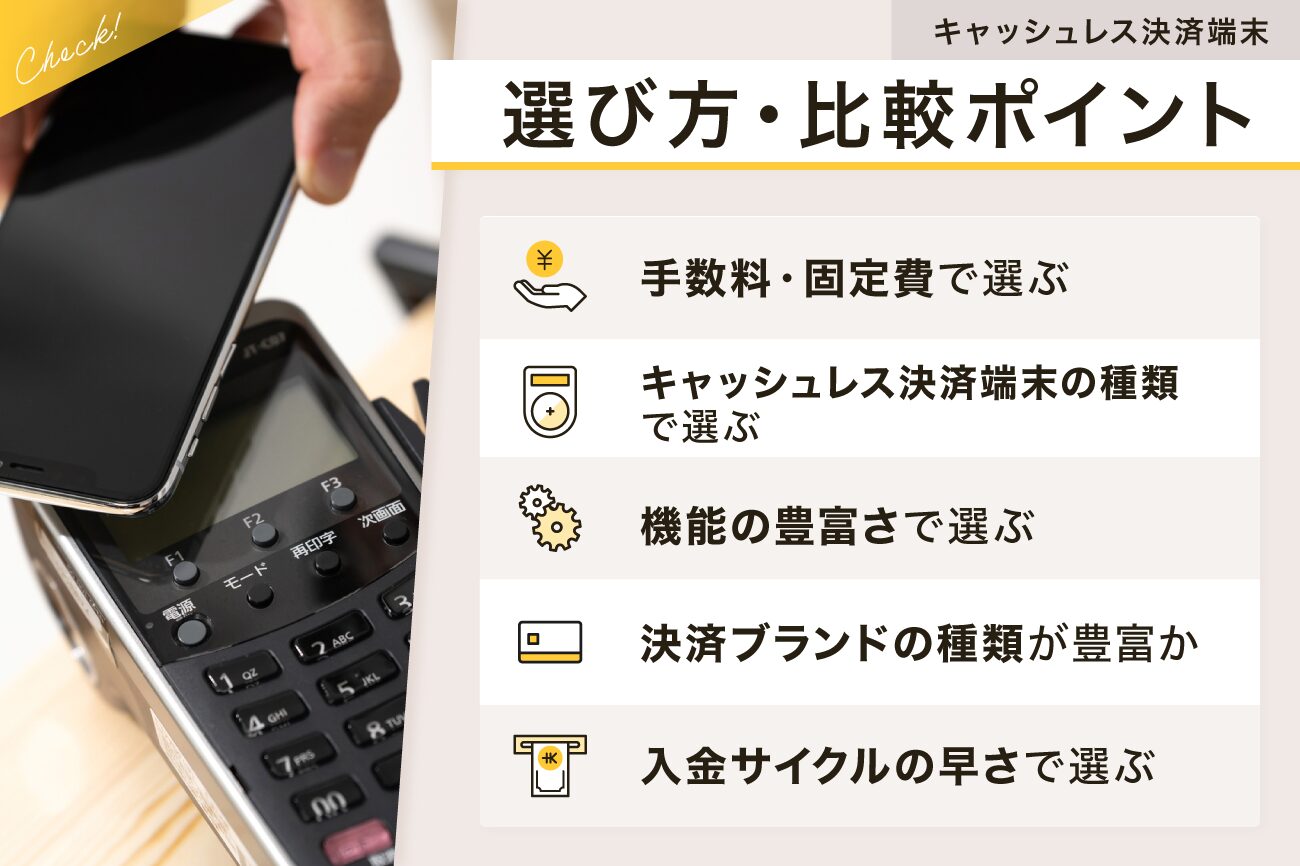

キャッシュレス決済端末おすすめランキングの選び方・比較ポイント

キャッシュレス決済端末を選ぶ際は、コスト、決済対応の幅広さ、機能の充実度を基準に比較することが重要です。

キャッシュレス決済端末おすすめランキングの選び方・比較ポイント

- 手数料・固定費で選ぶ

- キャッシュレス決済端末の種類で選ぶ

- 機能の豊富さで選ぶ

- 決済ブランドの種類が豊富か

- 入金サイクルの早さで選ぶ

それでは順番に解説していきます。

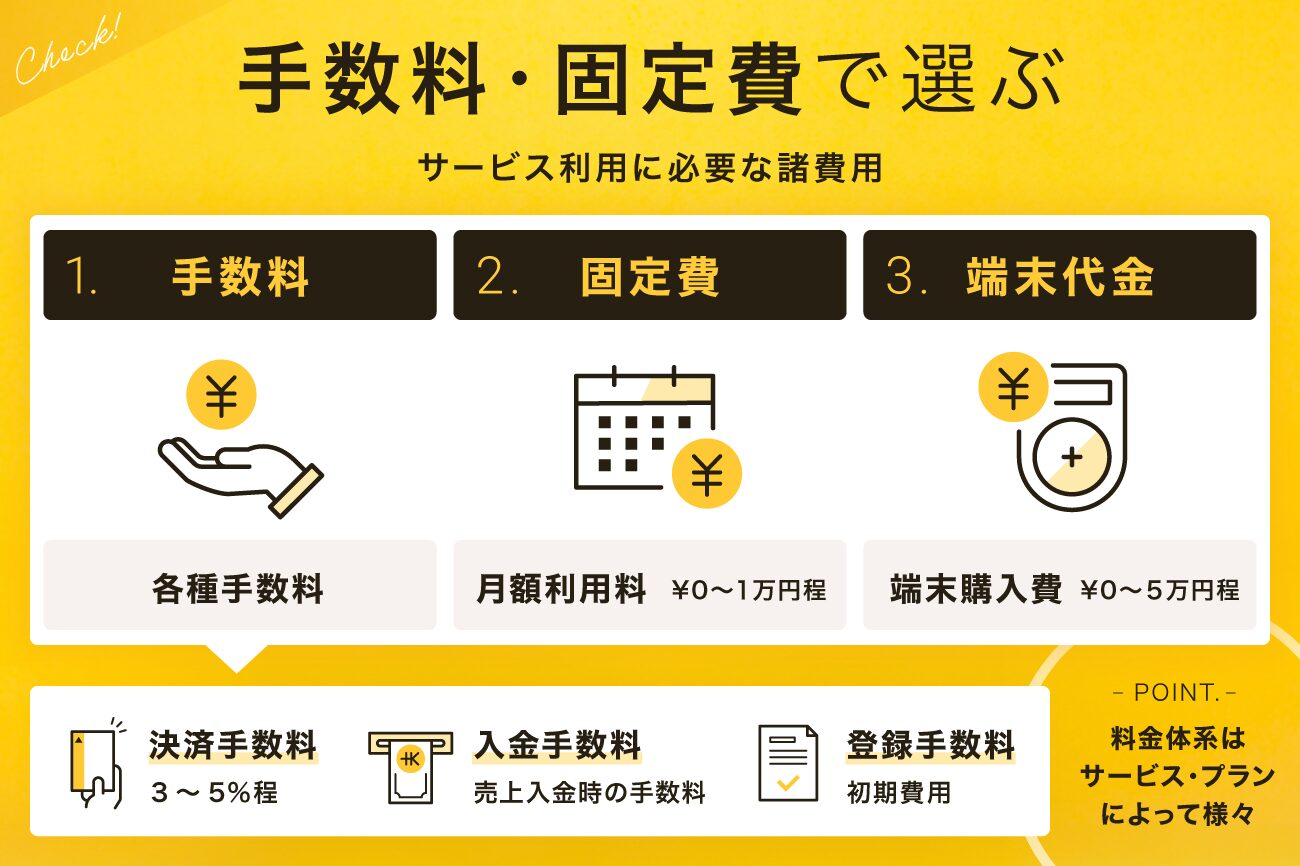

1. 手数料・固定費で選ぶ

キャッシュレス決済端末を選ぶ際は、料金体系を構成する要素を明確に分解して考える必要があります。中でも「決済手数料」は、月商が高くなるほど影響が大きくなります。

また、固定費が毎月1万円かかるサービスと、月額無料のサービスとでは、年間12万円の差が生まれます。初期費用としての「端末代金」も重要ですが、短期回収できるかどうかを基準に検討することが現実的です。

特にスモールビジネスでは、固定費ゼロかつ決済端末無料のサービスが初期導入のハードルを下げてくれるでしょう。

手数料と固定費のバランスを見極め、継続的に運用可能なプランを選ぶことが成功への第一歩です。

手数料・固定費が安いランキング上位の決済端末まとめ

| 決済端末名 | 端末画像 | 総合評価 | 決済手数料 | 月額固定費 | 端末費用 |

| Square |  | 4.86 | 2.50%〜3.25% | 0円 | 0円〜 |

| PAYGATE |  | 4.47 | 1.98%〜3.24% | 3,300円 | 0円 |

| stera pack |  | 4.77 | 1.98%〜3.24% | 初年度:0円 初年度以降:3,300円 | 0円 |

| 楽天ペイ ターミナル |  | 4.61 | 2.00%〜3.24% | 0円 | 0円〜 |

-

キャッシュレス決済の手数料を一覧で比較【導入費用はどのくらい?】

続きを見る

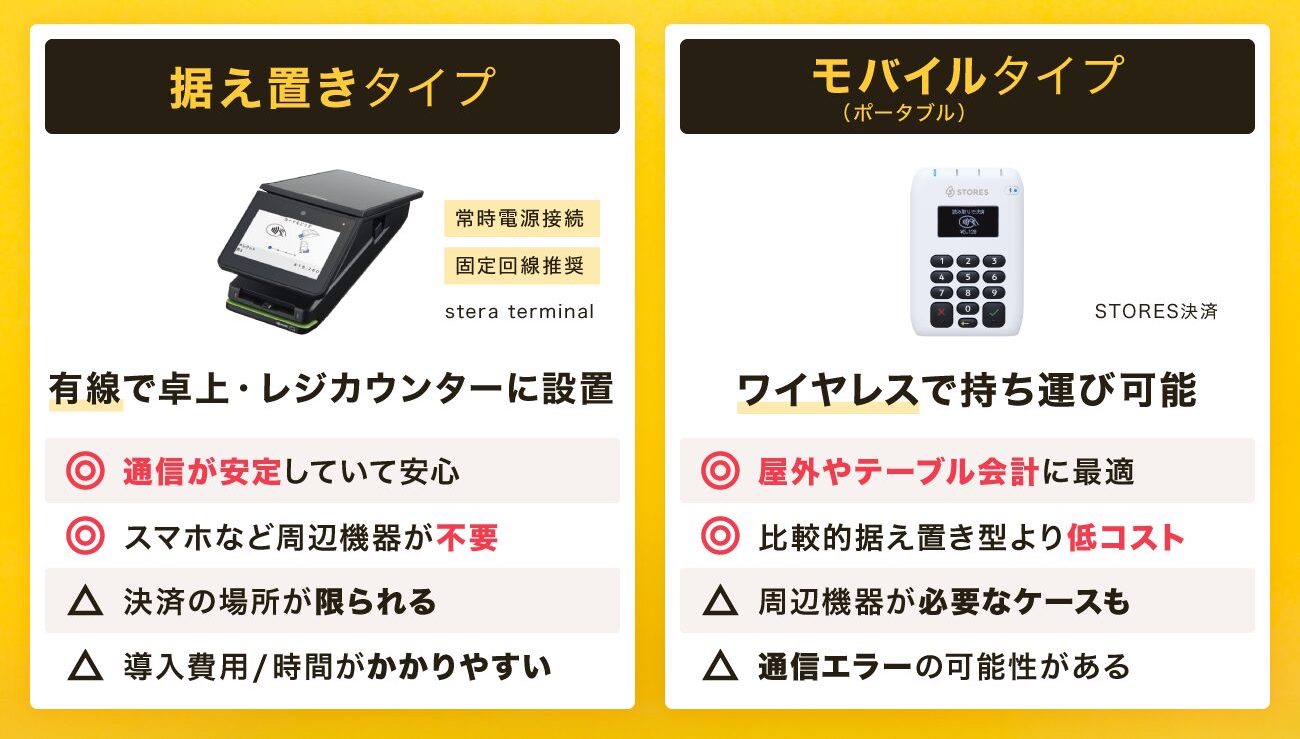

2. キャッシュレス決済端末の種類で選ぶ

キャッシュレス端末の選定では、まず「据え置き型」と「モバイル型・ポータブル型」という利用スタイルの違いを明確に理解することが必要です。

レジカウンターに常設して使う据え置きタイプは、通信が安定し、操作性にも優れています。たとえば「stera terminal standard」のような決済端末は、回転率の高い店舗やスタッフ複数人での運用に向いています。

一方で「Airペイ」のようなモバイル型・ポータブル型は、持ち運びが可能で、移動販売や催事出店などに適しています。電源確保や通信環境に注意しながらも、設置の柔軟性で勝る仕様です。

さらに決済手段で分類すると、「PAYGATE」のようなマルチ決済端末はクレジットカード・電子マネー・QRコードの複数方式に一括対応でき、顧客の支払い手段を選ばない利点があります。

対して「Anywhere A6」のような専用タイプはQRコード決済など特定方式に限定されますが、導入コストが抑えやすく、特定業種に適した設計です。

ランキング上位の決済端末のタイプ一覧

| 据え置きタイプ | モバイルタイプ |

| stera pack | Squareリーダー |

-

キャッシュレス決済端末の種類まとめ【導入したい方必見!選び方も解説】

続きを見る

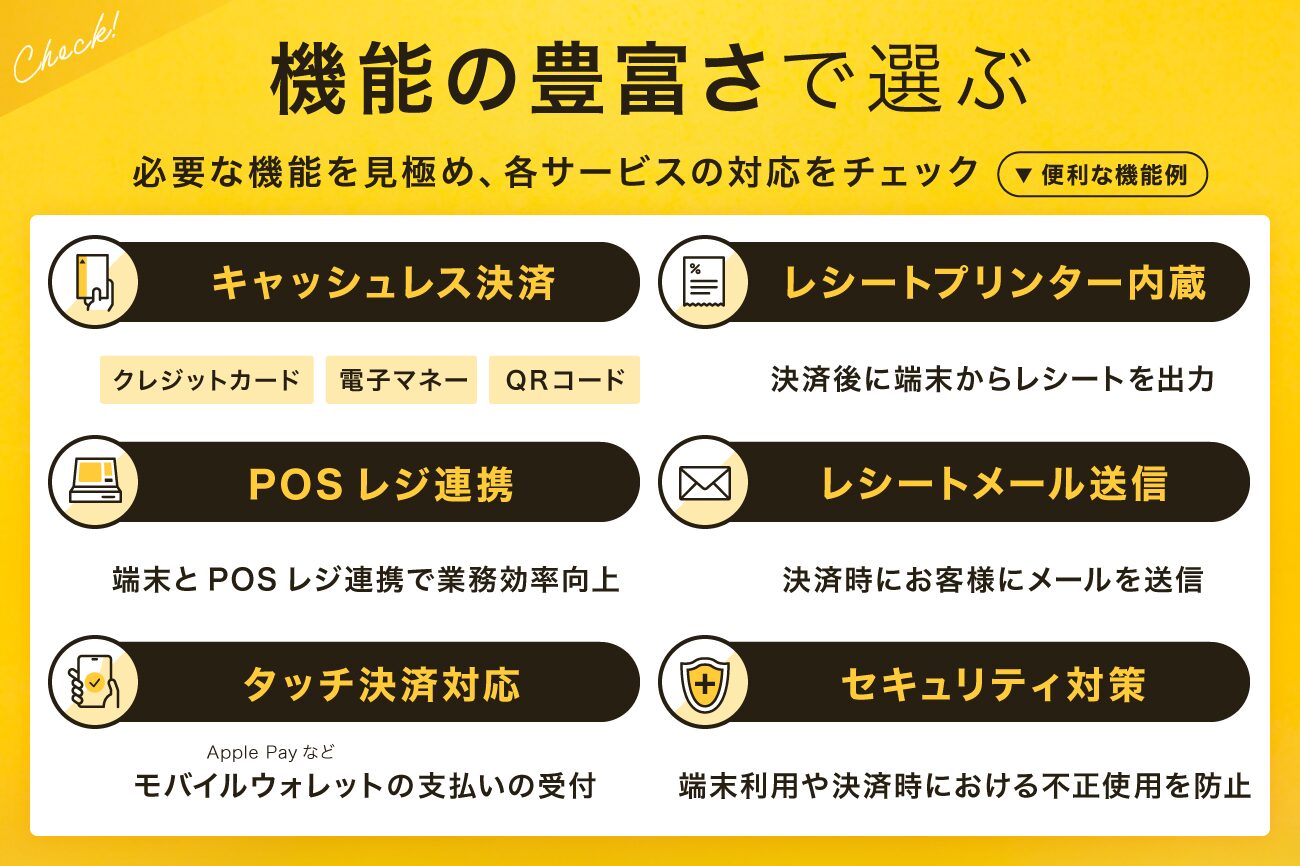

3. 機能の豊富さで選ぶ

キャッシュレス決済端末を選ぶ際は、対応する機能の種類が業務効率と顧客満足度に大きく関わります。

キャッシュレス決済端末のおすすめの機能

- キャッシュレス決済(クレジットカード/電子マネー/QRコード)

- レシート出力(端末内蔵プリンター)

- レシートメール送信

- POSレジ連携

- タッチ決済(Apple Payなど)

- セキュリティ対策(不正利用防止機能)

たとえば端末内蔵のレシートプリンターがあれば、外付け機器不要で省スペース化に寄与します。

POSレジとの連携機能がある端末は、売上管理や在庫更新を一元化でき、人的ミスや手間を軽減します。

また、レシートをメール送信できる機能は、非接触対応が求められる環境での利便性を高めます。最近では、Apple PayやGoogle Payに代表されるタッチ決済対応も標準化しつつあり、対応有無が売上機会の差に直結する場面も増えています。

さらに、セキュリティ対策の強度は、店舗側だけでなく顧客にも安心感を提供します。

便利機能が豊富なランキング上位の決済端末まとめ

| 決済端末名 | 端末画像 | 総合評価 | 便利機能 |

| Square |  | 4.86 | ・Androidスマホによるタッチ決済 ・POSレジ連携 ・プリンター内蔵 ・最新のセキュリティ搭載 ・手軽な資金調達サービスなど |

| PAYGATE |  | 4.47 | ・タッチ決済 ・プリンター内蔵 ・POSレジ連携 ・Wi-Fi、4G対応 ・トレーニングモードなど |

| stera pack |  | 4.77 | ・プリンター内蔵 ・POSレジ連携 ・タッチ決済 ・タッチ決済 ・QRコードカメラ ・店舗アプリなど ・トレーニングモード |

| 楽天ペイ ターミナル |  | 4.61 | ・インバウンド決済 ・プリンター内蔵(ターミナル) ・Wi-Fi接続 ・店舗アプリなど |

4. キャッシュレス決済ブランドの種類が豊富か

キャッシュレス決済端末を選定する際は、対応できる決済ブランドの広さを見逃してはいけません。

キャッシュレス決済ブランドの例

- クレジットカード:VISA、Mastercard、JCB、American Express など

- 電子マネー:iD、QUICPay、交通系(Suica等)、nanaco、WAON、楽天Edy

- QRコード決済:PayPay、d払い、楽天ペイ、LINE Pay、au PAY、メルペイなど

特に小売や飲食業などでは、VISA・Mastercardだけでなく、QRコード決済や交通系電子マネーの利用率も高まっており、1種類でも欠けるとその場での購買機会を失いかねません。

マルチ決済端末であれば、主要ブランドを一括カバーできるため、業種・立地を問わず柔軟に対応しやすくなります。

決済ブランドの種類が豊富なランキング上位の決済端末まとめ

| 決済端末名 | 端末画像 | 総合評価 | クレジットカード決済 | 電子マネー決済 | QRコード決済 |

| Square |  | 4.86 | Visa・Mastercard・American Express・ Diners Club・JCB・Discover | Apple Pay・Google Pay・iD・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・Alipay |

| stera pack |  | 4.77 | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・ Alipay・UnionPay |

| PAYGATE |  | 4.47 | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・LINE Pay・WeChat Pay・ Alipay・UnionPay |

| Airペイ |  | 4.54 | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・iD・QUICPay・Suica・PASMO・ Kitaca・ICOCA・manaca・TOICA・ SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ Jcoin Pay・Smart Code・ WeChat Pay・Alipay |

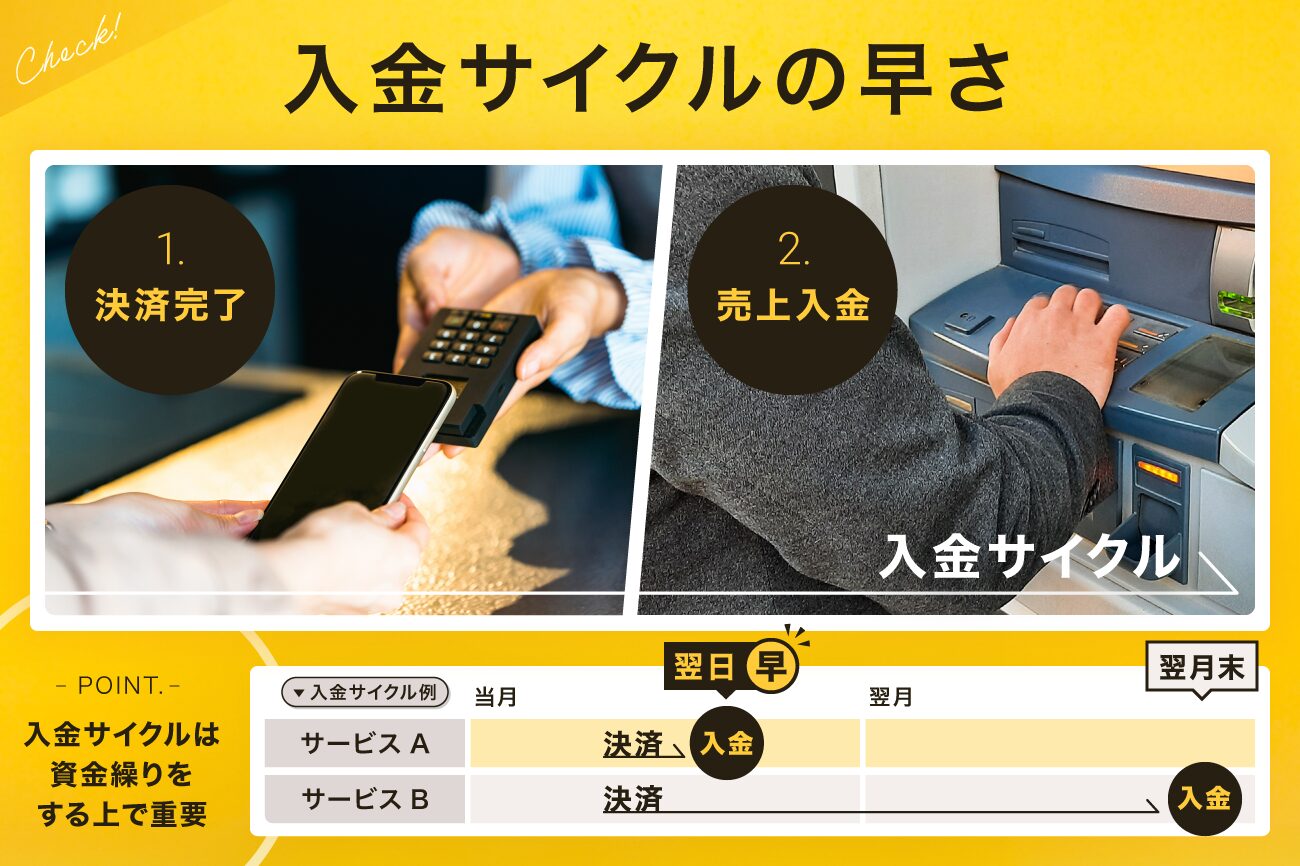

5. 入金サイクルの早さで選ぶ

キャッシュレス決済端末の選定において、入金サイクルは単なるオプションではなく、資金繰りの安定性を左右する重要な比較軸です。

たとえば上の画像のサービスAのように決済の翌日に売上金が入金される仕組みであれば、売上と支出のタイムラグを最小限に抑えられます。これは、仕入れや人件費の支払いを抱える業種にとって特に大きなメリットになります。

一方で、サービスBのように翌月末入金となる場合、売上発生から現金化まで最長で約60日近くを要することもあり、手元資金に余裕がない業者にとっては負担になる可能性があります。特に開業初期や繁忙期には、こうした資金回収のズレが経営リスクにつながる場面も想定されます。

入金サイクルが早いランキング上位の決済端末まとめ

| 決済端末名 | 端末画像 | 総合評価 | 入金サイクル | 入金手数料 |

| Square |  | 4.86 | 最短翌営業日 | 0円 |

| PAYGATE |  | 4.47 | 月2回 | 0円 |

| stera pack |  | 4.77 | 最短2営業日後 | 三井住友銀行:0円 その他の銀行:220円 |

| STORES決済 | 4.43 | 手動入金:1〜2営業日 自動入金:翌月20日 | 売上10万円以上:0円 売上10万円未満:200円 |

キャッシュレス決済端末の種類を比較

キャッシュレス決済端末は、主に2つの種類に分類できます。

キャッシュレス決済端末の種類

- 据え置きタイプ

- モバイルタイプ・ポータブルタイプ

それでは順番に解説していきます。

1. 据え置きタイプ

据え置き型のキャッシュレス決済端末は、レジカウンターに常設される形式で、安定性を重視する業態に適しています。

据え置きタイプの特徴

- 有線接続で通信が安定しやすく、トラブル時の対応も簡単

- 周辺機器を必要とせず、単体で利用可能

- 設置場所が限定され、柔軟な運用は難しい

- 初期費用や工事の手間がかかりやすい傾向

据え置き型のキャッシュレス決済端末は、電源に常時接続し、推奨される固定回線で運用することで、決済時の通信トラブルを回避しやすくなります。スマートフォンやタブレットなどの外部機器を接続せずに単独で機能する点も大きな利点で、オペレーションが簡素化されます。

一方、設置には配線工事や設置場所の確保が必要であり、店舗内装にある程度の調整が発生します。

また、持ち運びはできず、会計をすべてカウンターに集約する必要があるため、フレキシブルな運用には不向きです。

2. モバイルタイプ・ポータブルタイプ

モバイルタイプのキャッシュレス決済端末は、BluetoothやWi-Fiなどのワイヤレス通信を活用して利用する形式です。

モバイルタイプ・ポータブルタイプの特徴

- ワイヤレス通信で持ち運びができる

- 比較的低コストで導入可能

- 屋外イベントやテーブル会計との相性が良い

- 通信状況や接続機器に左右されることもある

モバイルタイプ・ポータブルタイプは、決済のたびに場所を移動できるため、屋外イベント、マルシェ、キッチンカー、あるいは飲食店のテーブル会計など、多様なシーンで活躍します。

初期費用も据え置き型と比較して抑えられる傾向にあり、スタートアップやスモールビジネスでも導入しやすい点が特徴です。

特に電波状況が不安定な場所ではエラーが発生するリスクもあり、運用時には周辺機器と通信環境の整備が必要です。可搬性と拡張性を重視する事業者には有力な選択肢となるでしょう。

キャッシュレス決済端末を導入するメリット・デメリット

キャッシュレス決済端末の導入には、メリットやデメリットがあります。

キャッシュレス決済端末を導入するメリット

キャッシュレス決済端末を導入する最大のメリットは、現金を扱う際に生じる作業とリスクの削減です。

現金の数え間違いや受け渡しトラブル、さらに銀行への入金業務などにかかる時間と労力を大幅に減らせます。精神的な負担も軽くなり、ヒューマンエラーの回避にもつながるでしょう。

さらに、キャッシュレス決済に対応していない店舗は、現代の顧客ニーズから取り残される恐れがあります。スマートフォンによる支払いを当たり前とする若年層や訪日外国人の多くは、現金を使わず買い物を済ませたいと考えています。

クレジットカードはもちろん、電子マネーやQRコード決済に対応することで、そうした層を逃さず集客につなげられます。

業務効率の向上と顧客満足度の向上を同時に実現する手段として、キャッシュレス決済端末は今や飲食・小売を問わず必須といえる存在になるでしょう。

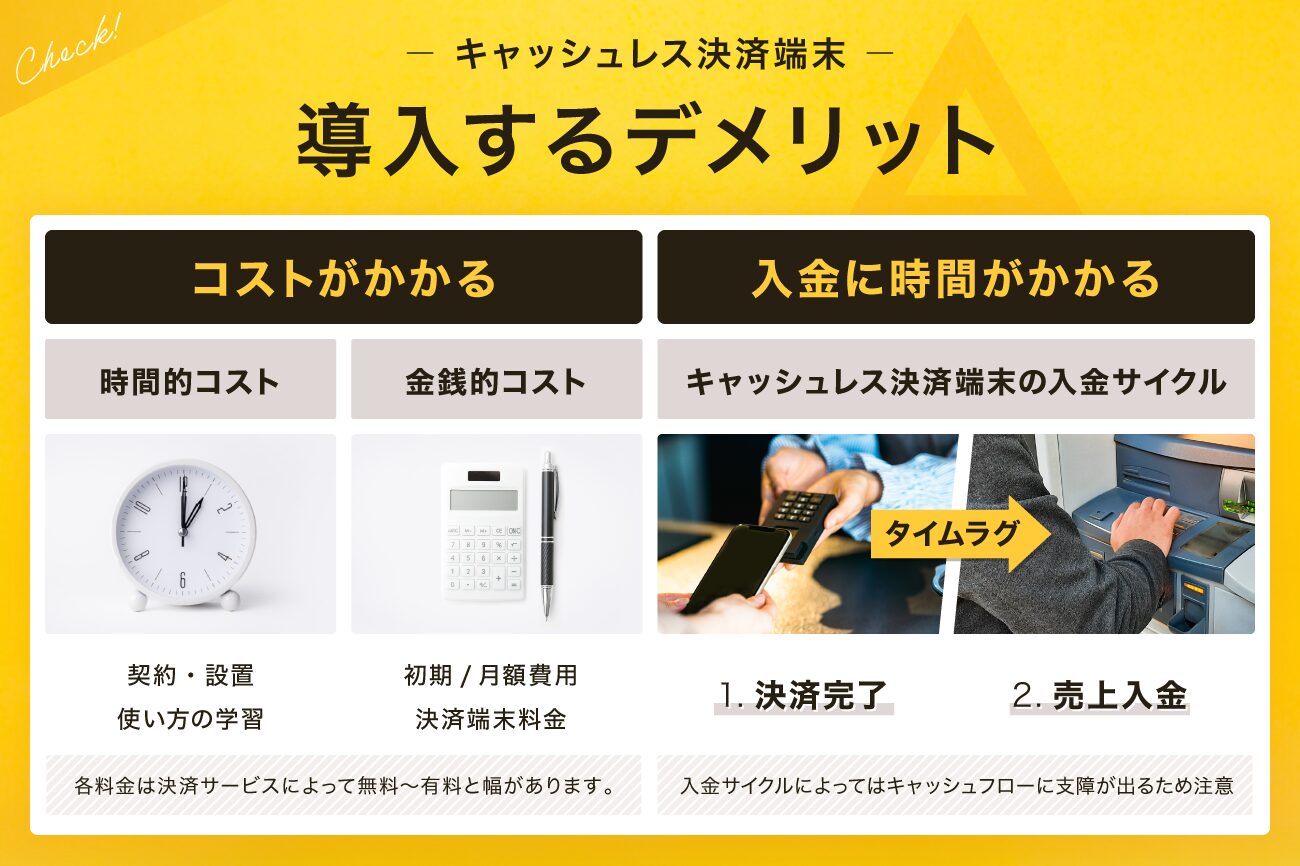

キャッシュレス決済端末を導入するデメリット

キャッシュレス決済端末を導入する際は、メリットと並んで導入負担も考慮すべきです。最初にかかるのは時間と手間です。契約手続き、端末の設置、操作方法の習得には通常1日~数日を要し、スタッフ教育にも時間が必要でしょう。

金銭面では、端末本体の購入費や月額の利用料、決済手数料が発生します。

さらに注意したいのが「入金までのタイムラグ」です。決済完了から実際の入金まで数営業日かかる場合が多く、資金繰りが厳しい事業者にとってはキャッシュフローの停滞を招くリスクも否定できません。

スムーズな運用には、導入前に「どの決済端末・サービスを選ぶか」「入金サイクルがどれほどか」などを比較し、自社の営業スタイルに合った選定が欠かせません。

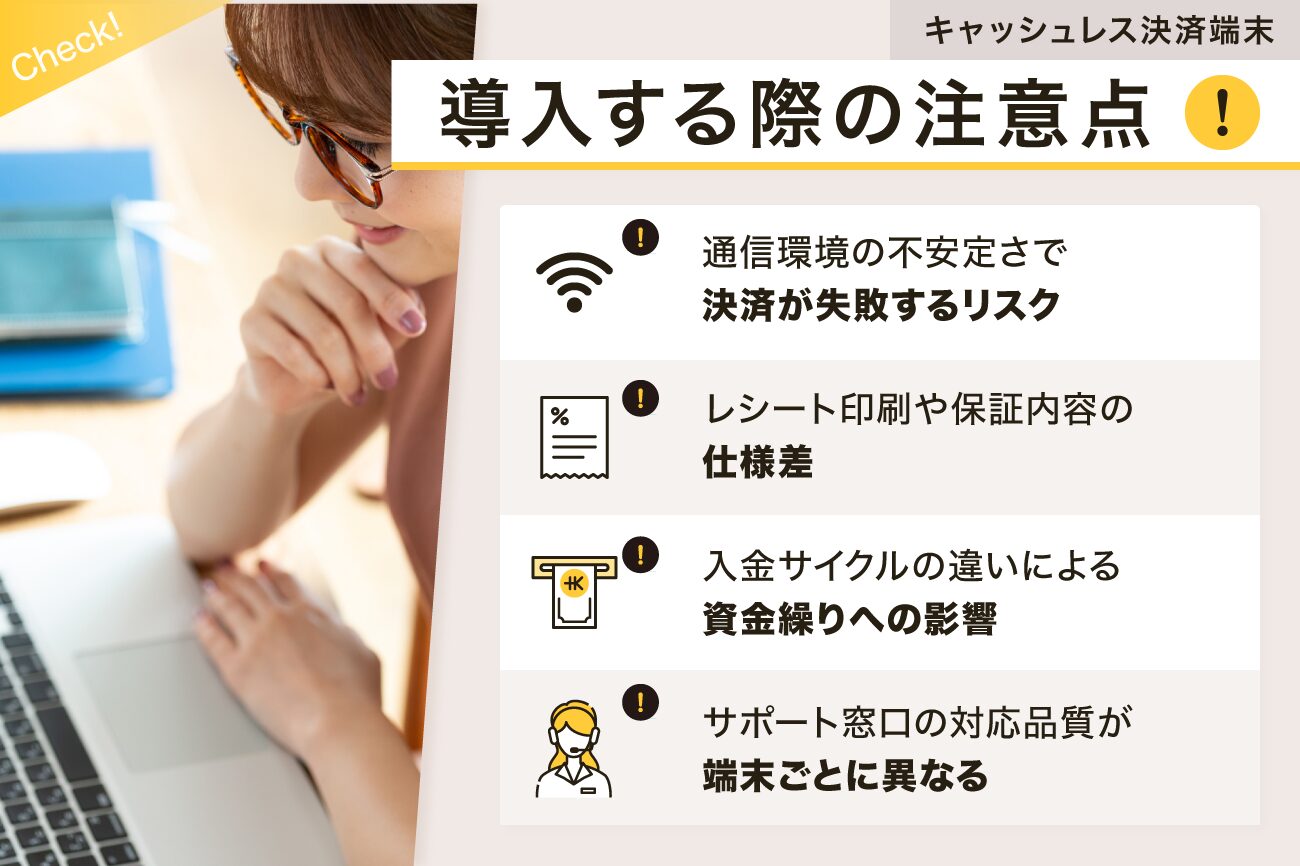

キャッシュレス決済端末を導入する際の注意点

キャッシュレス決済端末を導入する際、多くの事業者が手数料や機器価格に注目しがちですが、実際の運用では別の落とし穴が業務に支障を与えることがあります。

キャッシュレス決済端末を導入する際の注意点

- 通信環境の不安定さで決済が失敗するリスク

- レシート印刷や保証内容の仕様差

- 入金サイクルの違いによる資金繰りへの影響

- サポート窓口の対応品質が端末ごとに異なる

それでは順番に解説していきます。

通信環境の不安定さで決済が失敗するリスク

キャッシュレス決済端末の通信環境は決済成功率に直結する要素であり、店舗内のWi-Fi強度や回線速度に依存します。

通信が一時的に不安定になると決済が通らず、顧客体験を損ねてしまうでしょう。

対策としては、PAYGATEのようなSIM内蔵型端末や二重通信(Wi-Fi+モバイル回線)に対応した機種を選定し、通信障害時の代替手段を持つことが理想です。

レシート印刷や保証内容の仕様差

キャッシュレス決済端末の種類によっては、プリンターが非搭載の機種も存在し、レシートの印刷には別売の周辺機器が必要になります。

現場で即時にレシートを発行できないと、顧客への対応に支障が出たり、法令上の帳票要件を満たせないリスクもあります。

導入前にはキャッシュレス決済端末ごとのスペック表を細部まで確認し、内蔵プリンターの有無や用紙サイズ、交換方法まで把握しておきましょう。

入金サイクルの違いによる資金繰りへの影響

キャッシュレス決済端末の入金サイクルも資金計画に影響を与える要素です。

クレジットカード会社や決済代行業者ごとに入金サイクルが異なり、Squareのように最短翌営業日のものもあれば、PAYGATE

のように締め日から数週間後に振り込まれるケースもあります。

たとえば売上が即日決済されても、実際の入金が1〜2週間後になるケースは珍しくありません。

小規模店舗や現金比率の高い業種では、キャッシュフローが不安定になり、仕入や人件費の支払いに影響するおそれがあります。

サポート窓口の対応品質が端末ごとに大きく異なる

不具合発生時に迅速なサポート対応が受けられるかどうかは、実務における安心感に直結します。

万が一、端末が反応しない・通信が途切れる・レシートが排出されないといったトラブルが起きた際、サポート窓口の対応が遅ければ営業に大きな支障をきたします。

対処法として、契約前に実際に問い合わせを行い、土日対応の有無や窓口のスピード・対応品質を確認しておきましょう。

公式サイトのFAQページだけでなく、スタッフによるサポートの充実度にも注目してください。

キャッシュレス決済導入におすすめの補助金

キャッシュレス決済端末の導入費用は補助金対象になる可能性があります。

IT導入補助金など、IT機器の導入にかかった経費の一部を補助する制度はいくつかあります。

キャッシュレス決済導入におすすめの補助金

- IT導入補助金

- 小規模事業者持続化補助金

- ものづくり補助金

- 業務改善助成金

- 訪日外国人旅行者受入環境整備緊急対策事業費補助金

- 自治体独自の補助金

このような補助金ではキャッシュレス決済端末の導入費用についても申請すれば、補助対象になる可能性があります。

導入費用の半分近くが補助対象となる補助金もあるため、少しでも決済端末を安く導入したい店舗の方は必見です。

決済代行サービスを申し込む際に、運営会社がIT補助金の申請をサポートするITベンダーとして認定されている場合があるので、相談してみるのも一つの方法です。

-

キャッシュレス決済導入時におすすめの補助金6選【経済産業省・自治体それぞれ解説】

続きを見る

キャッシュレス決済端末を導入するまでの流れ

キャッシュレス決済端末を導入するまでの流れを5つの手順にまとめると下記のようになります。

キャッシュレス決済端末を導入するまでの流れ

- 決済端末と導入サービスの選定

- 申込書類の準備と提出

- 審査プロセスの完了

- 端末の設置および初期設定の実施

- テスト運用と正式な運用開始

まずは決済端末の運営企業や、サービスの機能や料金体系を比較し、自社のニーズに合ったものを決定します。

次に、必要な申込書類を揃え、運営会社に提出します。この際、事業の基本情報や銀行口座情報などを間違えないように正確に記載しましょう。

審査に通過するとキャッシュレス決済端末が提供されるので、設置と初期設定を進めましょう。

設置や初期設定はカスタマーサポートのスタッフが電話やオンラインでサポートしてくれる場合もありますが、基本的には自分で対応する必要があります。

設置完了後は、実際の取引を模したテスト運用を行いましょう。テスト段階でエラーや設定の不備を確認し、それらを解消した上で正式に運用を開始します。

これらの手順で導入をおこなうことで、スムーズなキャッシュレス決済が可能になるでしょう。

キャッシュレス決済端末おすすめランキングに関するよくある質問

ここでは、キャッシュレス決済端末おすすめランキングに関するよくある質問を紹介します。

キャッシュレス決済端末を検討している店舗の経営者は、導入にあたっていくつかの疑問があることでしょう。

よくある質問の回答を参考にしてください。

キャッシュレス決済を導入したい個人事業主におすすめのランキング上位の端末は?

個人事業主向けのランキング上位のキャッシュレス決済端末は、初期や月ごとのランニングコストが掛からないサービスをおすすめします。

費用を抑えたキャッシュレス決済端末は、STORES決済やAirペイのカードリーダータイプです。

STORES決済やAirペイは、決済手数料で比較しても3.24%と同じ割合です。

しいて言えば、STORES決済の端末を無料にする場合は、申し込みから180日以内の売上が10万円以上必要。

このような条件がないAirペイがコストを抑えたキャッシュレス決済端末ではないでしょうか。

-

個人事業主のキャッシュレス決済導入におすすめの端末8選【手数料を比較】

続きを見る

ランキング上位のキャッシュレス決済端末メーカーはどれ?

ランキング上位のキャッシュレス決済端末メーカーは「Square(スクエア)」です。

導入コストの低さと高い操作性が評価され、特に個人事業主や小規模店舗での導入例が目立ちます。

Squareの魅力は、多機能ながら誰でも使える設計にあります。タッチ決済、ICカード、磁気ストライプのすべてに対応し、さらにプリンター内蔵モデルも選べます。専用アプリは視認性が高く、売上管理や在庫機能も搭載されているため、POSレジとしても活用できます。

サポート体制も24時間対応と充実しており、初めてでも安心して導入できる端末といえるでしょう。

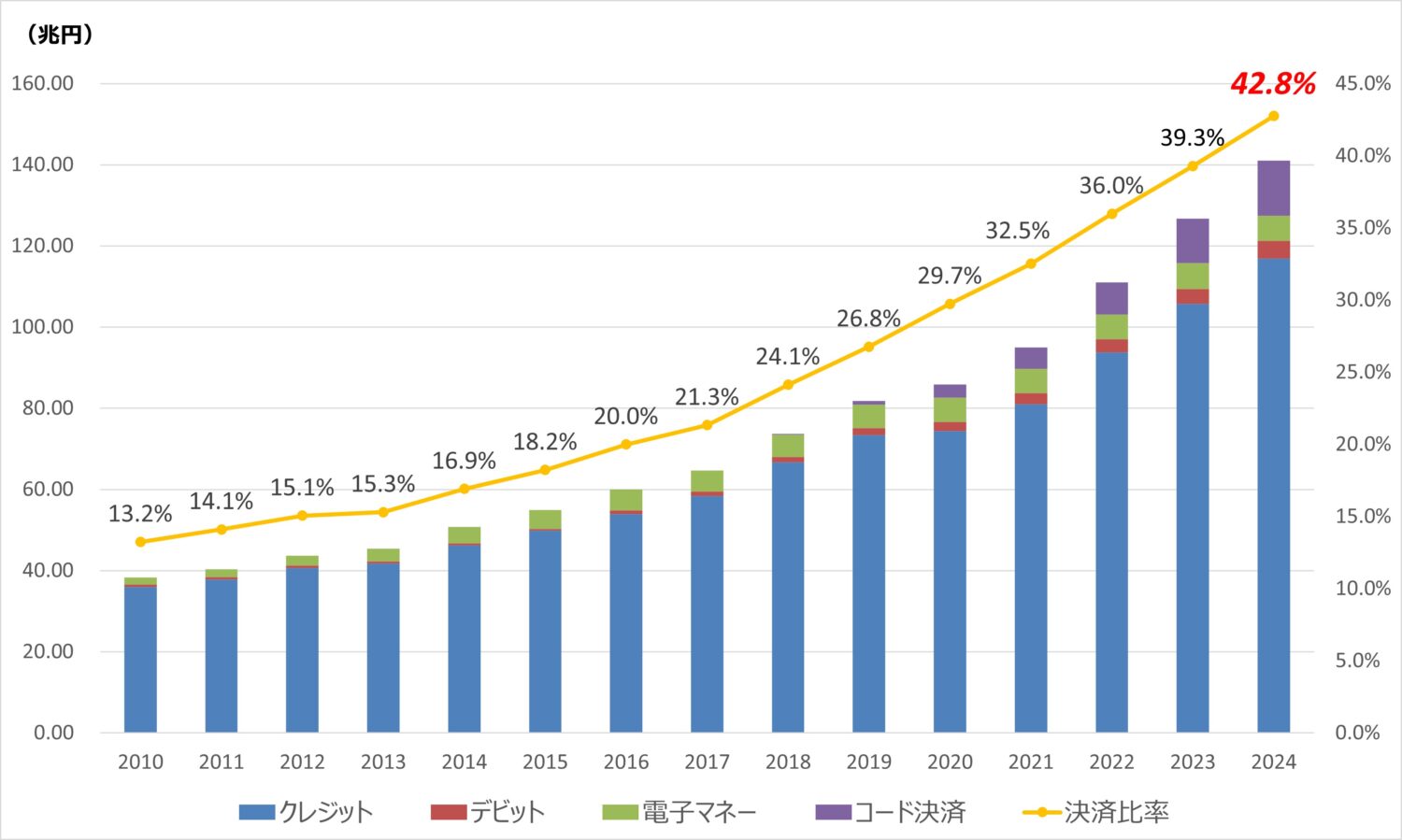

日本のキャッシュレス決済のシェアはどれくらい?

日本における決済手段別の2024年キャッシュレス決済額に基づくシェアは以下の通りです。

画像引用元:経済産業省

| 決済手段 | シェア(決済額ベース) | 金額(兆円) |

| クレジットカード | 82.9 % | 約116.9 |

| コード決済 | 9.6 % | 約13.5 |

| 電子マネー | 4.4 % | 約6.2 |

| デビットカード | 3.1 % | 約4.4 |

2024年、日本のキャッシュレス決済比率は42.8 %(総額約141兆円)に達し、政府の目標であった「キャッシュレス比率40 %」を一年前倒しで達成しています。

詳細な背景としては、クレジットカードの圧倒的な比率はオンライン決済の普及と消費者の安心感が寄与していると考えられ、QRコード決済の急成長(前年から約24 %増)にはスマホによる簡便な支払いというトレンドが反映されているようです。

現金重視が根強い日本ながら、キャッシュレス移行が着実に進行しており、決済端末の選定でも多様な手段の組み合わせで顧客対応の柔軟性を高める戦略が今後さらに重要になっていくでしょう。

キャッシュレス決済端末とオールインワン決済端末の違いは?

キャッシュレス決済端末は特定の決済方式に対応する機器で、オールインワン決済端末は複数の決済方式を一台で処理できる機器です。

キャッシュレス決済端末とオールインワン決済端末の違いの比較表

| 項目 | キャッシュレス決済端末 | オールインワン決済端末 |

| 対応決済方式 | クレジットカード、QRコード、電子マネーなどのいずれか | クレジットカード、QRコード、電子マネーを一台で対応 |

| 初期費用 | 低め(0〜5万円程度) | 高め(5〜15万円程度) |

| 月額費用 | 低め〜中程度 | 中程度〜高め |

| メンテナンス | 専用機器ごと | 一台で集中管理 |

| 利便性 | 必要な方式ごとに端末が必要 | 複数方式を一括処理可能 |

オールインワン決済端末は、多様な支払い手段を一括で処理できるため、レジ業務が効率化され、店舗スペースや管理工数を削減できます。

ただし、初期投資や月額費用は高めになる傾向があり、利用頻度や客層に応じた費用対効果の見極めが重要です。

費用・機能・運用効率を数値で比較し、導入後3〜5年の総コストで判断することが最も合理的でしょう。

-

オールインワン決済端末おすすめ9選を比較!【手数料もご紹介】

続きを見る

キャッシュレス決済端末はレンタルできる?買い切りのほうがおすすめ?

キャッシュレス決済端末はレンタルと買い切りの両方が可能で、導入期間や資金計画によって最適な選択が変わります。

| レンタル | 買い切り | |

| 初期費用 | 無料〜数千円 | 0〜10万円程度 |

| 月額費用 | 1,000〜5,000円程度 | 無料(保守費用は別途) |

| 契約期間 | 1〜5年が一般的 | 制限なし |

| 機器更新 | 契約更新時に交換可能 | 自費で購入 |

| 総費用(5年) | 6万〜30万円 | 0〜15万円+保守費用 |

短期イベントやテスト導入では、初期負担の少ないレンタルが適しています。レンタルは機器の故障対応や最新機種への交換がしやすく、技術の進化が早いキャッシュレス市場ではリスクを抑えられます。

一方、長期的に同じ端末を使う店舗では買い切りのほうが総費用を低く抑えられる場合が多いです。特に、決済手段が安定しており頻繁な機種変更が不要な業態では、5年以内で投資回収が可能になるケースもあります。

判断の際は、導入予定期間、月間取引額、保守体制、機器の陳腐化リスクを数値化して比較すると精度が高まります。

まとめ:キャッシュレス決済端末おすすめランキングを徹底比較【無料あり】

本記事では、キャッシュレス決済端末おすすめランキング10選をご紹介しました。

キャッシュレス決済端末おすすめランキング10選

- 1位:Square決済

- 2位:stera pack

- 3位:Squareリーダー

- 4位:Squareターミナル

- 5位:楽天ペイターミナル

- 6位:Airペイ

- 7位:PAYGATE

- 8位:STORES決済

- 9位:stera tap

- 10位:JMSおまかせサービス

キャッシュレス決済端末を選ぶ場合は、それぞれのサービス内容の理解が必要です。

料金面や、使いたい機能などを比較したうえで選びましょう。

コストを抑えることばかり意識して選んでしまうと、導入後の利用で後悔してしまうかもしれません。