本記事ではこんな悩みを解決します。

クレジットカード決済を導入して顧客の利便性を上げたいと考えている飲食店において、各ブランドを個別に導入すると、契約手続きが面倒になるため、一括導入できる決済サービスを探している人は少なくないのではないでしょうか。

しかし、クレジットカード決済を受け付けられるサービスがたくさんあり、どのような基準で導入するサービスを選べばよいか迷ってしまう飲食店の人も多いはずです。

そこで本記事では、飲食店でクレジットカード決済を導入する際のメリット・デメリットや決済サービスの選び方を解説した上で、おすすめの決済サービス9選を紹介します。

【迷ったらコレ!】飲食店向けのクレジットカード決済端末おすすめ3選

目次

- クレジットカード決済の導入はこんな飲食店におすすめ

- 飲食店がクレジットカード決済を導入する際の費用の種類・相場まとめ

- 飲食店がクレジットカード決済を導入する方法

- 飲食店のクレジットカード決済の導入におすすめサービス9選の比較表

- 飲食店のクレジットカード決済の導入におすすめサービス9選

- クレジットカード決済を導入したい飲食店向けのサービス①Square(スクエア)

- クレジットカード決済を導入したい飲食店向けのサービス②stera pack(ステラパック)

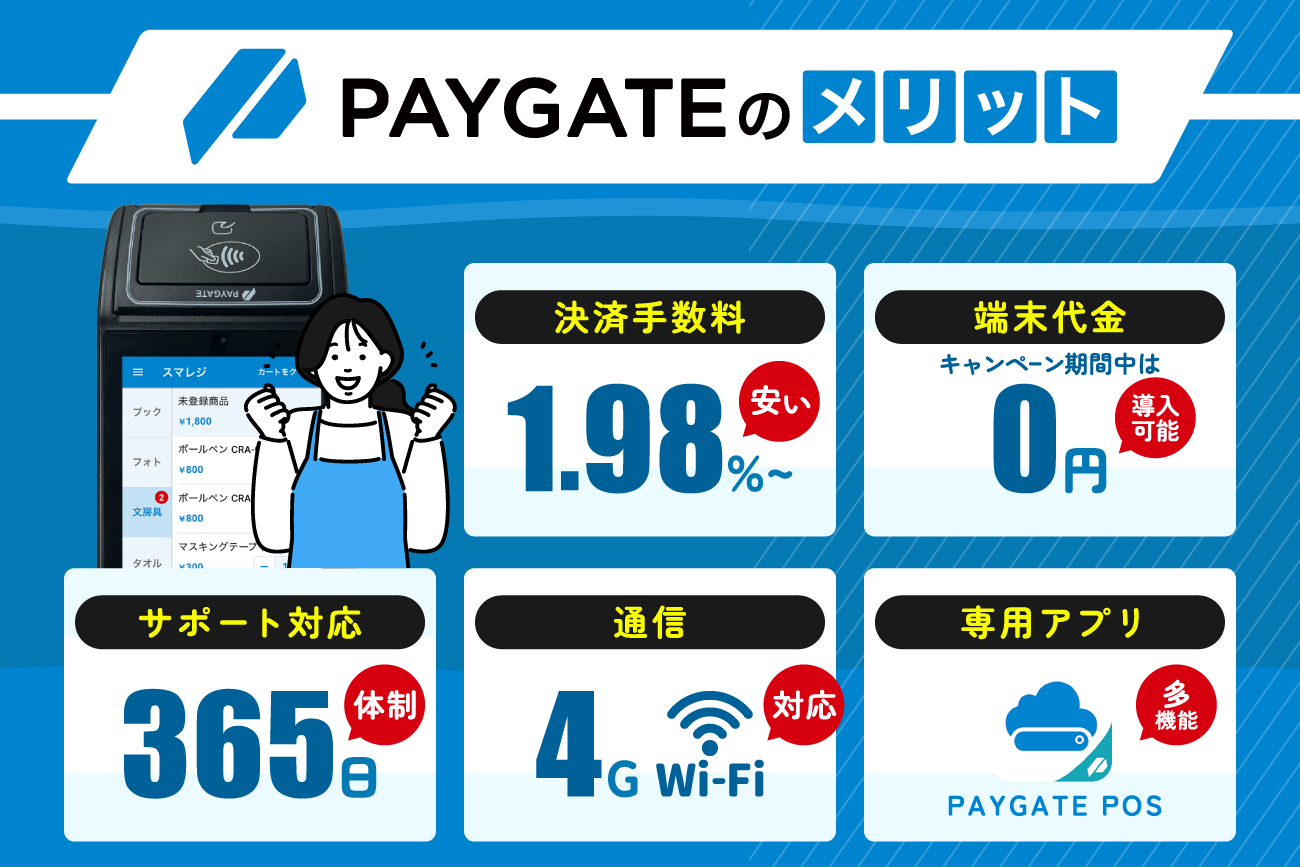

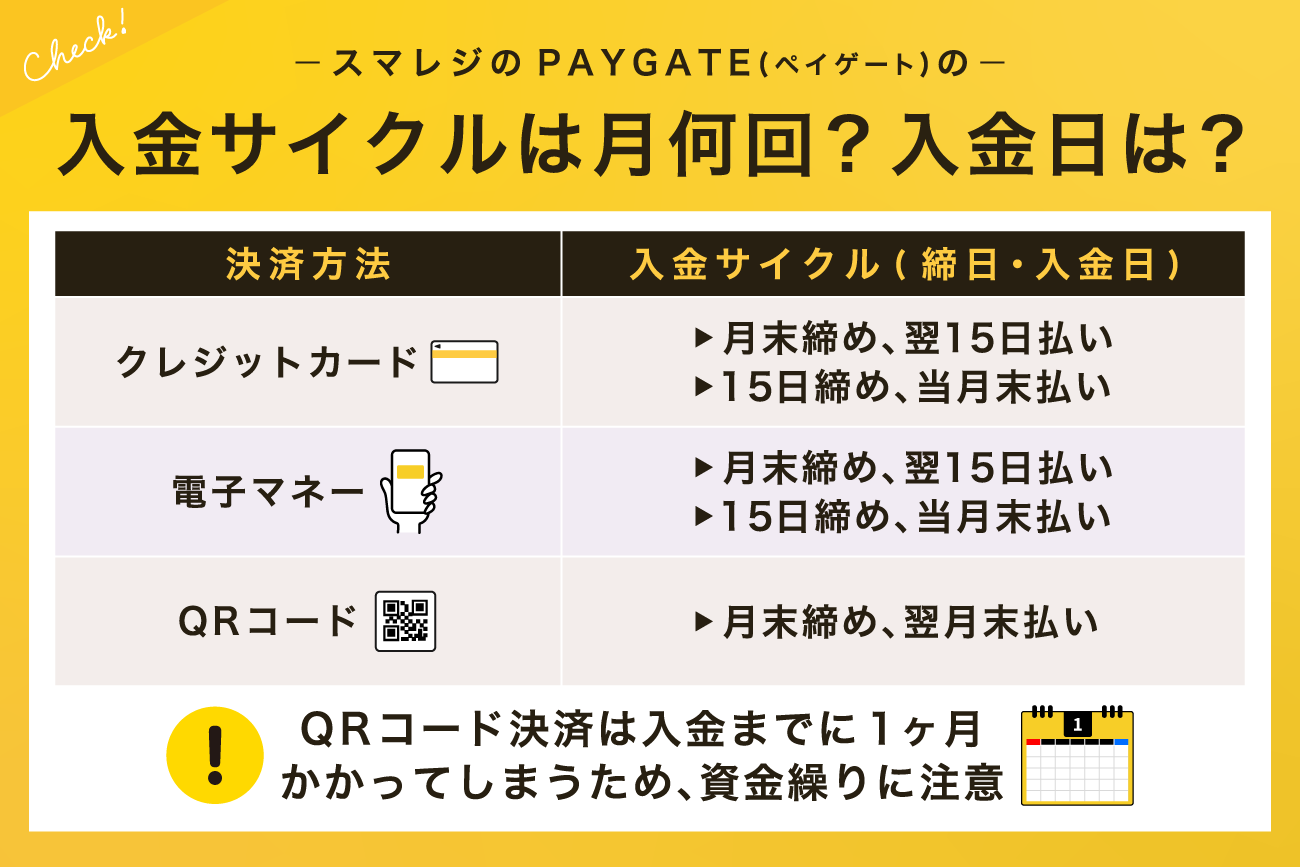

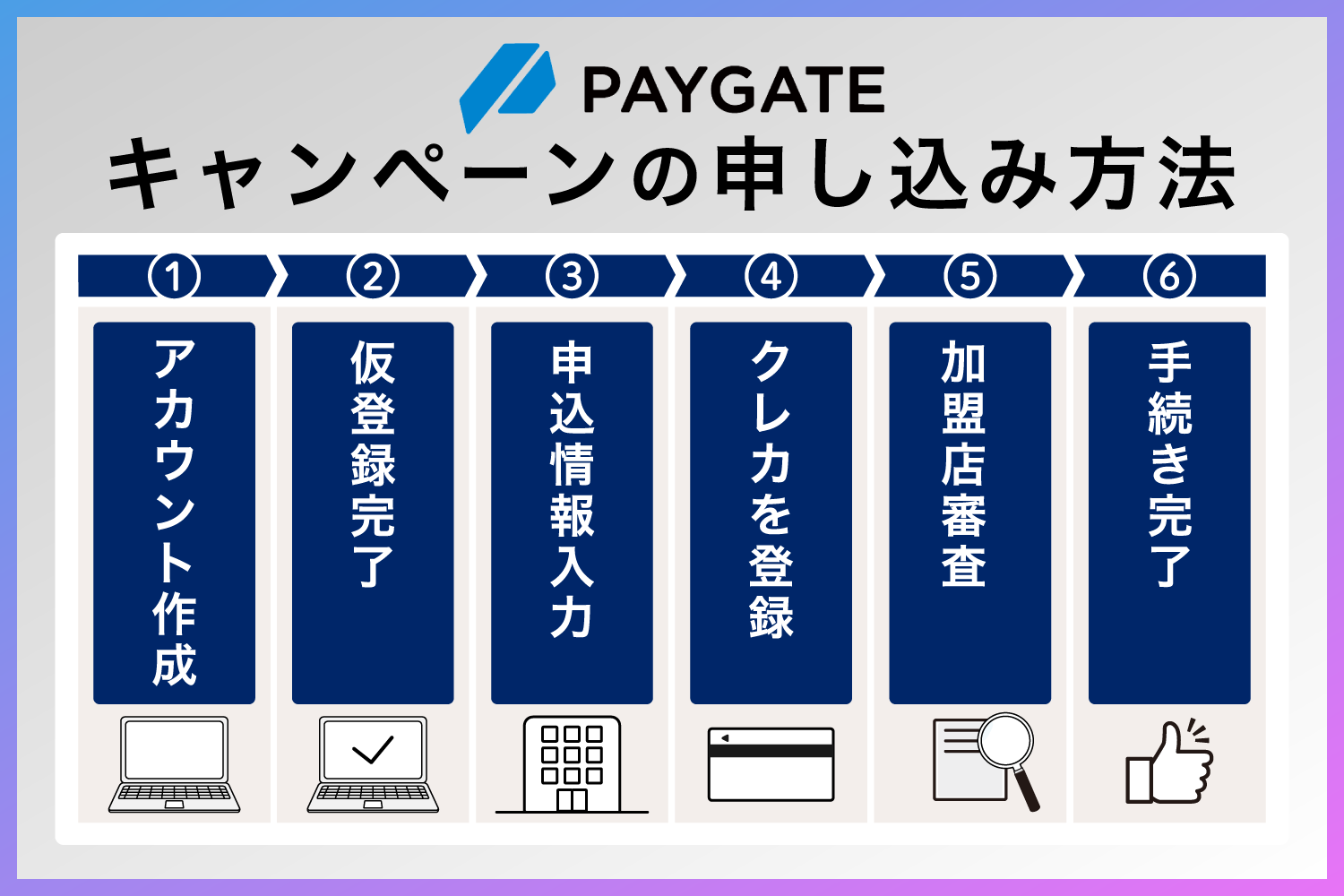

- クレジットカード決済を導入したい飲食店向けのサービス③PAYGATE

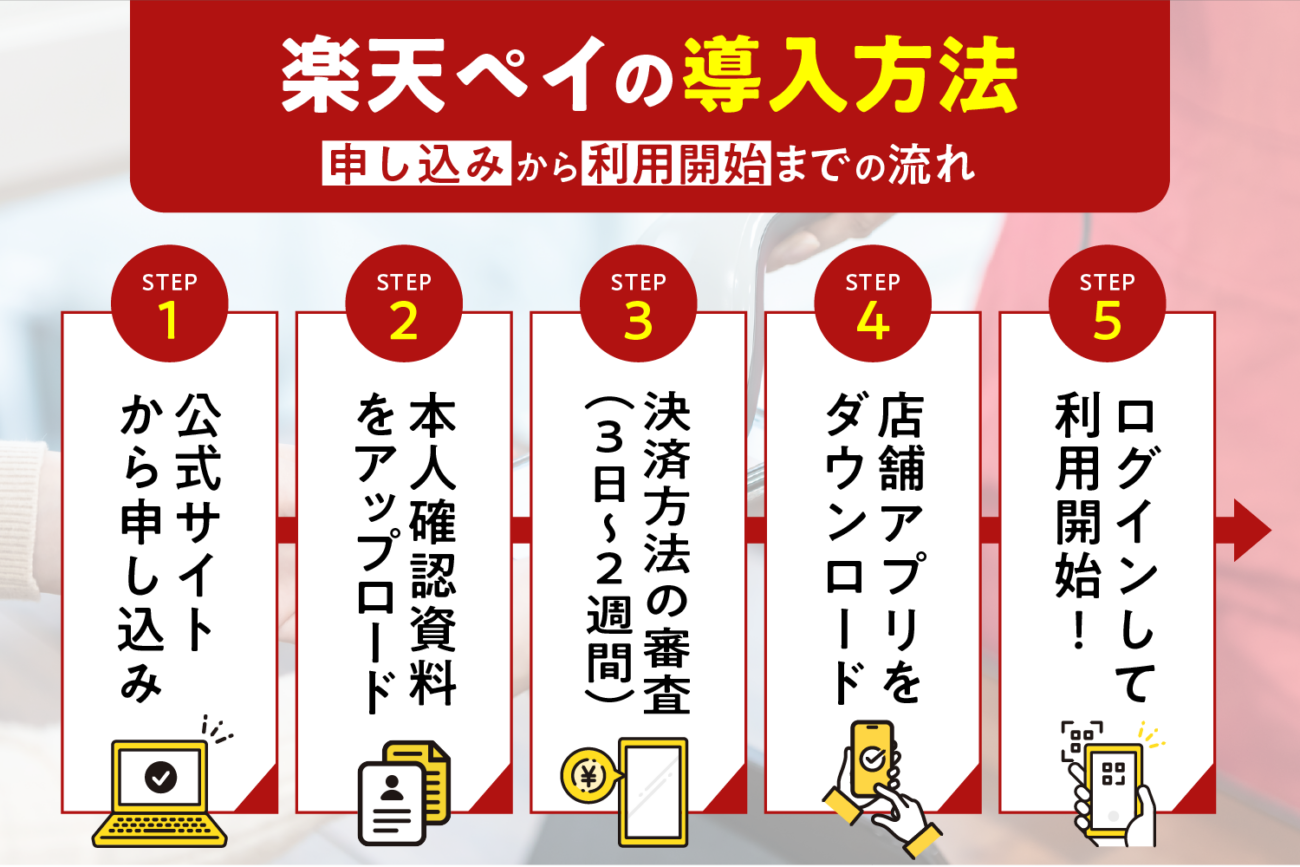

- クレジットカード決済を導入したい飲食店向けのサービス④楽天ペイターミナル

- クレジットカード決済を導入したい飲食店向けのサービス⑤STORES決済

- クレジットカード決済を導入したい飲食店向けのサービス⑥JMSおまかせサービス

- クレジットカード決済を導入したい飲食店向けのサービス⑦Airペイ(エアペイ)

- クレジットカード決済を導入したい飲食店向けのサービス⑧PayCAS Mobile

- クレジットカード決済を導入したい飲食店向けのサービス⑨stera tap

- 飲食店のクレジットカード決済の導入におすすめサービス9選の総費用シミュレーションを比較

- 飲食店がクレジットカード決済を導入する際の比較ポイント

- 飲食店がクレジットカード決済を導入する店側のメリット・デメリット

- 飲食店がクレジットカード決済を導入する際の注意点

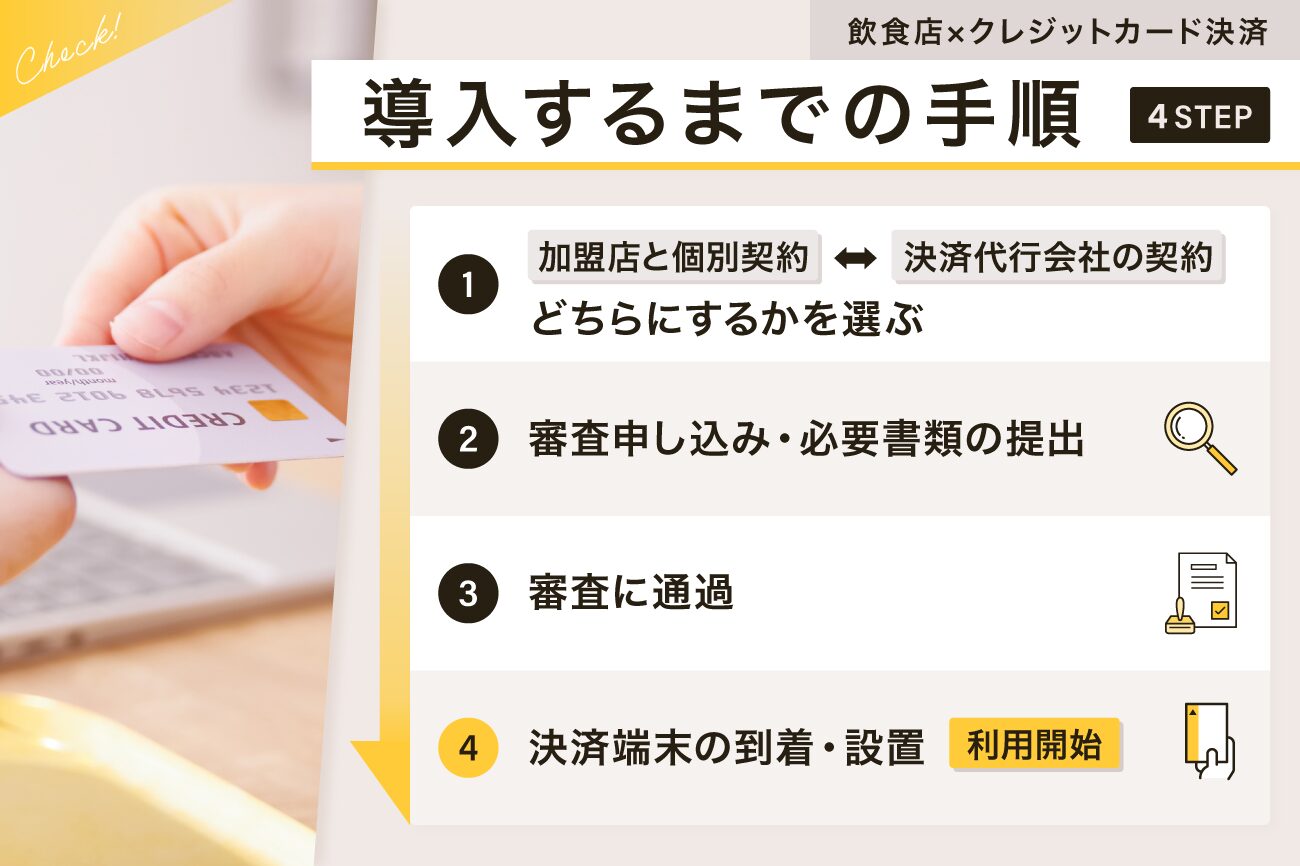

- 飲食店がクレジットカード決済を導入するまでの手順

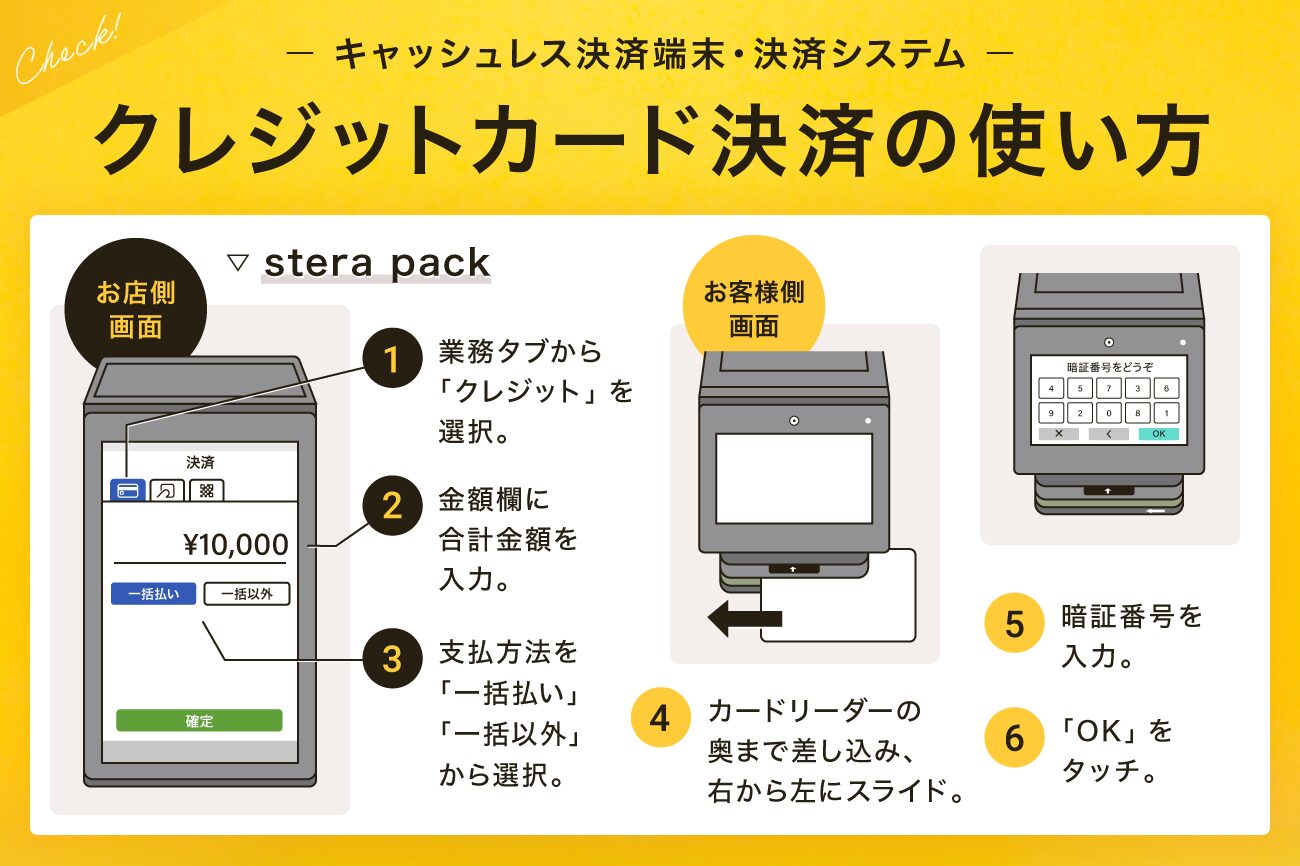

- 飲食店向けのクレジットカード決済の使い方・やり方

- 飲食店のクレジットカード決済の導入におすすめサービスに関するよくある質問

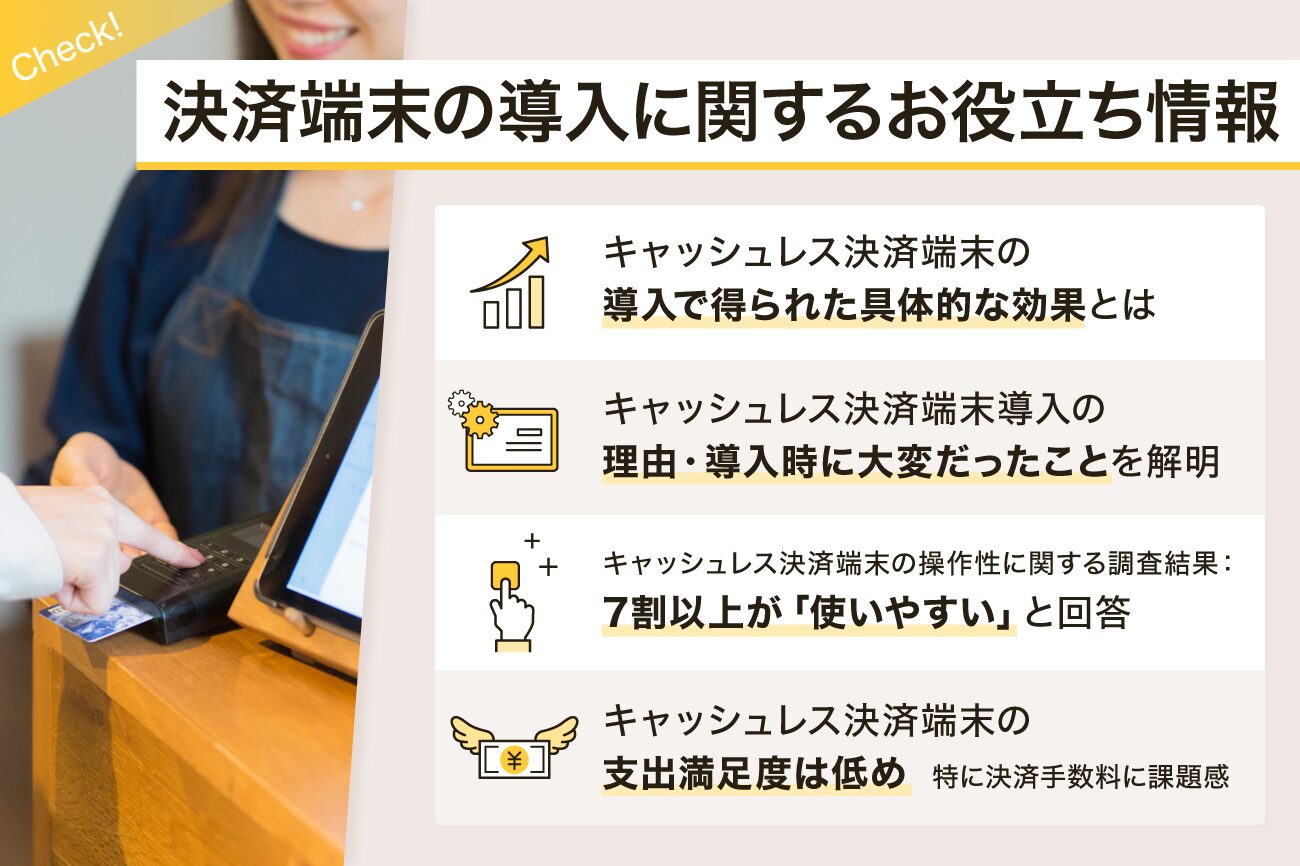

- 飲食店向けクレジットカード決済端末機を始めとした決済端末の導入に関するお役立ち情報

- まとめ:クレジットカード決済を導入したい飲食店におすすめサービス9選を比較【店側のデメリットは?】

クレジットカード決済の導入はこんな飲食店におすすめ

クレジットカード決済は、顧客満足度を高めるだけでなく、現金管理の効率化や会計スピードの向上にも寄与します。

以下のような飲食店では特に導入メリットが大きいでしょう。

クレジットカード決済の導入はこんな飲食店におすすめ

| 飲食店の特徴 | クレジットカード導入の理由 |

| 1会計あたりの平均単価が高い | 高額決済時に現金よりカードの利用が好まれる |

| 客層にビジネス利用者や観光客が多い | 現金を持たない利用者が増えており、カード決済が必須化している |

| 提供スピードを重視している業態 | 会計処理の迅速化で回転率が上がり売上増に直結する |

| 人手不足や混雑対応が課題になっている | 現金管理業務を削減でき、ミスや盗難リスクも抑えられる |

例えば、1会計あたり平均単価が5,000円を超える飲食店では、クレジットカード比率が全体の決済の40〜60%に達することも珍しくありません。

さらに訪日外国人や出張者などのクレジットカード利用率は国内客よりも高く、英語対応のレジ環境が整っていることで来店ハードルが下がります。

少人数で運営する飲食店や、ランチ時に短時間で大量の来客を処理する業態にとって、この時間短縮効果は大きな価値になります。

キャッシュレスのニーズが年々高まる中で、顧客がストレスなく支払いできる環境を整えることは、再来店率や単価向上にもつながる重要な戦略といえるでしょう。

飲食店がクレジットカード決済を導入する際の費用の種類・相場まとめ

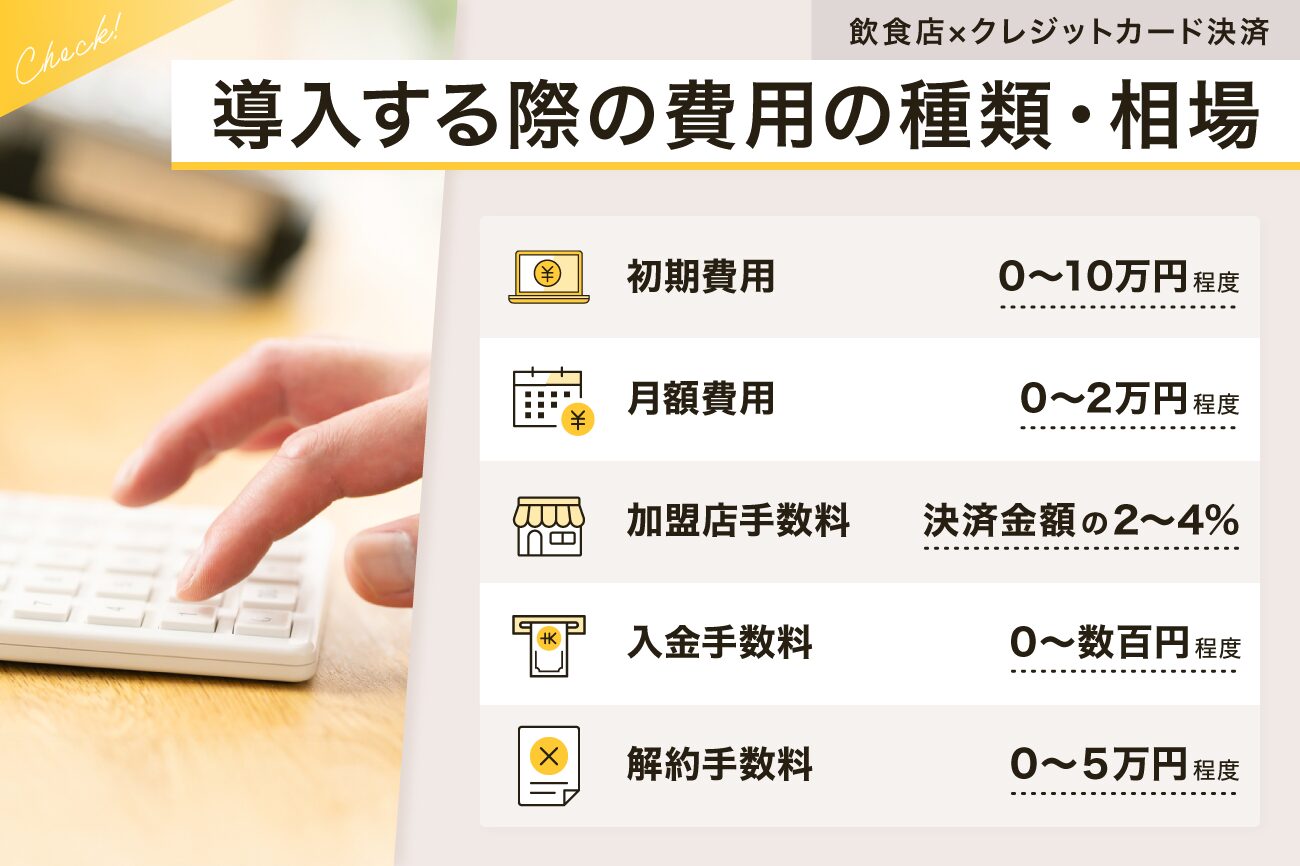

次に飲食店がクレジットカード決済を導入する際の費用の種類と金額相場のまとめを紹介します。

クレジットカード決済を導入する際にどのような費用が発生するのか、相場とともに解説するので、コストを試算したい人は参考にしてみてください。

飲食店がクレジットカード決済を導入する際の費用の種類・相場まとめ

- 初期費用:0〜10万円程度

- 月額費用:0〜2万円程度

- 加盟店手数料:決済金額の2〜4%

- 入金手数料:0円〜数百円程度

- 解約手数料:0円〜5万円程度

それぞれ順番に見ていきましょう。

初期費用

初期費用は決済端末の購入や決済サービスの導入時に発生する費用です。

相場は端末の価格や導入するサービスによって異なりますが、0〜10万円程度です。

コストを抑えたい人は、キャンペーンのタイミングを狙うのも一つの方法です。

他にも手持ちのスマートフォンやタブレット端末に決済サービスのアプリをインストールして利用できるものを導入すれば、端末費用を抑えられます。

月額費用

月額費用は月額費用料など毎月固定で発生する費用です。

決済サービスや決済端末の月額利用料などがこれに含まれます。

相場は0〜2万円程度ですが、利用するサービスや端末によって異なります。

また、機器レンタルやサブスク型の決済サービスを利用する場合にも必要です。

加盟店手数料

加盟店手数料は、クレジットカード決済を行う度にクレジットカード会社や決済代行会社へ店側が支払う手数料です。

決済手数料と呼ばれることもあり、決済金額の2〜4%が相場です。

利幅が少ない店舗においては、導入のネックになることも多いですが、中小事業者向けに決済手数料のディスカウントを行っている決済サービスもあるため、手数料率を下げたい人は導入を検討してみてください。

-

クレジットカード決済の加盟店手数料を一覧で比較【店舗負担の相場・安いサービスも解説】

続きを見る

入金手数料

入金手数料は、売上金を入金する際に発生する手数料です。

相場は0円〜数百円程度で、大きい金額ではありませんが、入金の都度発生するため、入金回数が多いと大きなコストになります。

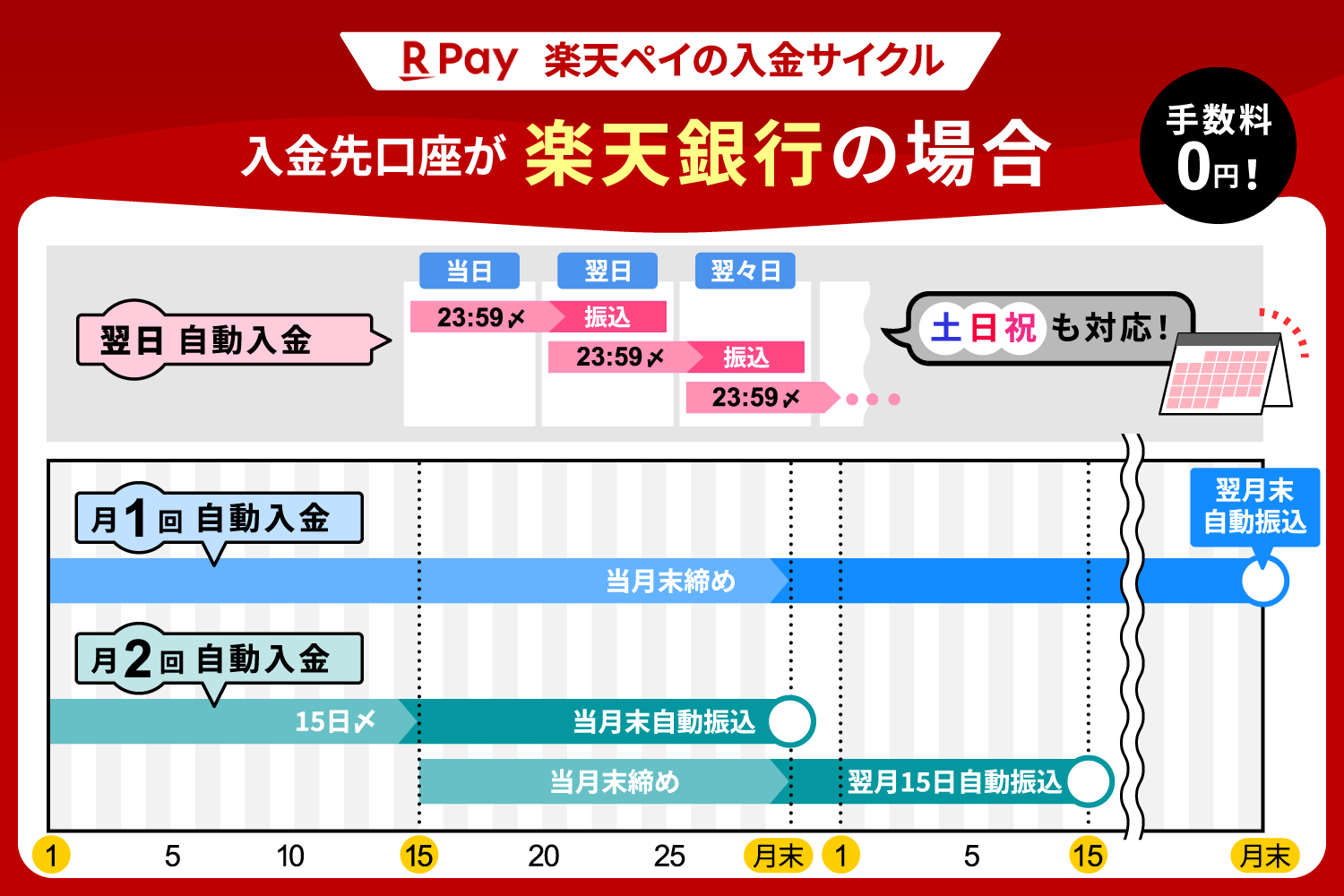

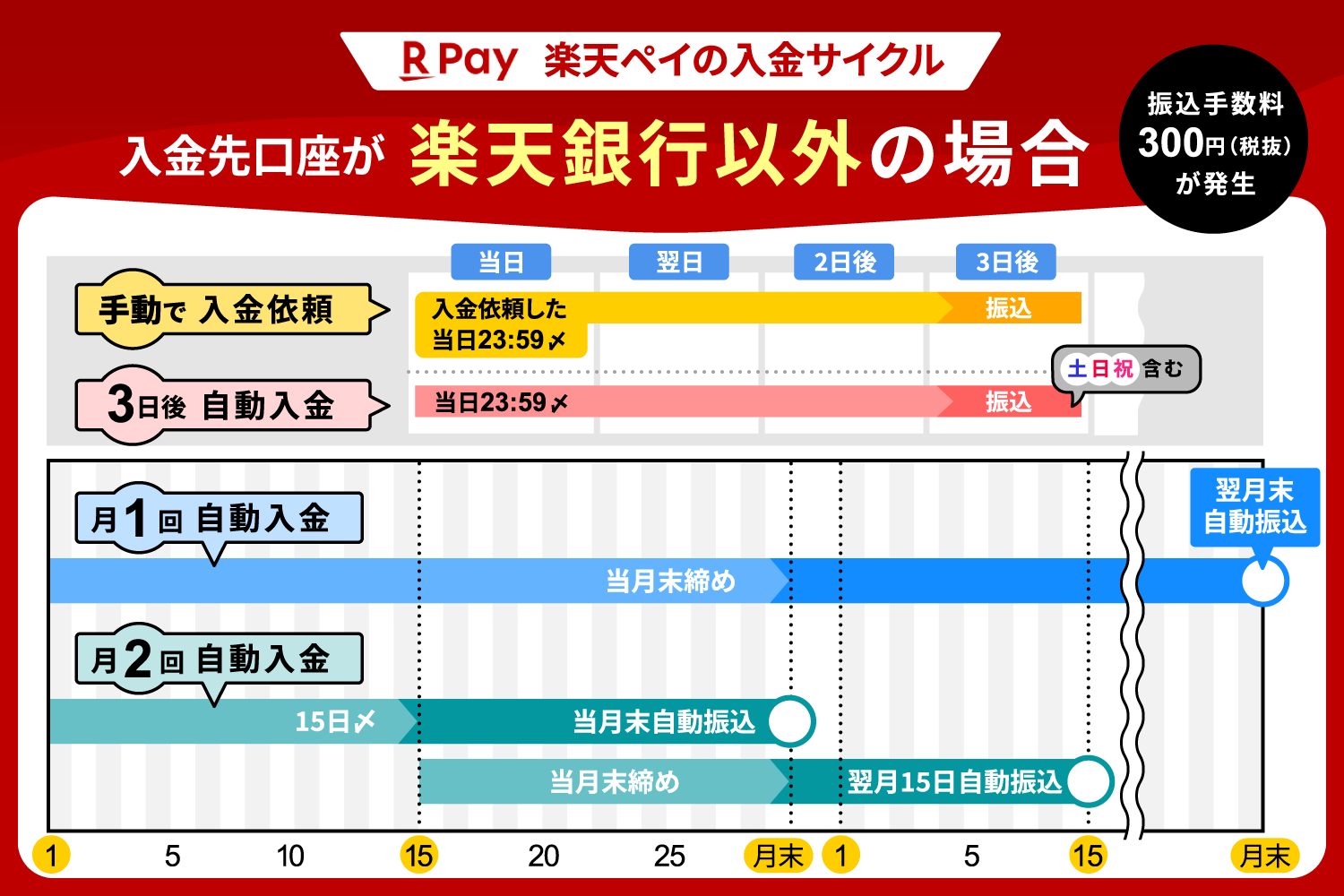

入金サイクルを短くできることもあるため、指定の金融機関口座を持っている場合は、可能な限り入金先に指定するようにしましょう。

解約手数料・違約金

解約手数料・違約金は、クレジットカード決済の加盟店契約を解約した際に、規約などに則って請求される費用です。

相場は0円〜5万円程度と考えておくと良いでしょう。

基本的に短期間での解約や規約違反があったときに請求され、普通に使用していれば多くの場合、請求されません。

過度に心配する必要はありませんが、かからないものと思っていると想定外の支出になってしまいます。

飲食店がクレジットカード決済を導入する方法

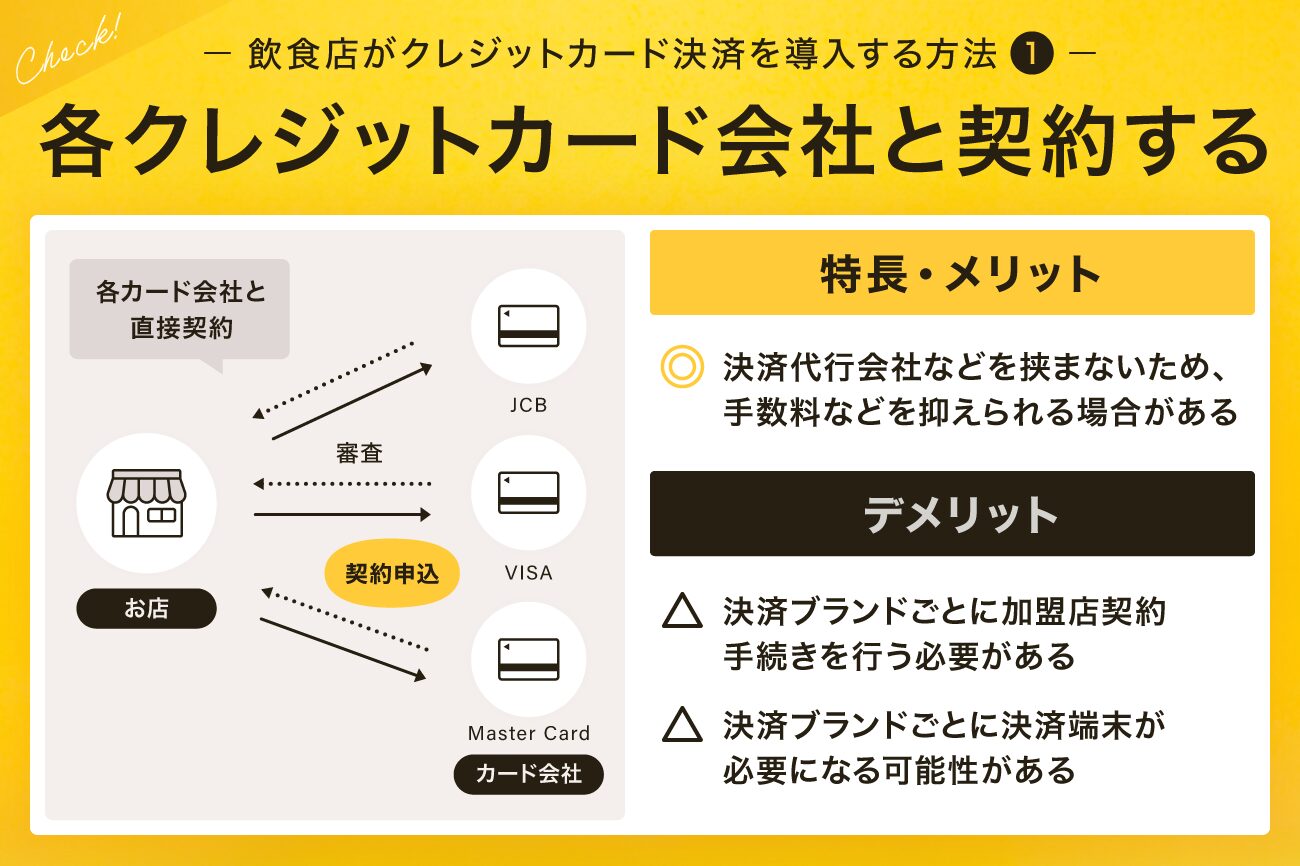

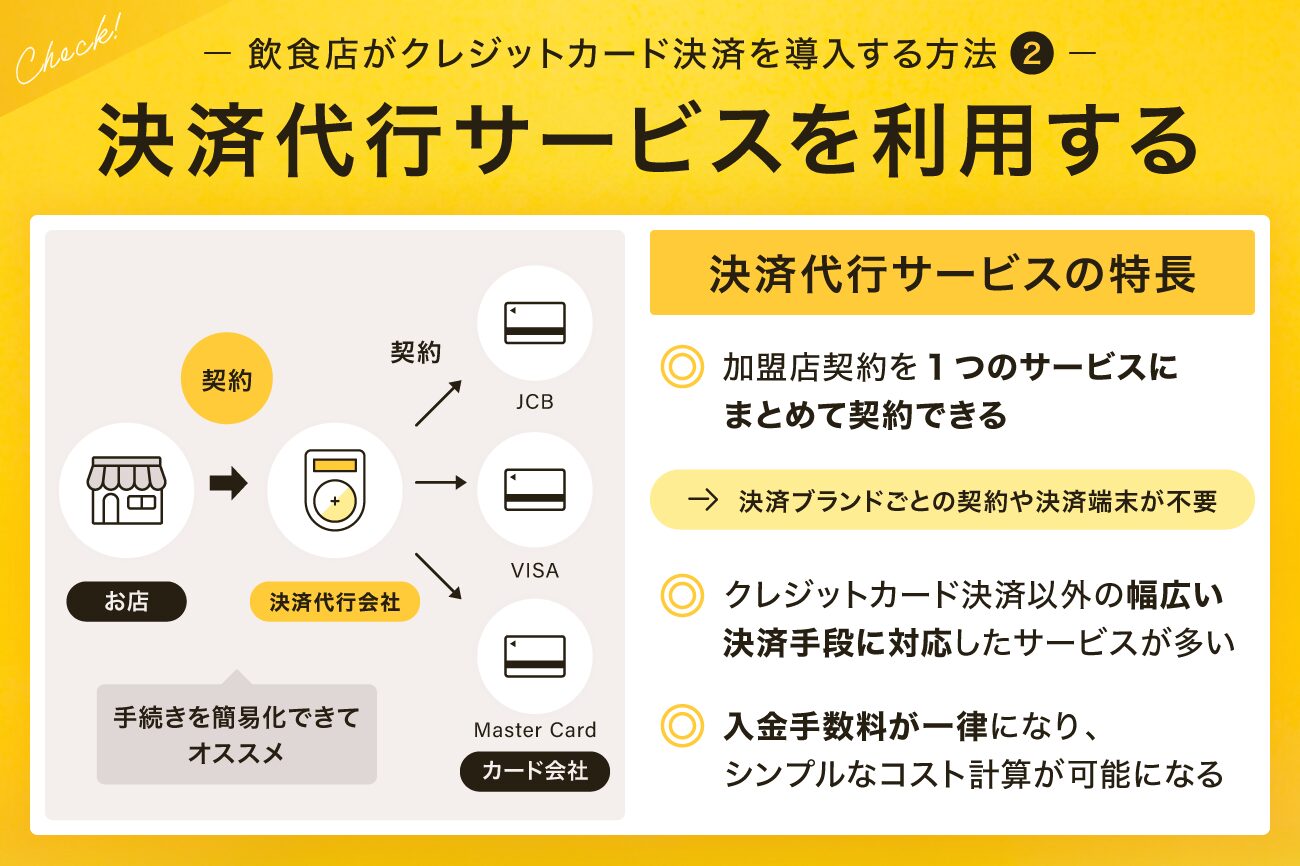

飲食店がクレジットカード決済を導入する方法は大きく2つです。

飲食店がクレジットカード決済を導入する方法

- 各クレジットカード会社と契約する

- 決済代行サービスを利用する

どちらの方法で導入するのがよいか、詳しく解説します。

1. 各クレジットカード会社と契約する

各クレジットカード会社と個別に契約する方法です。

間に決済代行会社などを挟まずに契約できるため、クレジットカードブランドによっては手数料などを抑えられる場合があります。

決済端末が会計スペースに複数台あるとオペレーションが複雑になり、効率化どころか会計時間が長くなってしまうこともあるでしょう。

また「個人経営の飲食店では審査が通りにくい」「カード会社ごとに契約・入金管理が必要で、経理業務が煩雑になる」といったデメリットも挙げられます。

クレジットカード決済を一本化したい場合は、次に紹介する決済代行サービスの利用がおすすめです。

2. 決済代行サービスを利用する

決済代行サービスとは、各クレジットカードブランドとの加盟店契約を1つのサービスにまとめて契約できるサービスです。

ブランドごとに加盟店契約をしたり、決済端末を設置したりする必要がないため、手続きや会計業務の負担を軽減できます。

入金手数料なども一律になるため、コスト計算をシンプルにしたい人などとも相性が良いでしょう。

-

決済手数料が安い決済代行サービスおすすめ10選を比較【格安費用・月額無料あり】

続きを見る

飲食店のクレジットカード決済の導入におすすめサービス9選の比較表

ここからは飲食店がクレジットカード決済を導入する際におすすめの決済サービス9選を比較表を用いて解説します。

クレジットカード決済における加盟店手数料などを一覧にして紹介するので、自店の条件に合った決済サービスがあるか探す際の参考にしてみてください。

飲食店のクレジットカード決済の導入におすすめサービス9選の比較表

| 端末名 | 端末機の画像 | 総合評価 | 決済手数料 | 初期費用 | 月額利用料金 | 入金手数料 | 決済端末代金 | 入金サイクル | 導入目安 | POSレジ機能 | 決済端末の種類 | 対応クレジットカード | 対応電子マネー | 対応QRコード |

| Square |  | 4.86 | ■クレジットカード:2.50% ■電子マネー:3.25% ■QRコード:3.25% | 0円 | 0円 | 0円 | 0円~ | 最短翌営業日 | 最短当日 | 使用可能 | Squareリーダー Squareターミナル Squareハンディ Squareスタンド お手持ちのスマホ など | Visa・Mastercard・American Express・ Diners Club・JCB・Discover | Apple Pay・Google Pay・iD・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・WeChat Pay・Alipay |

| stera pack |  | 4.77 | ■スモールビジネスプラン 1.98%〜3.24% ■スタンダードプラン 2.70%〜3.24% | 0円 | 1年目:0円 ※2年目以降3,300円(税込) ※売上条件達成で永年無料 | ・三井住友銀行なら0円 ・その他の銀行は220円 | 0円 | 最短2営業日後(毎日締め) | 約1ヶ月半 | 使用可能 | stera terminal | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・ゆうちょPay・WeChat Pay・ Alipay・UnionPay |

| PAYGATE |  | 4.47 | ■クレジットカード:1.98%〜3.24% ■電子マネー:3.24% ■QRコード:2.00%〜3.24% | 0円 | 3,300円 | 0円 | 0円 ※数量限定で無料 | 月2回 | 最短15日 | 使用可能 | PAYGATE | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | iD・楽天Edy・nanaco・WAON・QUICPay・ Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルペイ・LINE Pay・WeChat Pay・ Alipay・UnionPay |

| 楽天ペイ ターミナル |  | 4.61 | ■クレジットカード:2.20%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:2.00%〜3.24% | 0円 | 0円 | 0〜330円 | 38,280円 ※端末無料キャンペーン開催中 | 最短翌日 | 約1週間 | 使用可能 | 楽天ペイターミナル | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・iD・QUICPay・楽天Edy・nanaco・ WAON・Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ Smart Code・銀行Pay・ WeChat Pay・Alipay・JKOPAY |

| STORES決済 | 4.43 | ■クレジットカード:1.98%〜3.24% ■電子マネー:1.98%〜3.24% ■QRコード:3.24% | 0円 | ■フリープラン:0円 ■通常プラン:0円 ■スタンダード:3,300円 | ・売上10万円以上:0円 ・売上10万円未満:200円 | 19,980円 ※スタンダードプランは無料 | ・手動入金の場合は1〜2営業日 ・自動入金の場合は翌月20日に入金 | 最短3営業日 | 使用可能 | STORES決済端末 | Visa・Mastercard・American Express・ Diners Club・JCB・Discover | iD・QUICPay・Suica・PASMO・Kitaca・ ICOCA・manaca・TOICA・SUGOCA・ nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ メルpay・ファミペイ・銀行Pay・ SmartCode・WeChatPay | |

| JMS |  | 4.40 | ■クレジットカード:2.48% ■電子マネー:3.24% ■QRコード:3.24% | 0円 | 0円〜 | 0円〜198円 | 0円〜13,750円 | 月2回または6回 | 2~4週間 | 使用可能 | ・VEGA3000シリーズ ・J-Mups Ⅱ Pocket | Visa・Mastercard・American Express・ Diners Club・JCB・Discover・銀聯 | Apple Pay・iD・QUICPay・楽天Edy・nanaco・ WAON・Suica・PASMO・Kitaca・ICOCA・manaca・ TOICA・SUGOCA・nimoca・はやかけん・ 楽天Edy・nanaco・ WAON | PayPay・d払い・楽天ペイ・au PAY・ Smart Code・銀行Pay・ WeChat Pay・Alipay・ゆうちょPay・ FamiPay・JAL Pay・ANA Pay |

| Airペイ |  | 4.54 | ■クレジットカード:2.48%〜3.24% ■電子マネー:2.95%〜3.24% ■QRコード:0.99%〜2.95% | 0円 | 0円 | 0円 | 20,167円 ※端末無料キャンペーン開催中 | 月3回または6回 | 1週間〜1ヶ月 | 使用可能 | ・iPadまたはiPhone ・カードリーダー | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・iD・QUICPay・Suica・PASMO・ Kitaca・ICOCA・manaca・TOICA・ SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ Jcoin Pay・Smart Code・ WeChat Pay・Alipay |

| PayCAS Mobile |  | 4.17 | ■クレジットカード:2.80%〜3.24% ■電子マネー:2.80%〜3.24% +月額1,020円 ■QRコード:2.95%〜3.24% | 0円 | ■通常 4,000円〜 ■特別セットプラン 1,980円〜 | 0円 | 78,800円 ※特別セットプランは無料 | 月2回 | 約1ヶ月 | 使用可能 | PayCAS Mobile | Visa・Mastercard・American Express・ Diners Club・JCB・銀聯・Discover | Apple Pay・Google Pay・iD・QUICPay・ 楽天Edy・WAON・nanaco・Suica・PASMO・ Kitaca・ICOCA・manaca・TOICA・ SUGOCA・nimoca・はやかけん | PayPay・d払い・楽天ペイ・au PAY・ Jcoin Pay・WeChat Pay・ Alipay・JKOPAY |

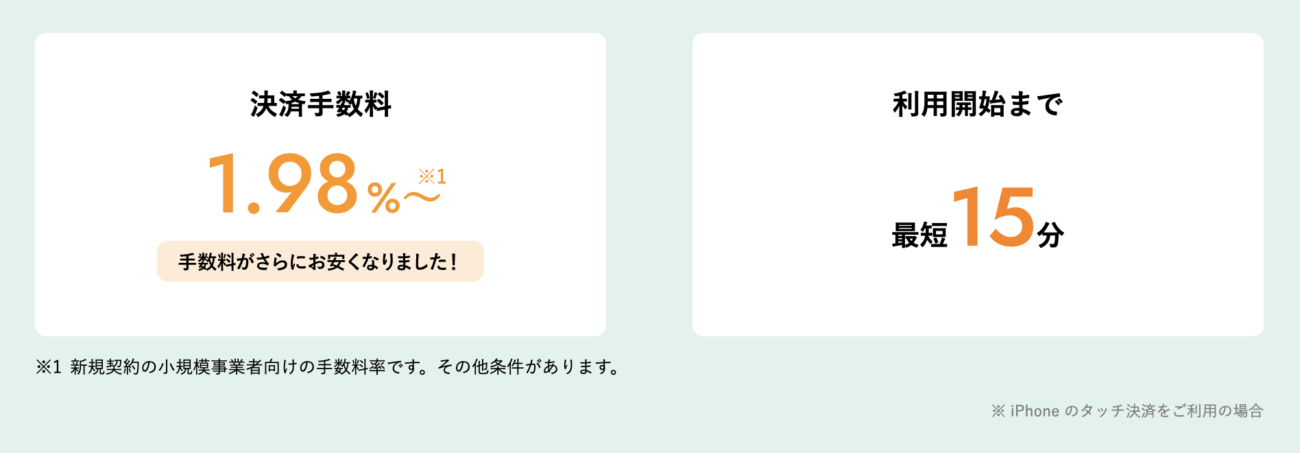

| stera tap |  | 4.44 | クレジットカード:1.98%~3.24% | 0円 | 0円 | ・三井住友銀行なら0円 ・その他の銀行は220円 | 0円 | 最短2営業日後(毎日締め) | 最短5営業日 ※iPhoneのタッチ決済は最短15分 | 別サービスと 連携で使用可能 | お持ちのスマートフォン ・iPhone(XS以上) ・Android(互換性のあるもの) | Visa・Mastercard・American Express・ Diners Club・JCB・Discover | なし | なし |

次章では、比較表で紹介したおすすめ決済サービスを個別に紹介するので、気になるサービスがあれば併せてご覧ください。

飲食店のクレジットカード決済の導入におすすめサービス9選

続いて飲食店がクレジットカード決済を導入する際におすすめの決済サービス9選を個別に解説します。

月額利用料や入金サイクルなどを詳細に解説するので、導入するサービスを選択する際の参考にしてみてください。

飲食店のクレジットカード決済の導入におすすめサービス9選

それぞれ順番に見ていきましょう。

クレジットカード決済を導入したい飲食店向けのサービス①Square(スクエア)

画像引用元:Square決済

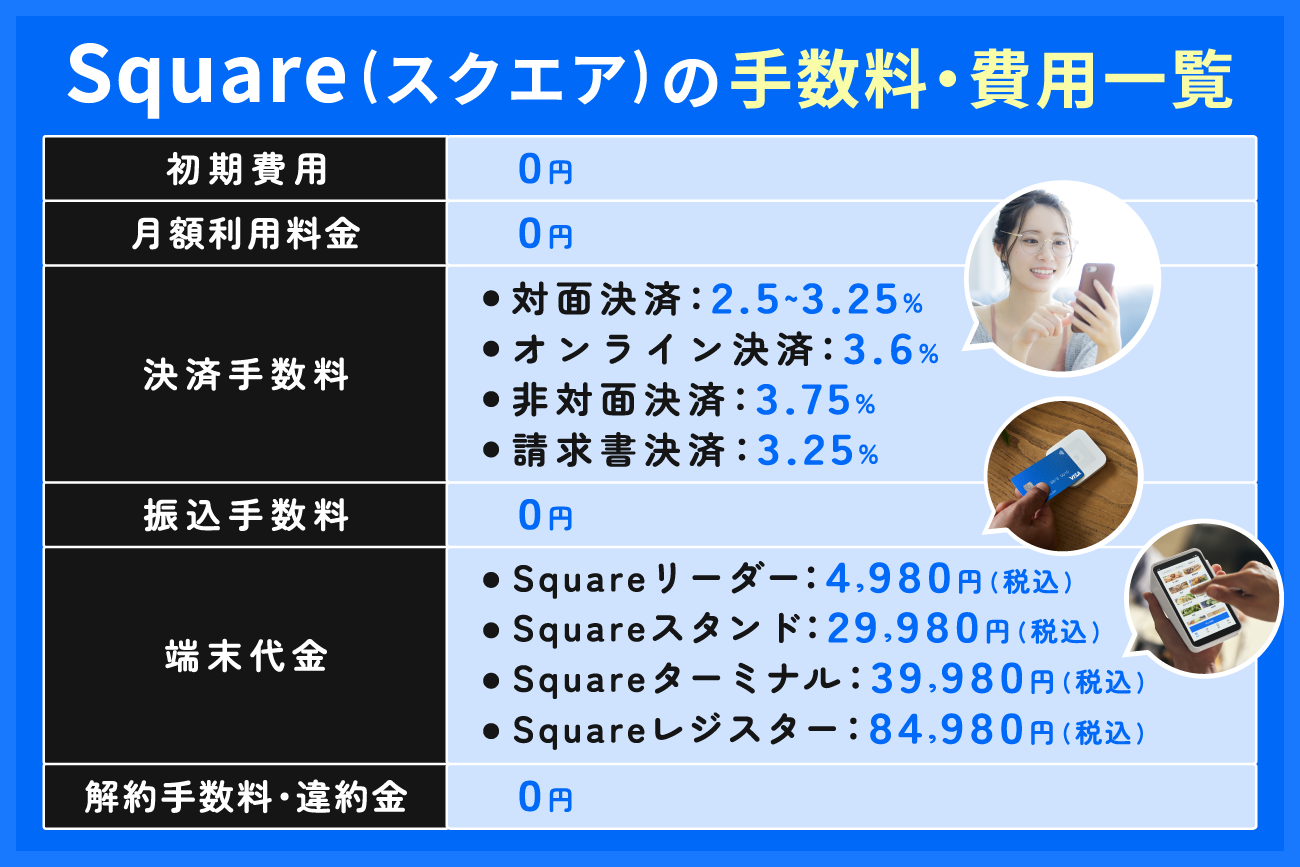

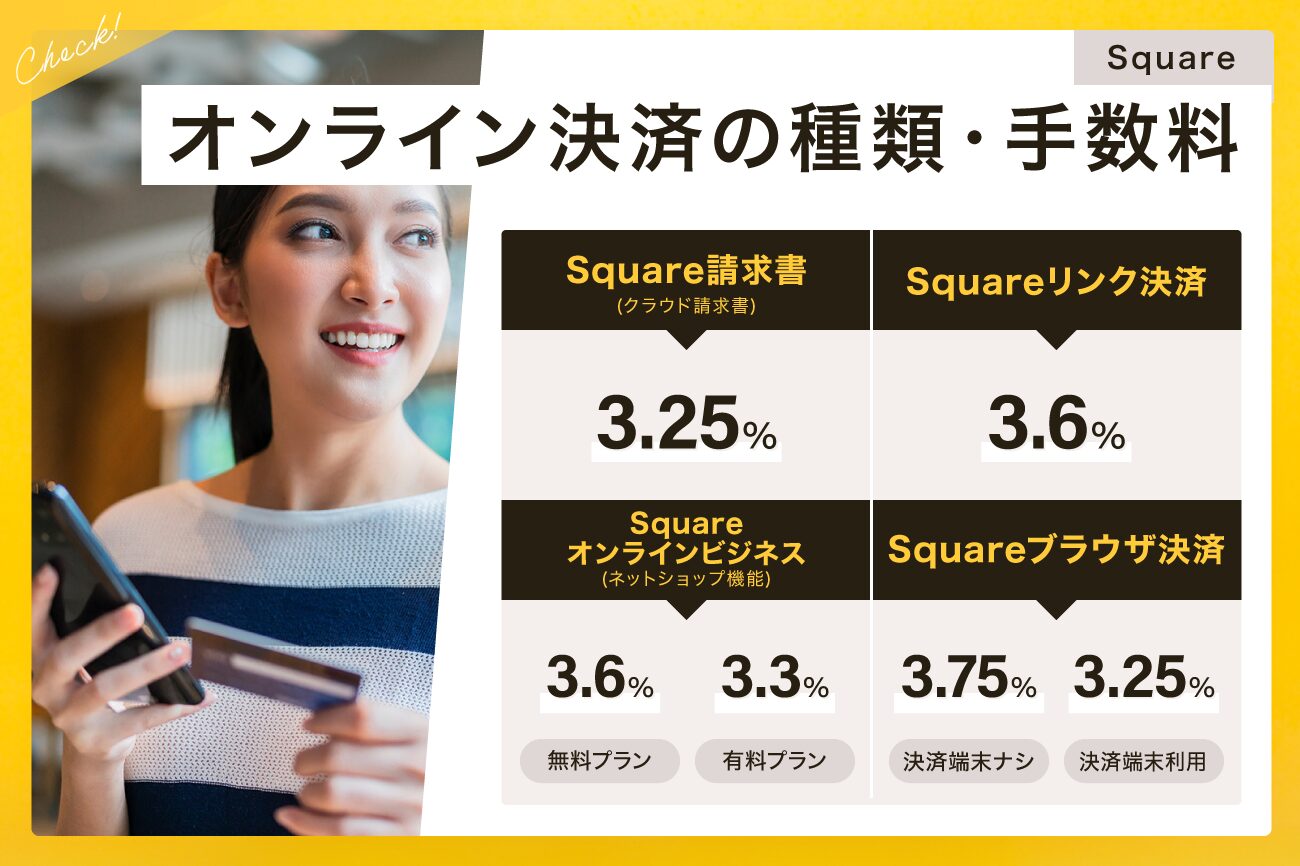

| サービス名 | Square |

| 総合評価 | 4.86 |

| 口コミ評価 | 4.22 (542件) |

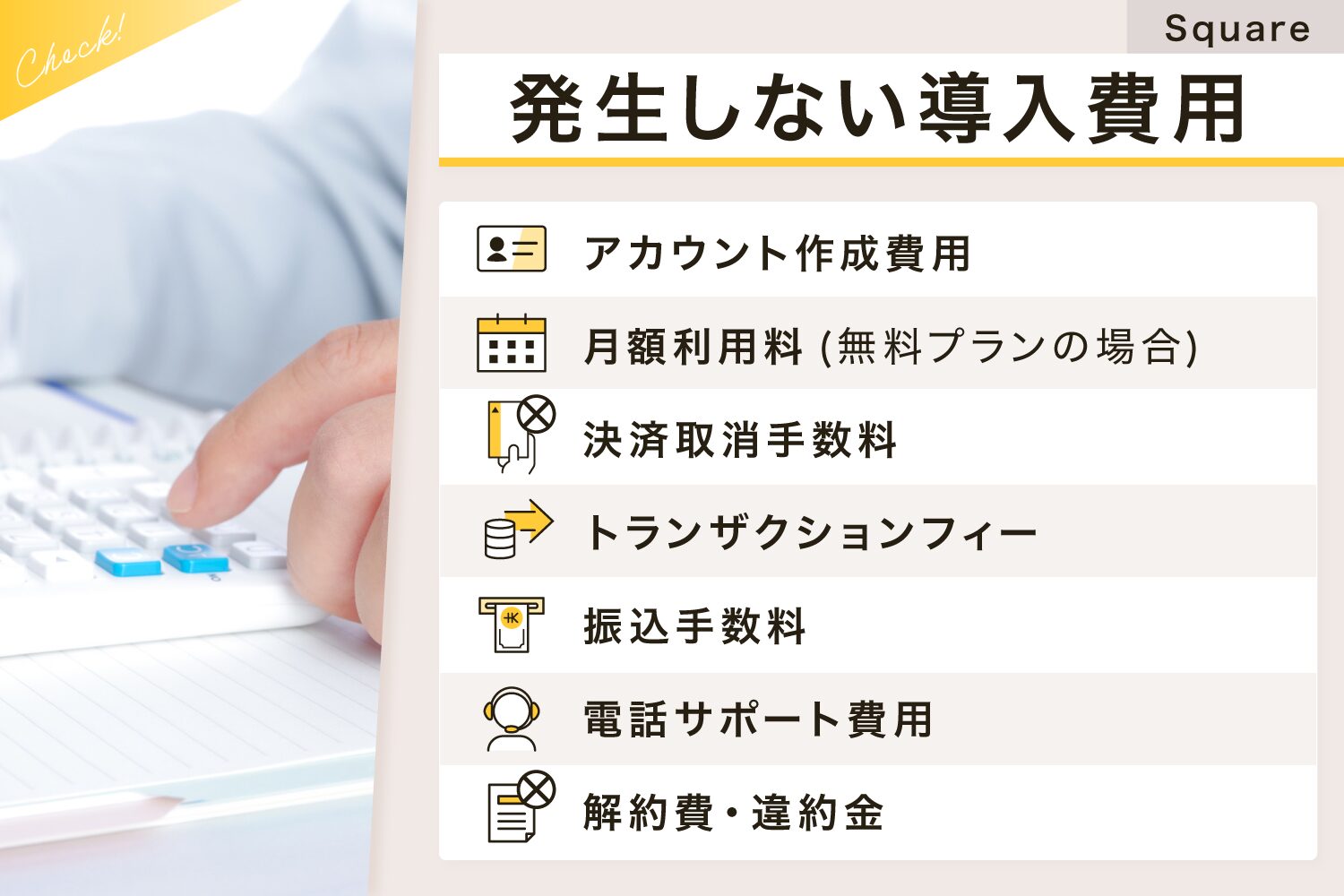

| 初期費用 | 無料 |

| 月額費用 | 無料 |

| 機器代金 | ・Squareリーダー:4,980円 ・Squareスタンド:29,980円 ・Squareターミナル:39,980円 ・Squareハンディ:44,980円 ・Squareレジスター:84,980円 ※iPhoneやiPad、Android端末を利用することも可能 (全て税込) |

| 決済手数料 | ・クレジットカード:2.50%(年間キャッシュレス決済額3,000万円以上の場合:3.25%) ・その他の決済手段:3.25% |

| 入金手数料 | 無料 |

| 入金サイクル | 最短翌営業日 |

| 公式サイト | Squareの公式サイトを確認する |

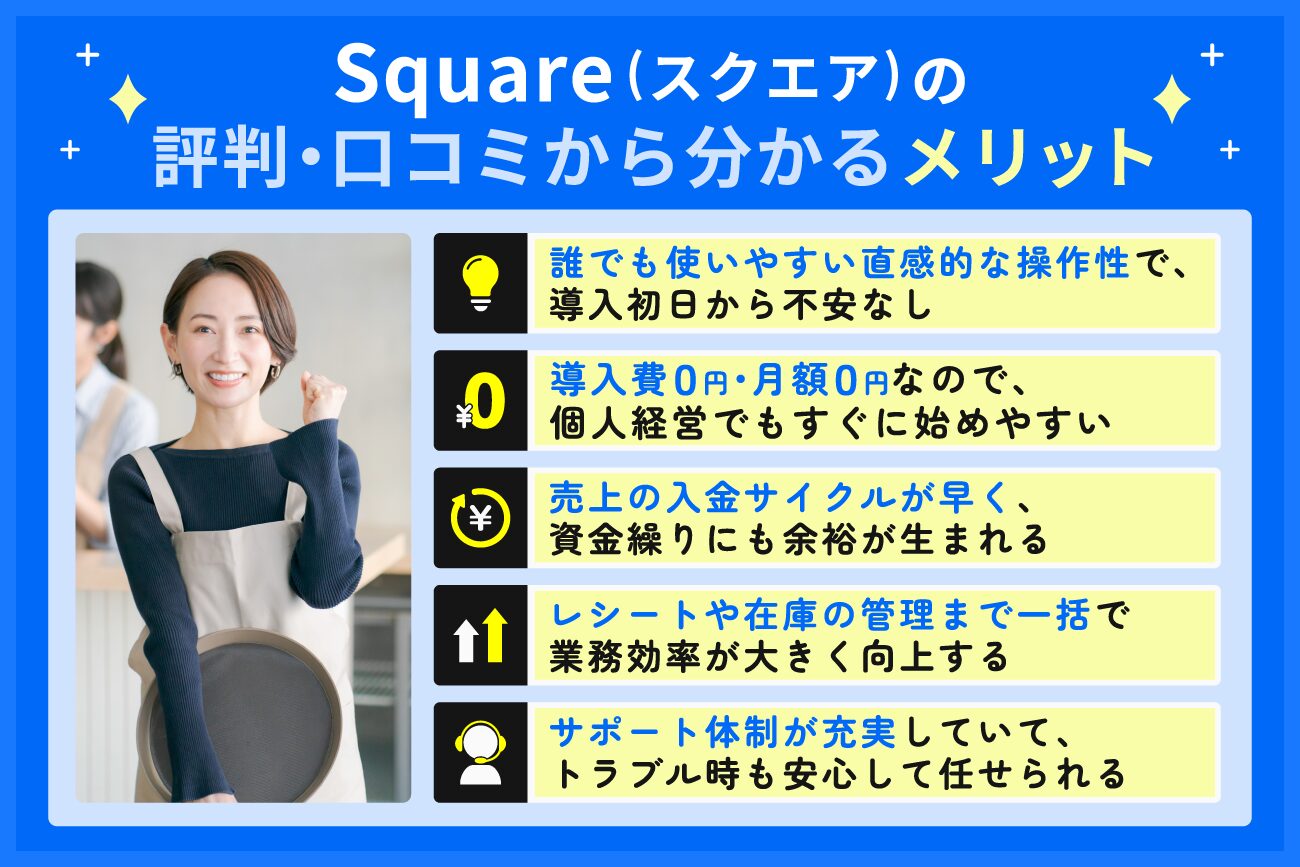

Square(スクエア)は、月額費用・入金手数料が無料の決済サービスです。

決済手数料もシンプルで、要件を満たす中小事業者であればクレジットカード決済にかかる加盟店手数料は2.50%、それ以外の決済手段は3.25%です。

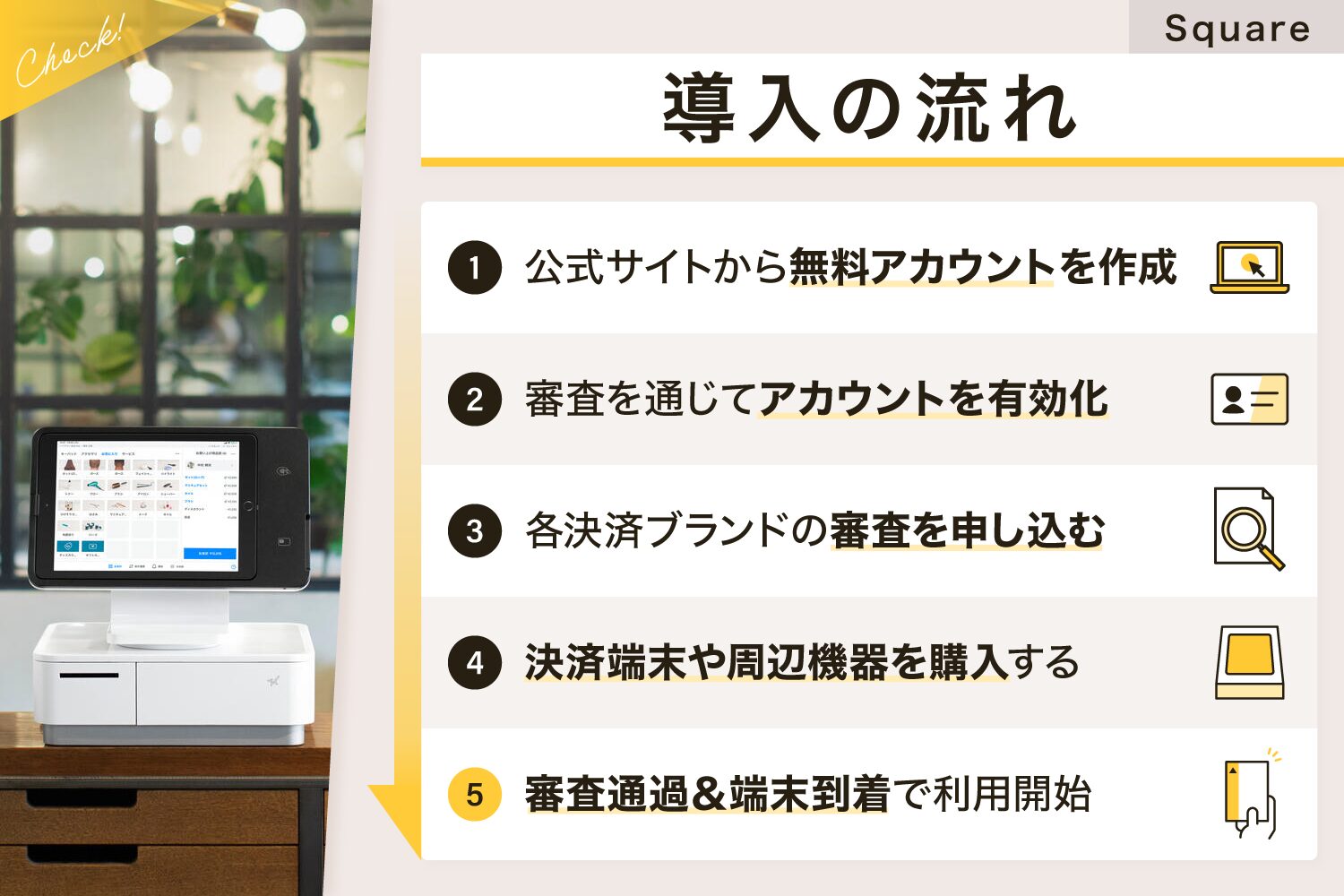

画像引用元:Square

入金手数料は無料で、入金サイクルも最短翌営業日に設定できるため、現金決済に近い感覚で売上金が入金されます。

利用申し込みの審査も比較的通りやすいとされているので、決済サービスで迷っている人は、Squareの利用を検討してみてください。

コストパフォーマンスはかなり良いと私は思います。週に3日の営業のため、月額使用料がかからず、利用した分だけ支払えるスタイルは助かります。初期費用もリーダー購入の4000円のみでした。

土日を除き、翌日には入金されるのでかなり助かっています。この点に関しては、私は全く不満はありません。ありがたいです。

口コミ投稿者:中山理紗さん / 38歳女性 / 東京都

業種:サービス業 / 職種:飲食・フード / 役職:自営業・個人事業主

導入サービス:Squareリーダー / 2023年9月に導入開始 / 総合評価:4.5/5.0

かなり満足しています。クレジットカードは勿論、QRコード決済、タッチ決済、icカードや電子マネーも対応しているので幅広いお客様に対応可能です。

決済中のシステムダウンやエラーは今の所は発生していません。決済処理速度はWi-Fi環境にもよると思いますが、エアレジより早い印象です。

口コミ投稿者:tmysk76さん / 36歳男性 / 沖縄県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

導入サービス:Squareターミナル / 2024年1月に導入開始 / 総合評価:4.5/5.0

-

Square(スクエア)決済の評判・口コミ(542件)【実際に導入した人の体験談】

続きを見る

-

Square(スクエア)の決済手数料一覧まとめ【高い?計算方法は?消費税は含む?】

続きを見る

-

Squareの割引キャンペーン情報まとめ【決済端末無料キャンペーンは?新型端末が無料?】

続きを見る

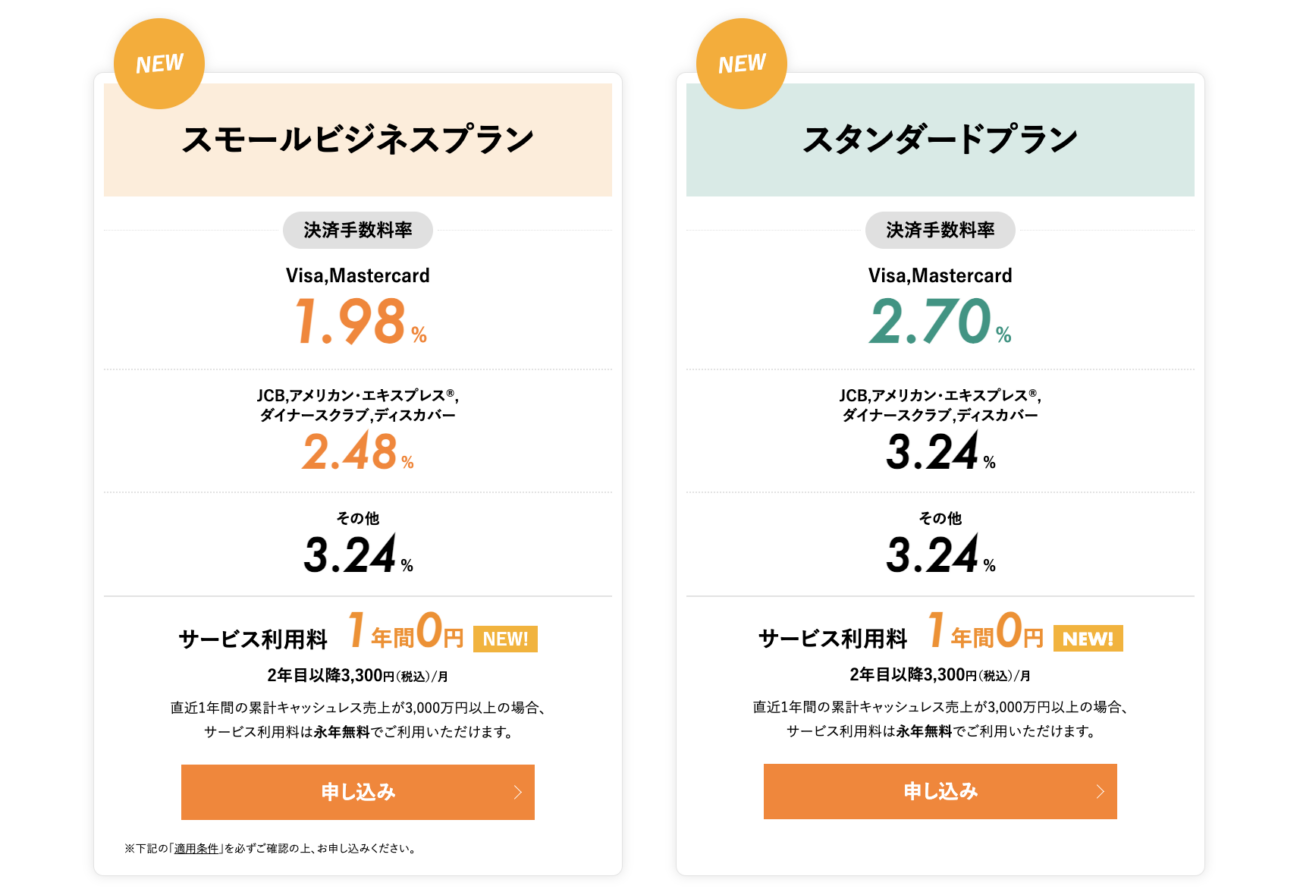

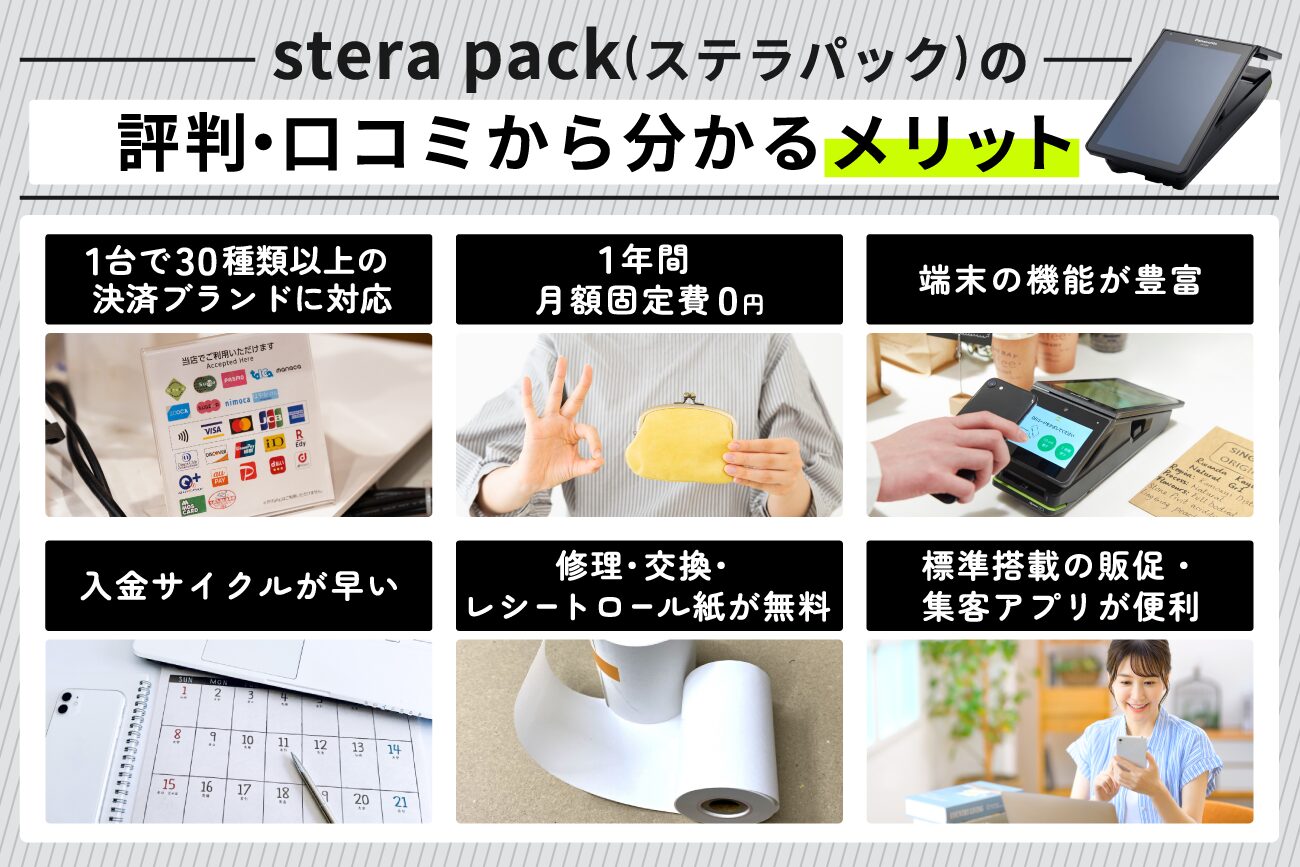

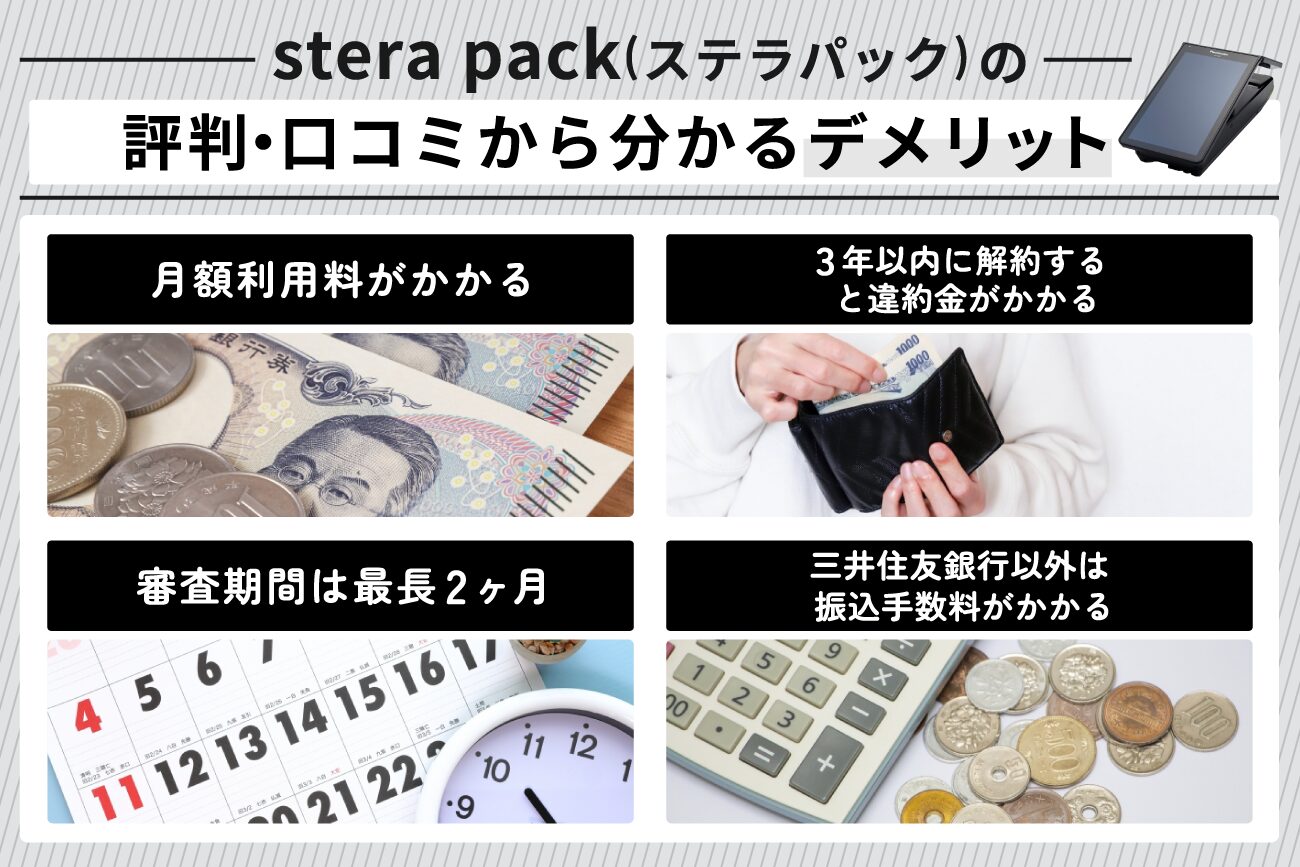

クレジットカード決済を導入したい飲食店向けのサービス②stera pack(ステラパック)

画像引用元:stera pack

| サービス名 | stera pack |

| 総合評価 | 4.77 |

| 口コミ評価 | 4.36 (91件) |

| 初期費用 | 0円 |

| 月額費用 | 3,300円 ※スモールビジネスプラン・スタンダードプラン共に1年間は0円で利用可能 |

| 機器代金 | 0円 |

| 決済手数料 | ■スモールビジネスプラン クレジットカード決済:1.98%~2.48% 電子マネー決済:3.24% QRコード決済:3.24% ■スタンダードプラン クレジットカード決済:2.70%~3.24% 電子マネー決済:3.24% QRコード決済:3.24% |

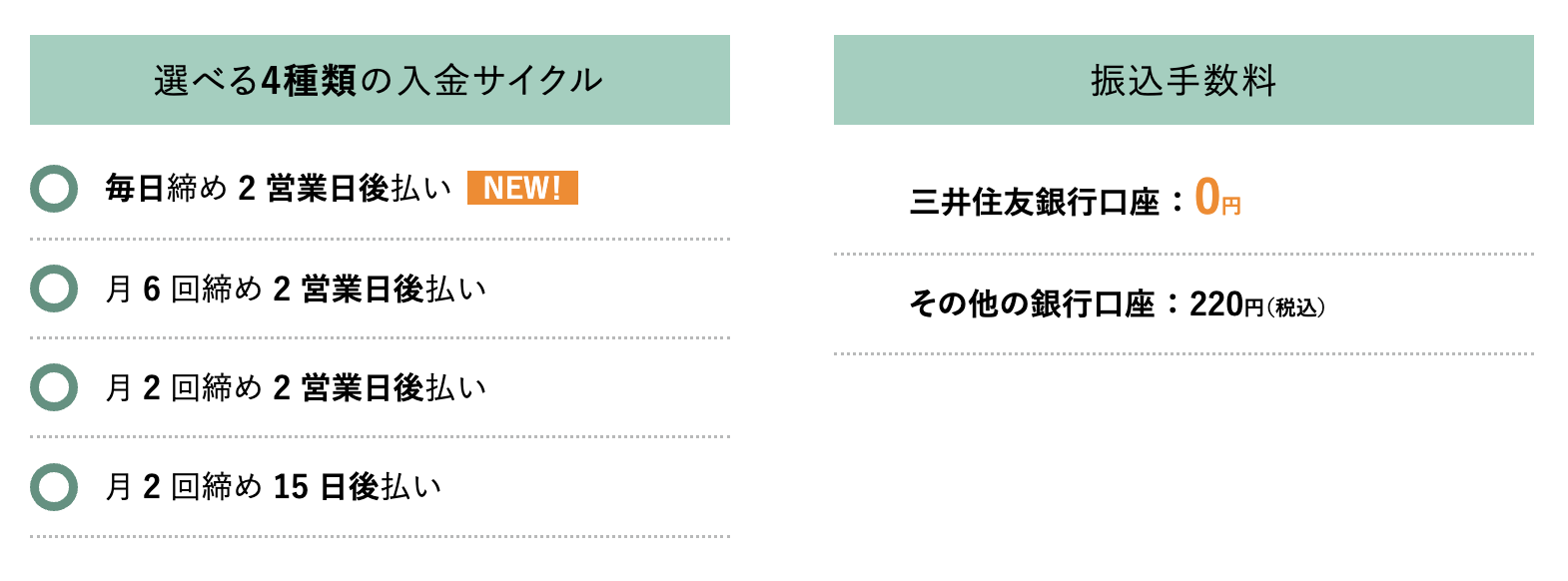

| 入金手数料 | 三井住友銀行口座:0円 ※その他の銀行口座:220円(税込) |

| 入金サイクル | 最短2営業日後入金 |

| 公式サイト | stera packの公式サイトを確認する |

stera pack(ステラパック)は、1台で多種多様な決済手段に対応できるオールインワン型の決済端末に、集客・販促アプリを標準搭載し、導入しやすい決済手数料で提供するワンパッケージのサブスクリプションサービスです。

対応している決済手段は30種類以上と幅広く、クレジットカードや電子マネー、QRコード決済にも対応しています。

画像引用元:stera pack

また、三井住友銀行の口座を入金先に指定すれば、入金手数料が無料になるため、三井住友銀行の口座をお持ちの人は、導入を検討してみてください。

画像引用元:stera pack

ほとんどの決済方法に対応していたため、お客様も満足されていました。時間を要することなく決済が完了するという点も、お客様にお待ちいただく必要がなく利用してよかったと感じました。

利用明細をオンラインで確認することが可能であり、売り上げ管理をする際にはパソコンでの保管がスムーズに行えたことが業務時間の短縮にもつながりました。

口コミ投稿者:りーさん / 31歳女性 / 大阪府

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

導入サービス:stera pack / 2022年11月に導入開始 / 総合評価:5.0/5.0

基本的には、すべての決済方法に対応していて、クレジットカード、交通系、電子マネー、QRコード決済で使えないものはなかったため、この点に関しては満足度は高かったです。

Steraのお試しプランで、1年間月額利用料0円(その分決済手数料は少し高い)のプランを使っていました。導入費用は、端末代金も含め0円だったため、非常に気楽に導入することができ、その後も固定費がないのはたすかりました。

口コミ投稿者:なぎさんさん / 26歳女性 / 東京都

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:経営者・役員

導入サービス:stera pack / 2024年5月に導入開始 / 総合評価:3.5/5.0

-

stera pack(ステラパック)の評判・口コミ(91件)【デメリットは?審査は厳しい?端末に不具合?】

続きを見る

-

stera pack(ステラパック)の手数料まとめ【高い?導入費用は?消費税の扱いは?】

続きを見る

クレジットカード決済を導入したい飲食店向けのサービス③PAYGATE

画像引用元:PAYGATE

| サービス名 | PAYGATE |

| 総合評価 | 4.47 |

| 口コミ評価 | 4.08 (75件) |

| 初期費用 | 0円 |

| 月額費用 | 3,300円(税込) ※月額利用料無料プラン有(決済手数料が変動し、Wi-Fi接続用端末のみの提供となります。) |

| 機器代金 | 39,600円(税込) ※台数限定で端末代金が0円になるキャンペーンを実施中 |

| 決済手数料 | クレジットカード決済:1.98%~2.90% 電子マネー決済:3.24% QRコード決済:2.00%~3.24% |

| 入金手数料 | 要問い合わせ |

| 入金サイクル | ・クレジットカード・電子マネー:月2回 ・QRコード決済:月1回 |

| 公式サイト | PAYGATEの公式サイトを確認する |

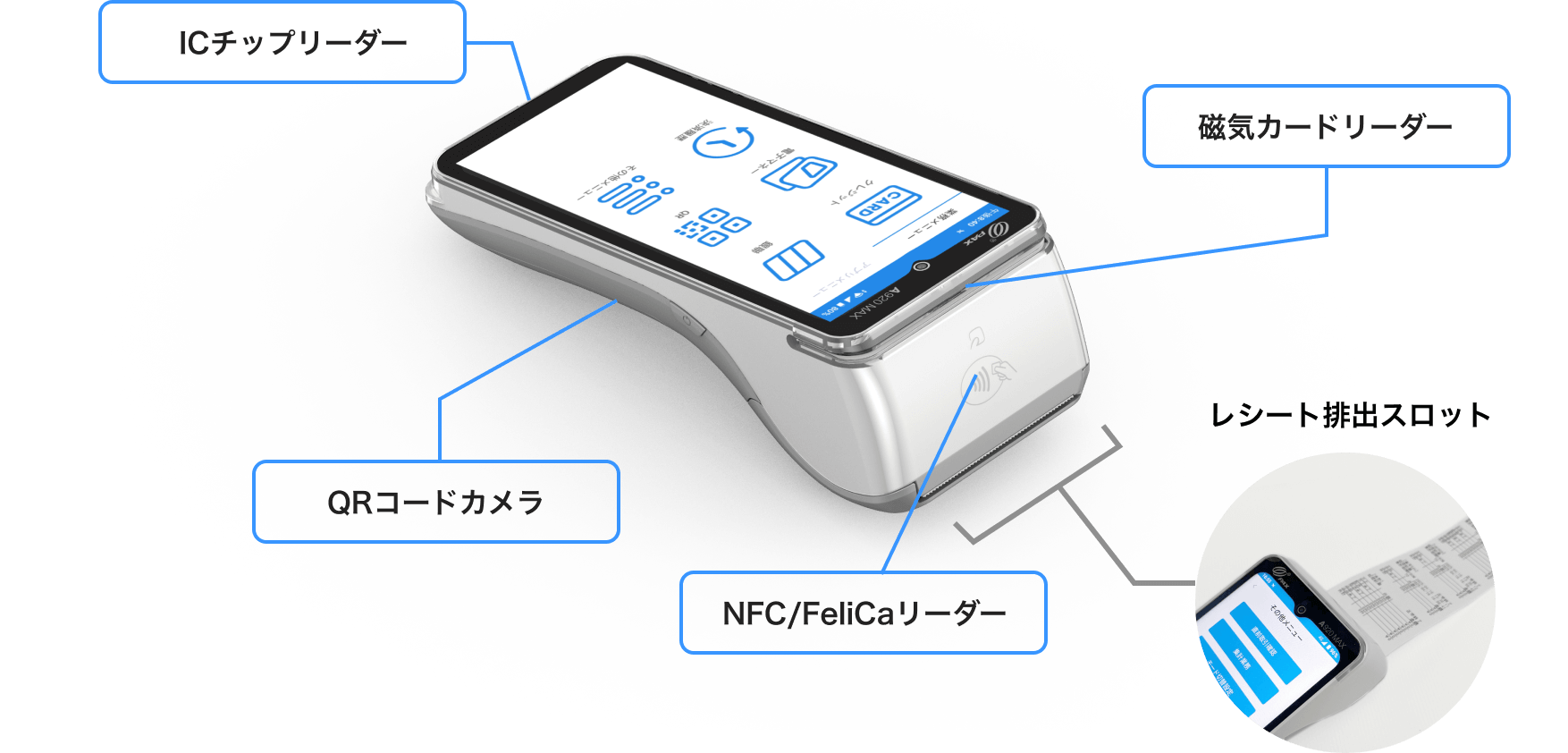

PAYGATEは、決済サービスが搭載されたモバイル型のマルチ決済端末です。

レシートプリンターが内蔵されており、Wi-Fiに接続して決済を行うことができるため、デリバリーでの決済や、移動式販売、イベントなど期間限定出店での利用も可能です。

機器代金が0円で導入できるキャンペーンも行われているため、高機能な決済端末を無料で手に入れたい人は、導入を検討してみてください。

スマレジ・PAYGATEはクレジットカードやQRコード決済など、幅広い決済方法に対応しており、非常に満足しています。特に、様々なキャッシュレスニーズに対応できる点が便利です。これにより、顧客の利便性が向上し、会計業務もスムーズに行えています。ただし、接続が切れるトラブルがたまに発生する点は改善が期待されます。

口コミ投稿者:大島拓人さん / 27歳男性 / 愛知県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:会社員

使用サービス:スマレジ・PAYGATE / 2021年7月に導入開始 / 総合評価:3.5/5.0

端末の設置は特に場所もとらずで設置もしやすかったです。初期設定はわりかしスムーズに行うことができたと思います。従来のレジとかに比べればとてもコンパクトになって場所も選ばなくあまり課題がないと思います。

口コミ投稿者:LILさん / 37歳男性 / 大阪府

業種:卸売・小売・飲食業 / 職種:販売・接客・サービス・モニター / 役職:アルバイト・パート

使用サービス:スマレジ・PAYGATE / 2022年7月に導入開始 / 総合評価:3.5/5.0

-

PAYGATE(ペイゲート)とは?安全?【手数料や使い方、口コミを解説】

続きを見る

-

スマレジのPAYGATE(ペイゲート)の手数料はいくら?【振込手数料や消費税・月額費用も解説】

続きを見る

クレジットカード決済を導入したい飲食店向けのサービス④楽天ペイターミナル

画像引用元:楽天ペイ

| サービス名 | 楽天ペイターミナル |

| 総合評価 | 4.61 |

| 口コミ評価 | 3.71 (189件) |

| 初期費用 | 0円 |

| 月額費用 | スタンダードプラン:2,200円(税込) ※キャンペーン適用で0円(2025年12月分まで) ライトプラン・標準:0円 |

| 機器代金 | 34,800円(税抜) ※無料導入キャンペーン実施中 |

| 決済手数料 | ・クレジットカード:2.20~3.24%(非課税) ・電子マネー:2.95(税抜)~3.24%(非課税) ・QRコード決済:2.00(税抜)~3.24%(税抜) |

| 入金手数料 | 楽天銀行を入金先に指定した場合:0円 楽天銀行以外を入金先に指定した場合:1回あたり300円(税抜) |

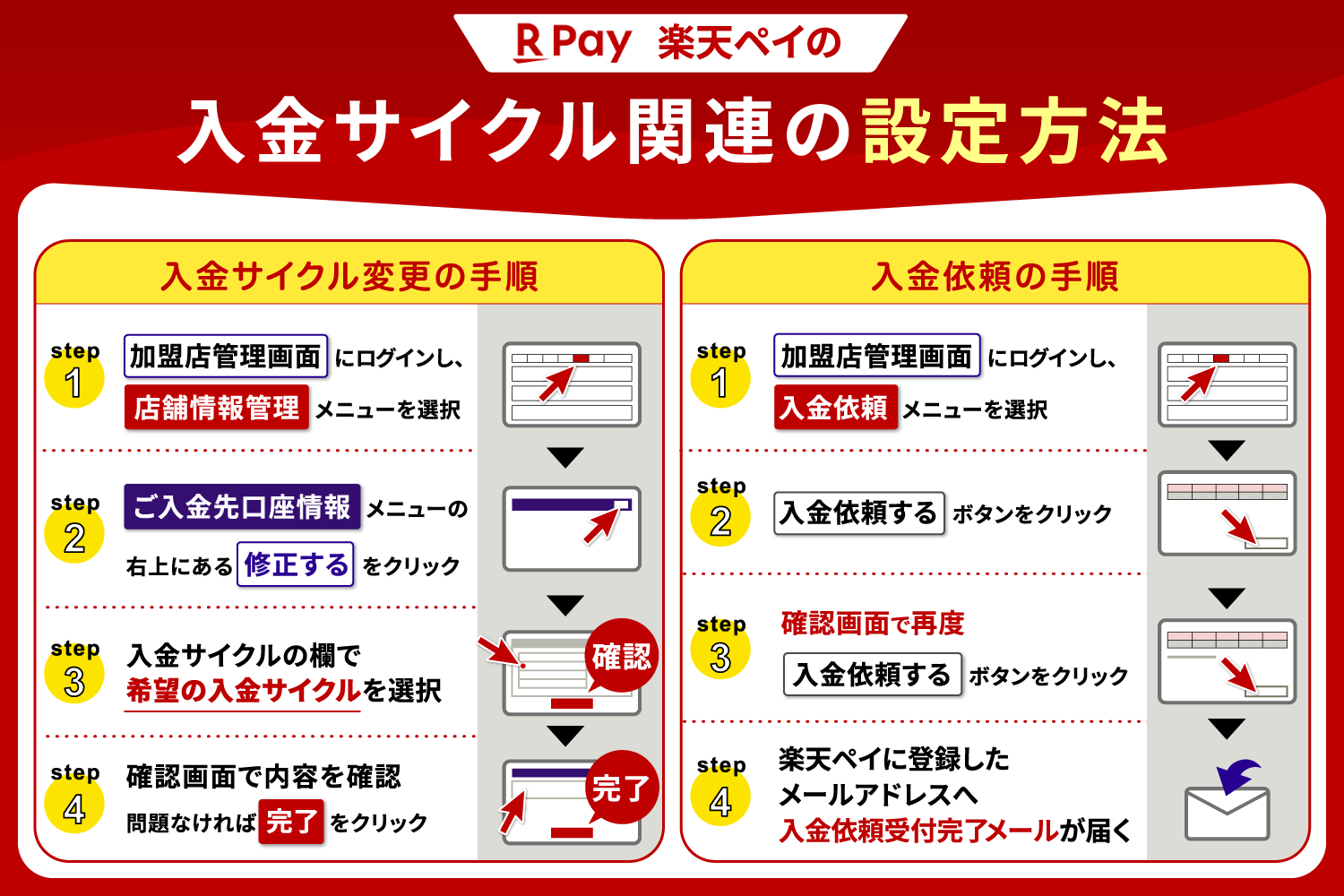

| 入金サイクル | (楽天銀行を入金先に設定している場合) 最短翌日自動入金 (楽天銀行以外を入金先に設定している場合) 手動入金(入金依頼処理を行った3日後振込)または3日後自動入金(月1~2回自動入金も選択可能) |

| 公式サイト | 楽天ペイの公式サイトを確認する |

楽天ペイターミナルは、楽天ポイント機能が搭載されたモバイル型の決済端末です。

お店で楽天ポイントが使える・貯まるようになるため、楽天ユーザーの集客にもつなげられます。

また、オーナー自身が楽天経済圏を利用している場合、楽天銀行を入金先口座に指定すれば、入金手数料が無料になり、入金サイクルも最短翌日入金になります。

現在、34,800円(税抜)の決済端末が無料で導入できるキャンペーンも実施されています。

画像引用元:楽天ペイ

楽天ユーザーの集客につなげたい人は、導入を検討してみてください。

メジャーなブランドはすべて使用できるので問題は一切ないです。1つ提案としてはすべてタッチ対応にしてもらいたい。決済手数料に関しては調べた限り最低水準であるので満足しています。ただ最近安いの会社が目にするようになってきたので悩むところです。

端末のデザインについては問題ないと思います。色の展開がもう少しあればいいかなと思います。無難な黒と白と赤があるので十分かとは思いますが。

口コミ投稿者:kamameshiさん / 48歳男性 / 京都府

業種:サービス業 / 職種:飲食・フード / 役職:経営者・役員

導入サービス:楽天ペイターミナル / 2022年1月に導入開始 / 総合評価:4.0/5.0

ほかサービスの方が費用がかからないし安い上、操作性や連携もいいので、楽天ペイのコストパフォーマンスに関しては目をつむっていました。当初はネットバンキングを利用していなかったので、楽天銀行と紐づけていた方は満足度高いと思います。

楽天ペイは審査に時間がかかると聞いてた分、妥当だったので良かったです。端末の在庫がないといわれることもなかったので手続きにストレスはありませんでした。

口コミ投稿者:サンクさん / 32歳女性 / 静岡県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入サービス:楽天ペイターミナル / 2022年1月に導入開始 / 総合評価:2.5/5.0

-

楽天ペイ(実店舗決済)の評判・口コミ(189件)【導入方法やデメリットも解説】

続きを見る

-

楽天ペイの手数料は高い?誰が払う?【導入費用や端末料金も解説】

続きを見る

新規加盟店なら3.8万円の決済端末が0円に(詳細)

クレジットカード決済を導入したい飲食店向けのサービス⑤STORES決済

画像引用元:STORES決済

| サービス名 | STORES決済 |

| 総合評価 | 4.43 |

| 口コミ評価 | 4.00 (132件) |

| 初期費用 | 0円 |

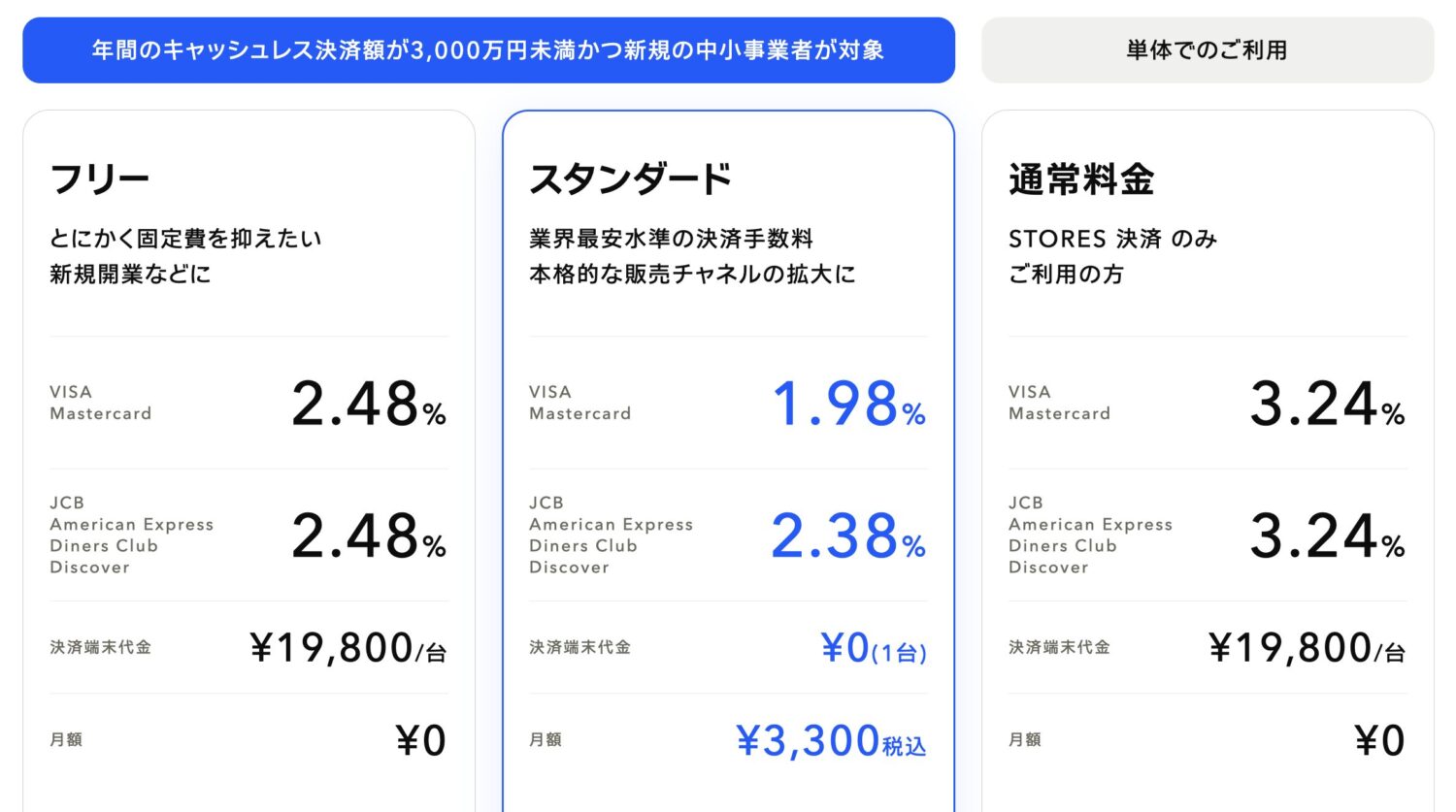

| 月額費用 | 0円(通常プラン・フリープランの場合) ※スタンダードプランの場合3,300円(税込) |

| 機器代金 | 19,800円(通常プラン・フリープランの場合) ※スタンダードプランの場合0円 |

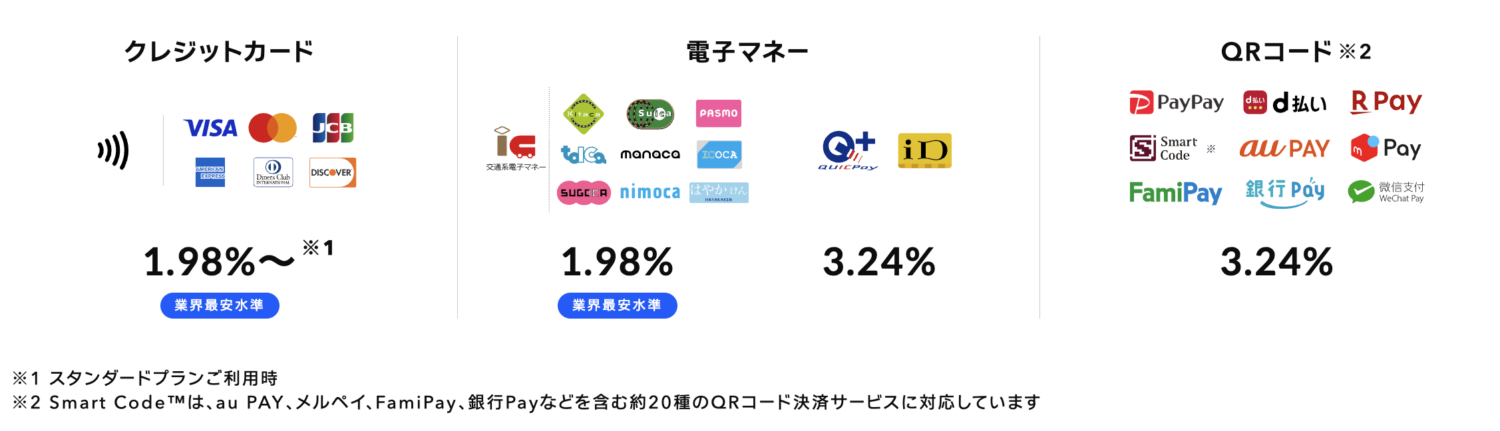

| 決済手数料 | ■通常プラン 3.24% ■フリープラン クレジットカード決済:2.48% 交通系電子マネー:1.98% QUICPay・iD・QRコード決済:3.24% ■スタンダードプラン VISA・MasterCard:1.98% JCB・American Express・Diners Club・Discover:2.38% 交通系電子マネー:1.98% QUICPay・iD・QRコード決済:3.24% |

| 入金手数料 | ・手動入金:売上合計が10万円以上なら0円 10万円未満の場合:200円 ・自動入金:売上金額にかかわらず0円 |

| 入金サイクル | ・手動入金:振込依頼から1~2営業日で入金 ・自動入金:月1回 |

| 公式サイト | STORES決済の公式サイトを確認する |

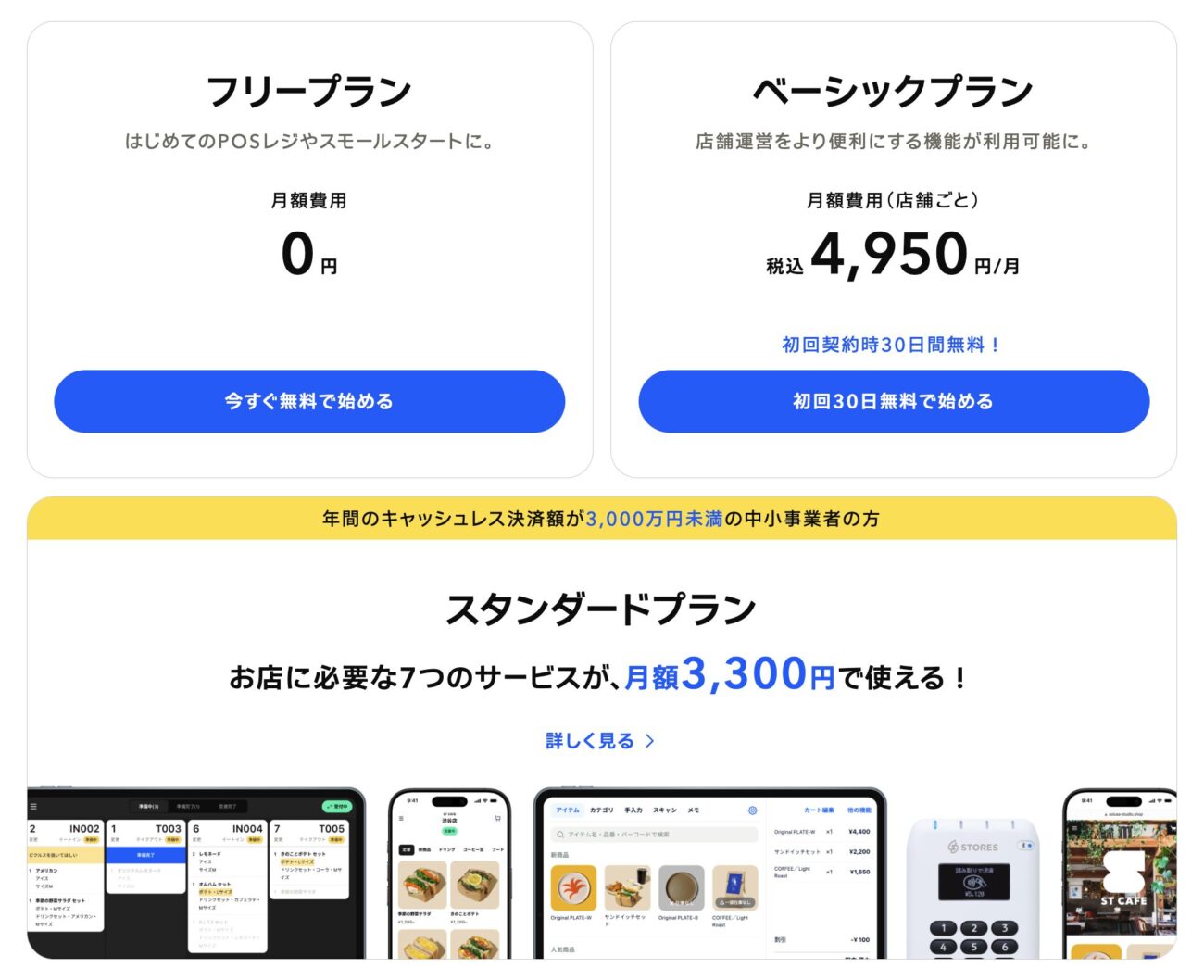

STORES決済は、中小事業者向けのスタンダードプランがおすすめの決済サービスです。

スタンダードプランは、月額利用料が3,300円(税込)発生しますが、19,800円(税込)の決済端末が無料になり、月額4,950円(税込)のPOSレジ「STORESレジ![]() 」のベーシックプランが無料で付属します。

」のベーシックプランが無料で付属します。

画像引用元:STORESレジ

多くの機能や決済端末が付いて月額3,300円はお得ですよね。

ただし、スタンダードプランは12ヶ月以内に解約した場合、廃業などが要因である場合を除いて解約金が発生する可能性があるので注意しましょう。

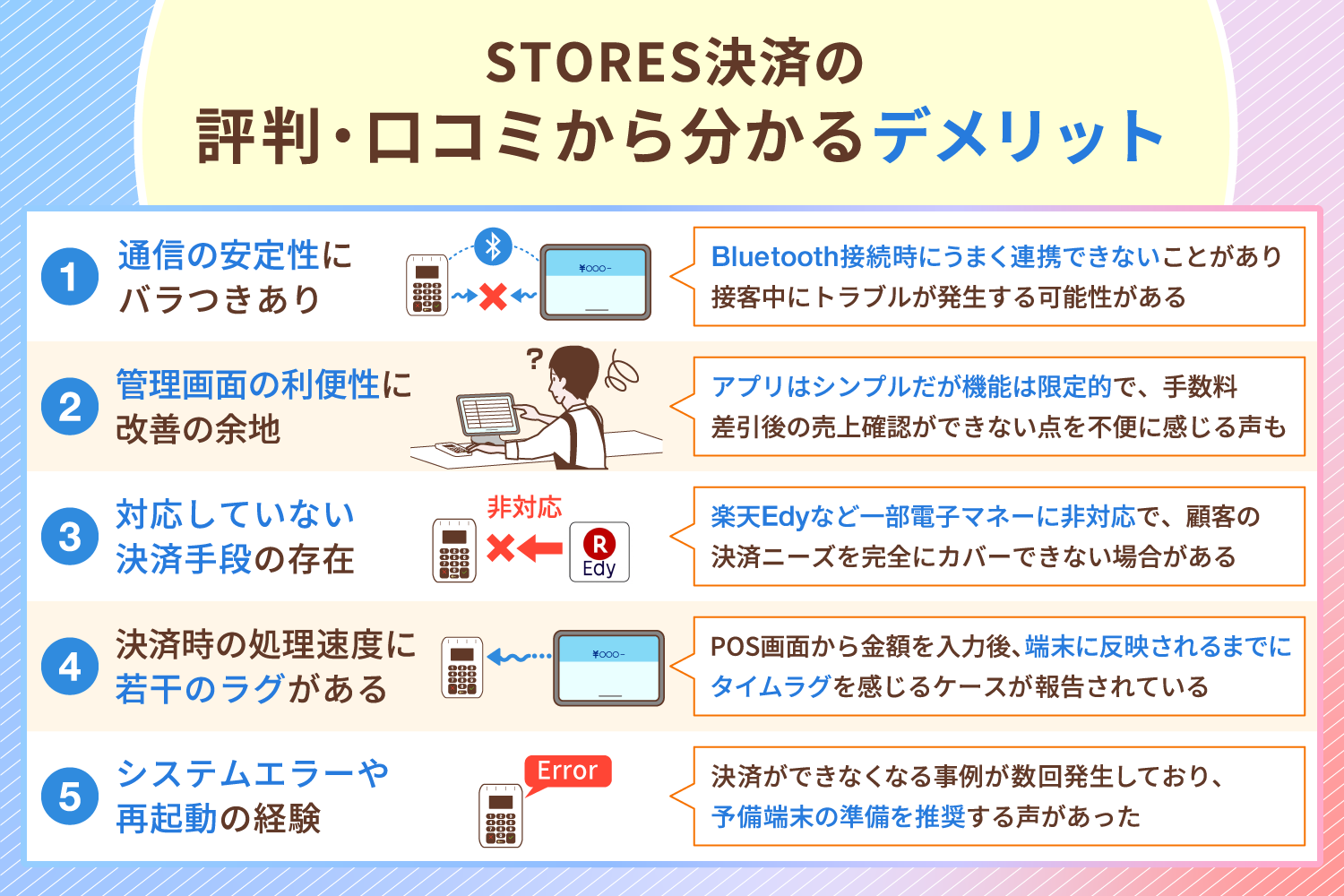

クレジットとクレジットタッチ決済、交通系、ID、クイックペイ、QRコードに対応していますが、楽天エディには対応していないです。ただ、そこまでエディの利用者は過去の経験値からしても多くないため、特に不満はありません。

口コミ投稿者:なぎさんさん / 26歳女性 / 東京都

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:経営者・役員

導入サービス:STORES決済 / 2025年1月に導入開始 / 総合評価:4.0/5.0

私とスタッフ3名で対応したところ、特に使えないカードなどはなく、問題ありませんでした。今のままで十分なので満足しております。

私は会社の経理も行なっておりますが、決済手数料は相場かと思いますので、特に高いと感じているなどはありません。もちろん安ければ安い方が嬉しいです。決済手数料が下がるのであれば助かります。

口コミ投稿者:aokoeomoioさん / 47歳女性 / 東京都

業種:卸売・小売・飲食業 / 職種:美容・理容 / 役職:会社員

導入サービス:STORES決済 / 2022年5月に導入開始 / 総合評価:5.0/5.0

-

STORES決済とは?特徴やメリット・デメリットを解説

続きを見る

-

STORES決済の評判・口コミ(132件)【特徴や決済方法ごとの手数料も解説】

続きを見る

-

STORES(ストアーズ)決済の手数料・費用は高い?計算方法は?【他サービスと比較】

続きを見る

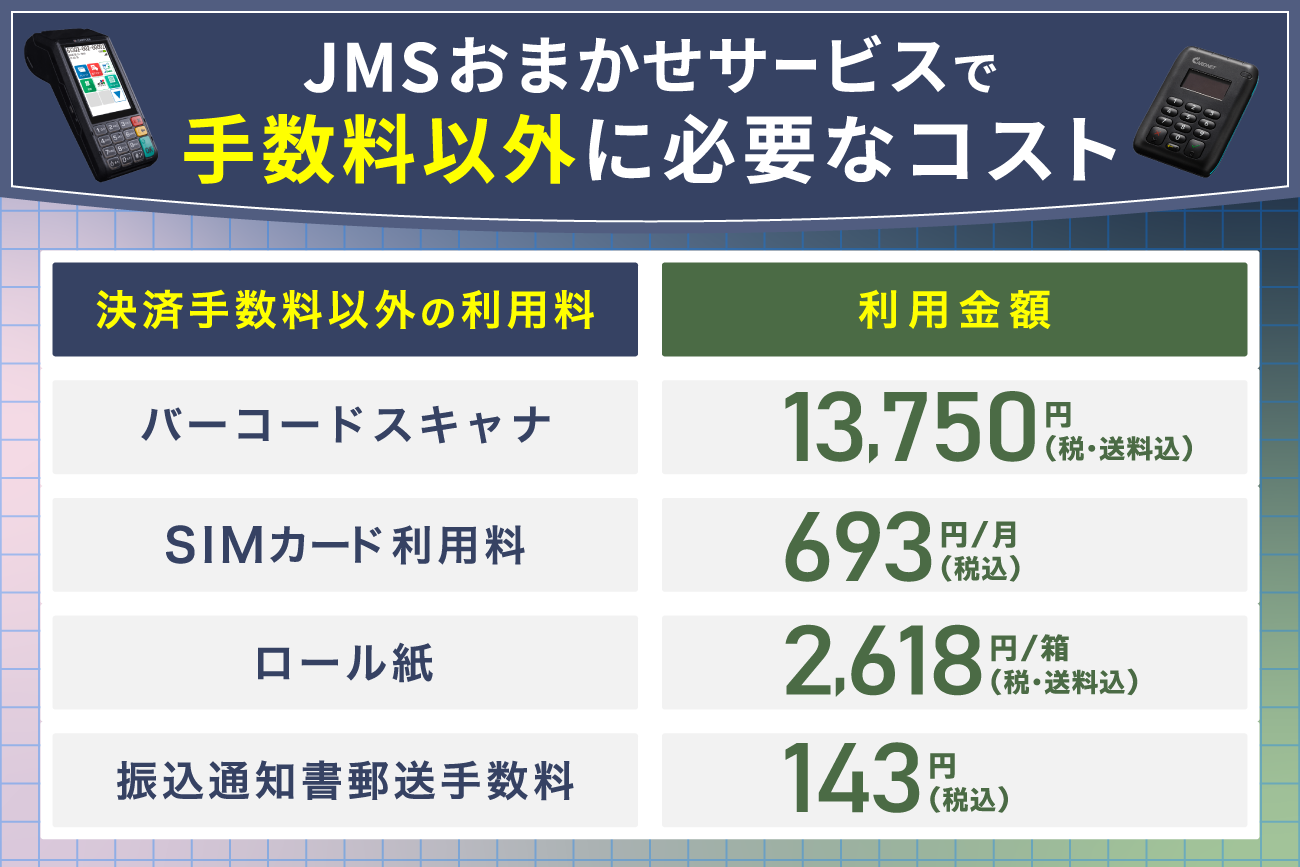

クレジットカード決済を導入したい飲食店向けのサービス⑥JMSおまかせサービス

| サービス名 | JMSおまかせサービス |

| 総合評価 | 4.40 |

| 口コミ評価 | 3.83 (43件) |

| 初期費用 | 0円 |

| 月額費用 | 0円 ※SIMカードご利用の場合は693円(税込) |

| 機器代金 | 0円 ※有線LANで利用する場合は別途バーコードスキャナが必要(13,750円(税込)) |

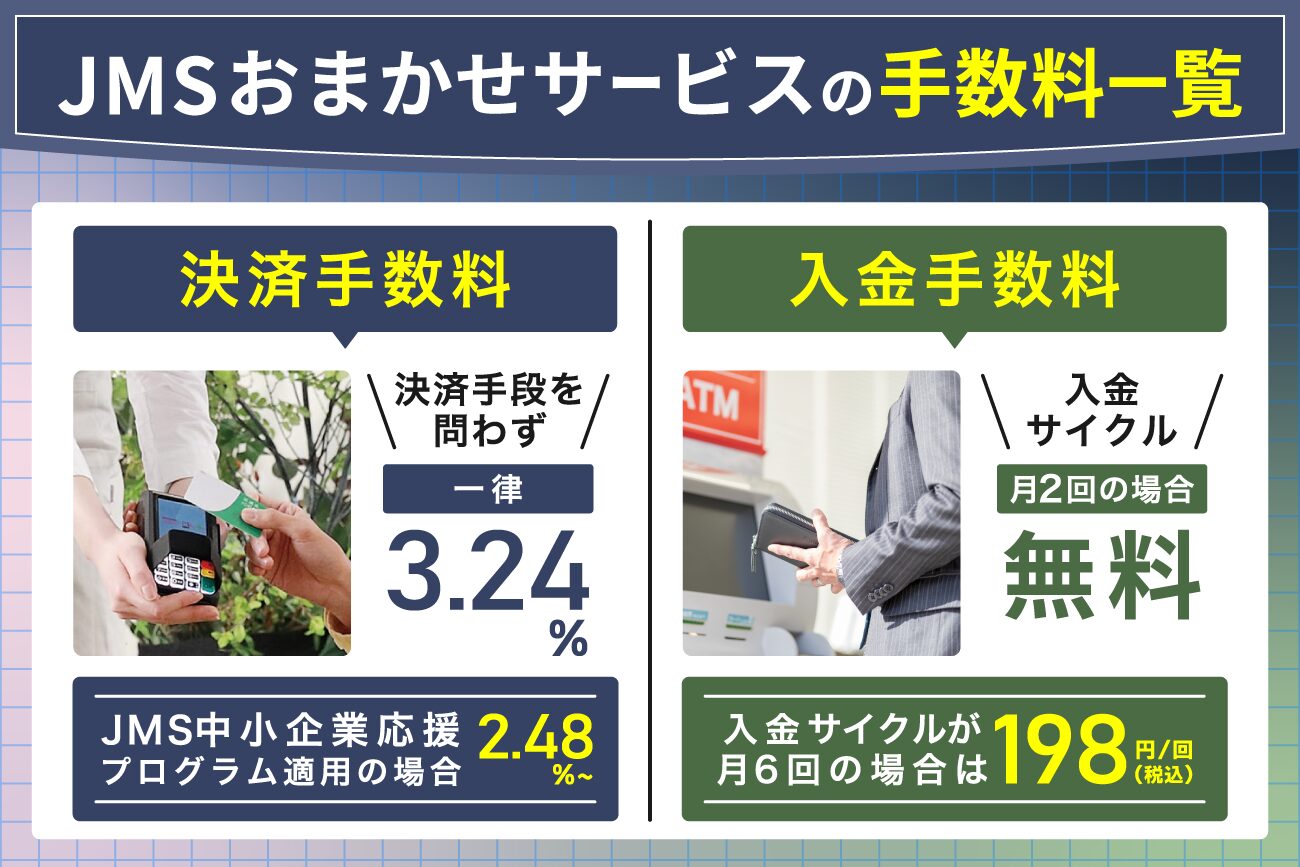

| 決済手数料 | VISA・MasterCard:1.98%(小規模事業者以外の場合:2.70%) JCB・American Express・Diners Club・Discover:2.48%(小規模事業者以外の場合:3.24%) 電子マネー決済:3.24% QRコード決済:3.24% |

| 入金手数料 | 0円 (月6回払いの場合早期払い手数料198円(税込)が入金ごとに発生) |

| 入金サイクル | 月2回または月6回 |

| 公式サイト | JMSの公式サイトを確認する |

JMSおまかせサービスは、分割払いやボーナス払いなどの支払い方法も受け付けられる決済サービスです。

顧客が分割払いを希望したときに対応できる決済サービスは多くありません。

多くの場合、顧客がカード代金の支払いを分割するなどして対応してもらう必要があるため、会計が高額になりやすい店舗などにおすすめです。

クレジットカードはお客様によって使っておられる会社が多種に渡っていましたがJMSの対応が幅広く満足していました

決済手数料は確かに大きな負担になりましたし、どうしても現金の顧客との実利益に差が生じてしまう部分は不満ではありましたが、お客様がせっかく抱いた購入意欲を取りこぼさない為の費用だと思って割り切っていました

口コミ投稿者:小津 邪馬人さん / 60歳男性 / 滋賀県

業種:サービス業 / 職種:美容・理容 / 役職:自営業・個人事業主

導入サービス:JMS / 2008年5月に導入開始 / 総合評価:5.0/5.0

海外のものも含めクレジットカード全般に対応しているため満足しております。しかしタッチ決済には未対応なので不便さも感じます。

私の店舗では13年近く使用しておりますが、記憶に残る故障はありません。仮に故障があった場合でもフォローサービスが手厚いので心配しておりません。

口コミ投稿者:matsuyasuさん / 33歳男性 / 熊本県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:経営者・役員

導入サービス:JMS / 2012年9月に導入開始 / 総合評価:3.0/5.0

-

JMSおまかせサービスの手数料は高い?非課税?交渉できる?【中小企業の手数料率も】

続きを見る

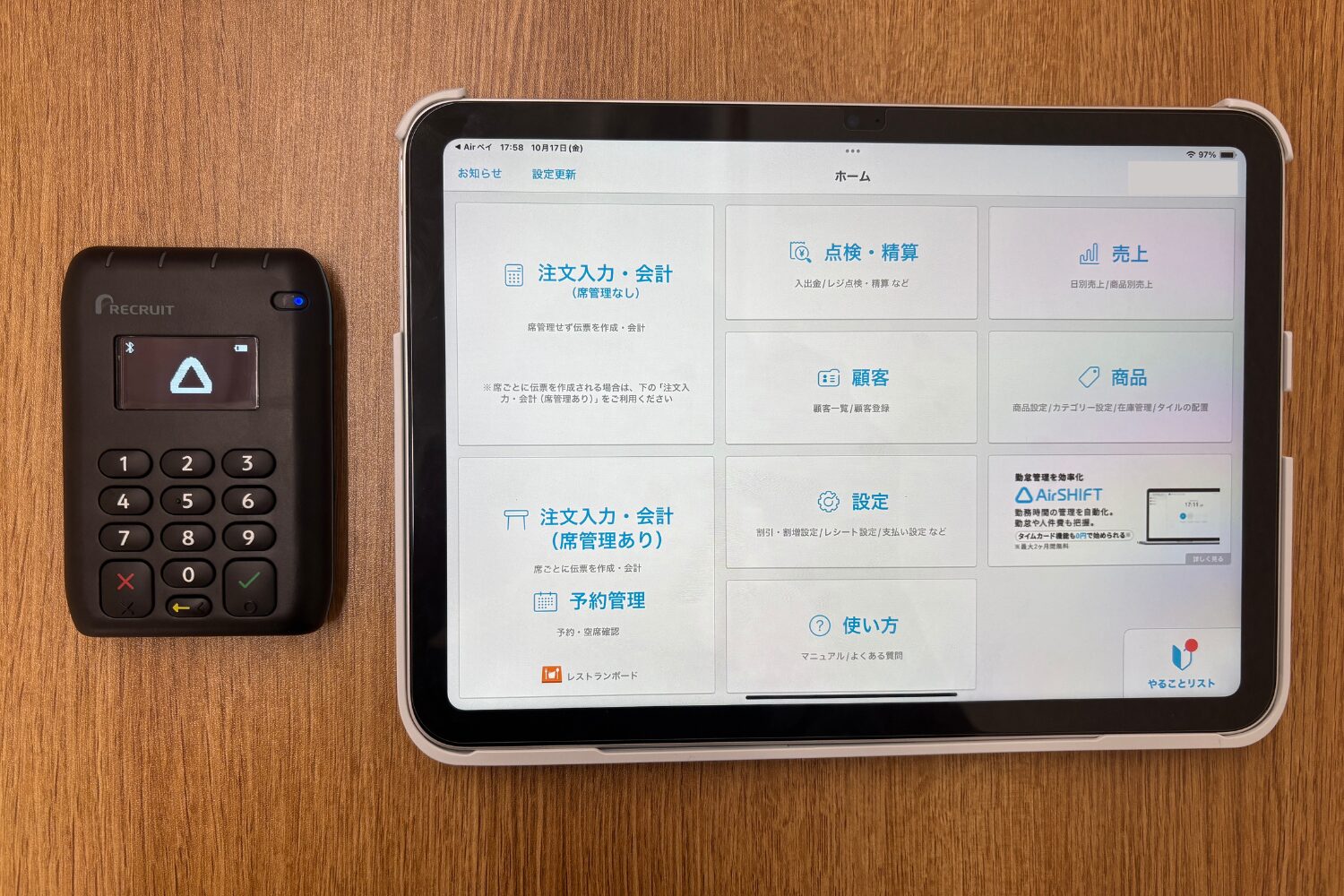

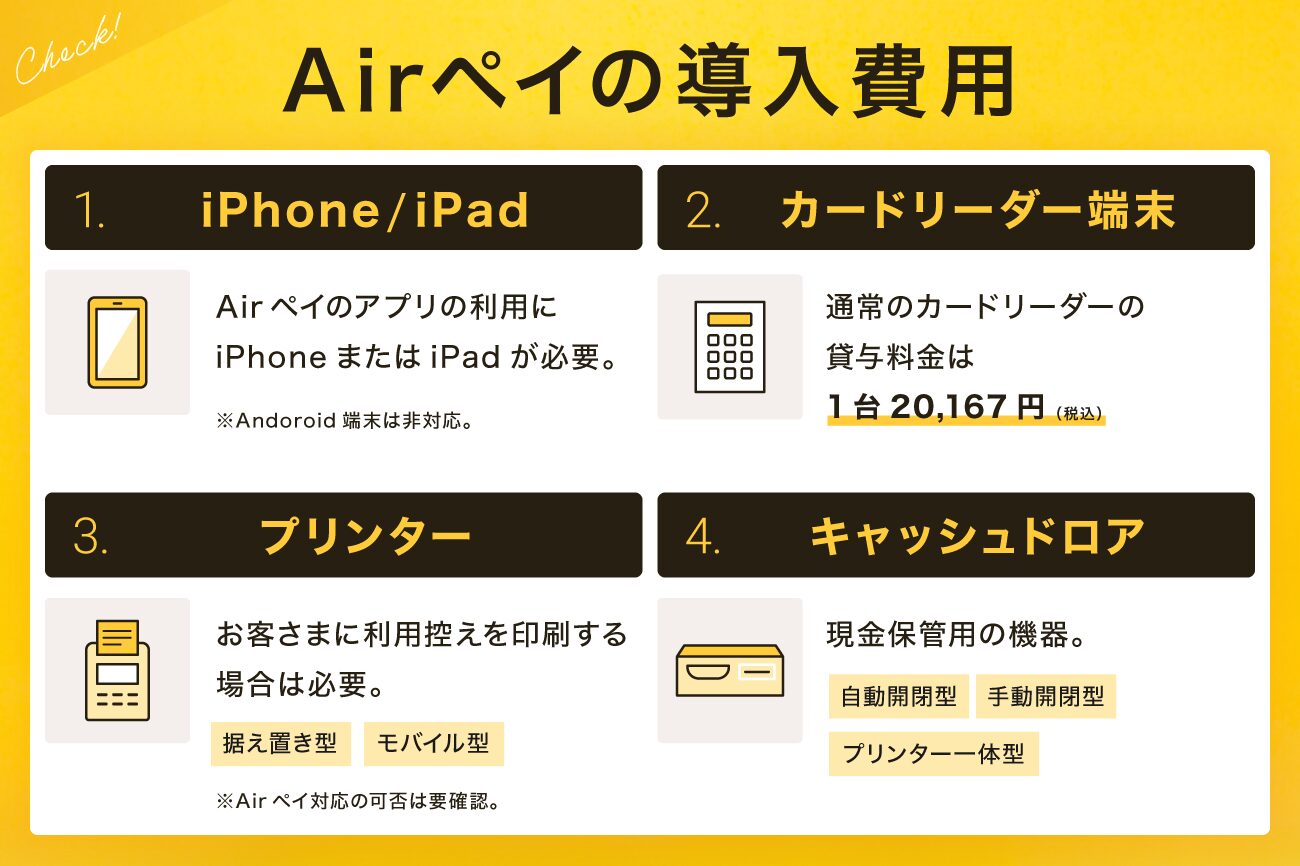

クレジットカード決済を導入したい飲食店向けのサービス⑦Airペイ(エアペイ)

画像引用元:Airペイ(エアペイ)

| サービス名 | Airペイ |

| 総合評価 | 4.54 |

| 口コミ評価 | 4.29 (406件) |

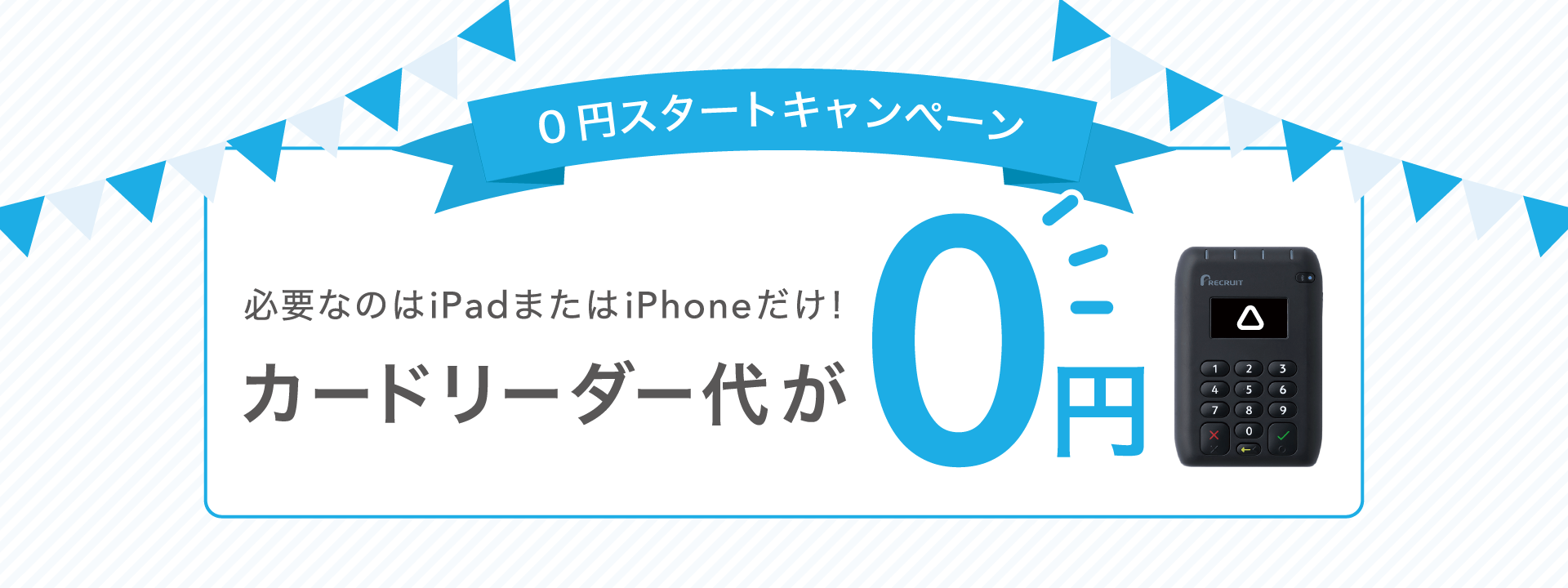

| 初期費用 | 無料 |

| 月額費用 | 無料 |

| 機器代金 | ・カードリーダー:20,167円 ※カードリーダーの無償貸与キャンペーン実施中 ※別途iPadまたはiPhoneが必要 (全て税込) |

| 決済手数料 | ・クレジットカード:2.48~3.24% (ディスカウントプログラムの適用で2.48%) ・電子マネー決済:3.24% ・QRコード決済:1.08~3.24% |

| 入金手数料 | 無料 |

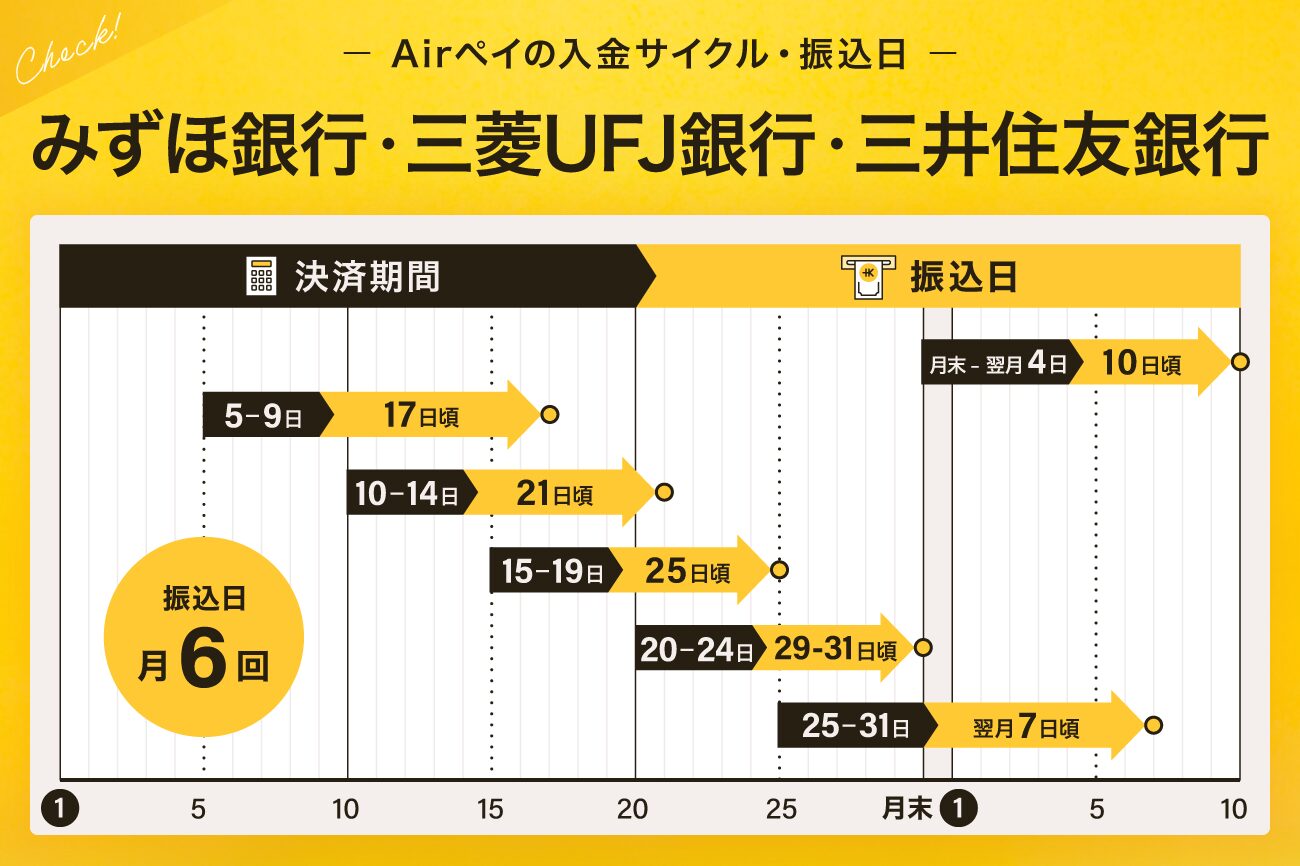

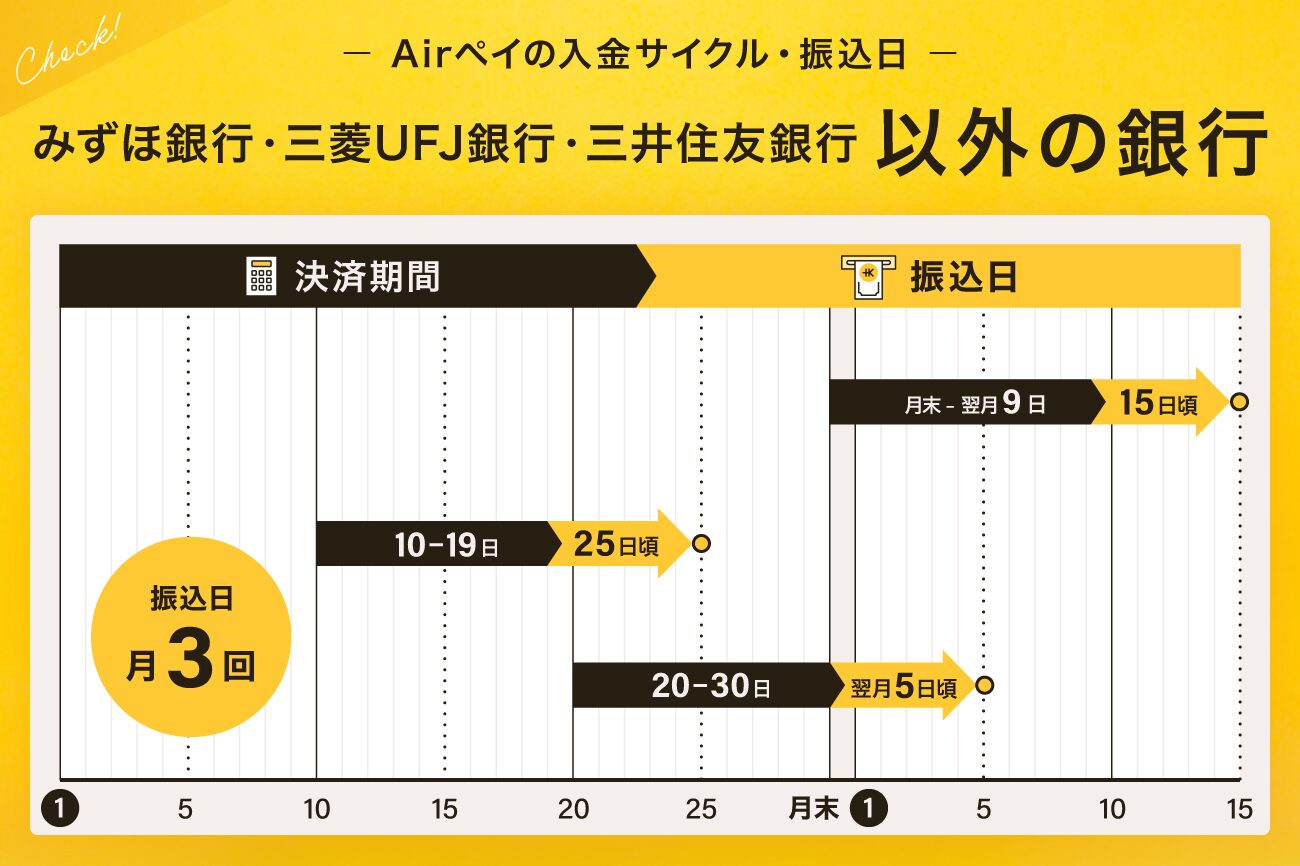

| 入金サイクル | ・みずほ銀行・三菱UFJ銀行・三井住友銀行:月6回 ・その他の金融機関:月3回 |

| 公式サイト | Airペイの公式サイトを確認する |

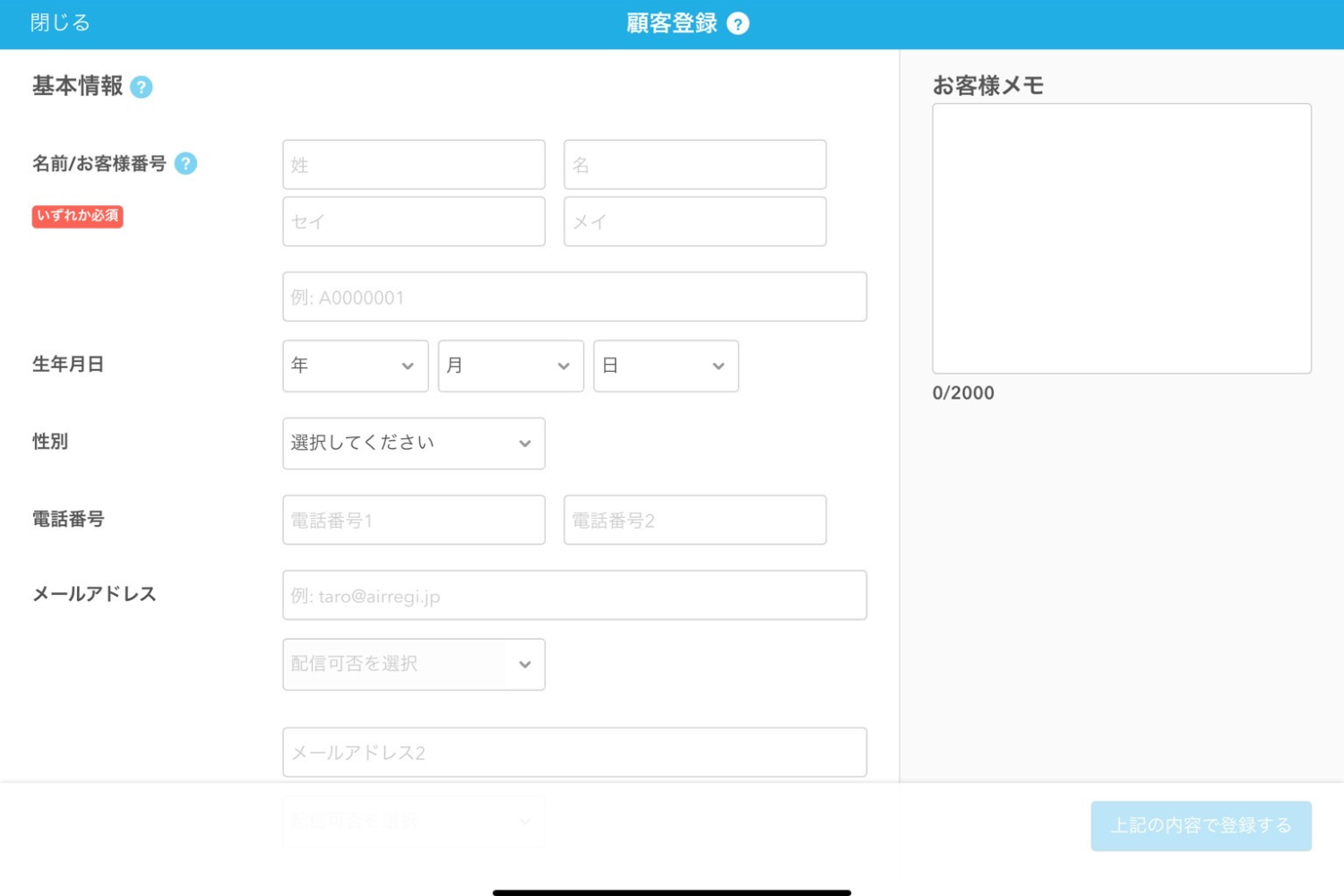

Airペイ(エアペイ)は、iPadまたはiPhoneとカードリーダーを使用する決済サービスです。

関連サービスのPOSレジ「Airレジ」と連携することで売上管理なども効率的に行うことができるようになります。

月額利用料や入金手数料が無料のため、毎月発生するコストは決済手数料のみです。

画像引用元:Airペイ(エアペイ)

iPadやiPhoneを既にお持ちであれば、初期費用も無料で導入ができます。

入金サイクルも最大月6回まで入金されるため、比較的早く現金化が可能です。

私の店では、d払いや楽天ペイ、PayPay等のQR決済サービスの利用が大半を占めていますが1年間のうちでお客様申告のお支払い方法で対象外だった事はまだ一度もありませんので満足しています。

売り上げデータ、利用状況の確認共に大変見やすいです。客単価もきちんと反映されるので自分で計算しなくてもいいので便利です。やろうと思えばかなり細かく分析する事ができます。

口コミ投稿者:椿さん / 36歳女性 / 神奈川県

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

導入サービス:Airペイ(エアペイ) / 2023年9月に導入開始 / 総合評価:4.0/5.0

かなり満足しています。理由はクレジットカード全般はもちろん、交通系やQRコード決済をほぼ網羅しており、中国系の決済も利用出来るからです。決済手数料については他とあまり変わらないのでやや満足しています。

エアレジやエアペイの場合、アプリで売り上げの履歴や日付事の売り上げ、月毎のレポートなどがすぐに確認できて良い機能だと思います。

口コミ投稿者:tmysk76さん / 36歳男性 / 沖縄県

業種:卸売・小売・飲食業 / 職種:フリーランス / 役職:自営業・個人事業主

導入サービス:Airペイ(エアペイ) / 2024年1月に導入開始 / 総合評価:4.0/5.0

-

Airペイ(エアペイ)の評判・口コミ(406件)【メリットや手数料も解説】

続きを見る

-

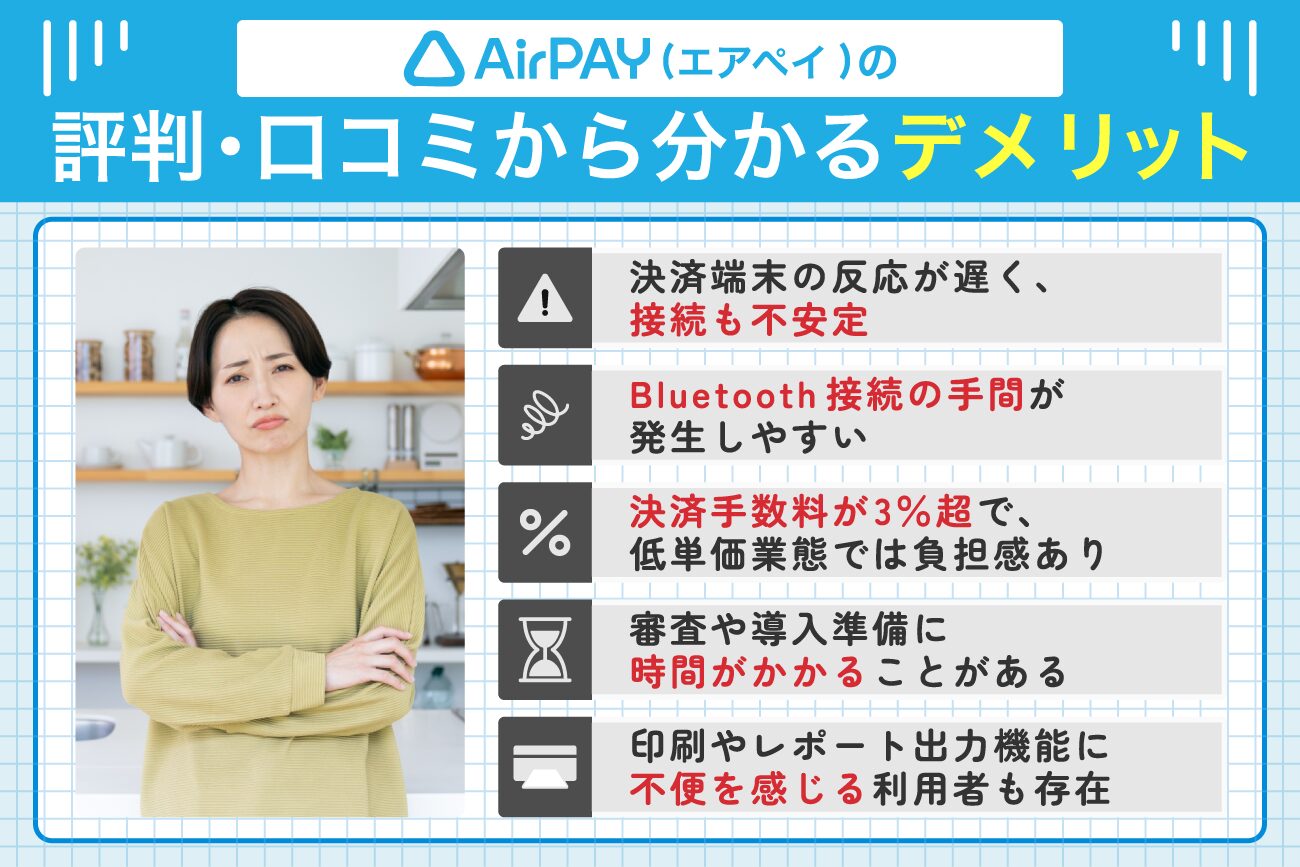

AirPAY(エアペイ)のデメリットまとめ【手数料が高い?壊れやすい?】

続きを見る

-

AirPAY(エアペイ)のキャンペーンまとめ【iPad無料キャンペーンは開催中?】

続きを見る

台数限定でカードリーダーが0円に(詳細

クレジットカード決済を導入したい飲食店向けのサービス⑧PayCAS Mobile

| サービス名 | PayCAS Mobile |

| 総合評価 | 4.17 |

| 口コミ評価 | 3.50 (11件) |

| 初期費用 | 0円 |

| 月額費用 | 4,000円(税別)~ ※1,980円(税別)になる特別プラン有 ※電子マネー決済を導入するには別途1,020円(税別)が必要 |

| 機器代金 | 78,800円(税別) ※無料になる特別プラン有 |

| 決済手数料 | ・クレジットカード:2.48~3.24% ※2.48%適用は中小事業者応援プログラムへの加入要 ・電子マネー:2.95~3.24% ・QRコード決済:2.80~3.24% |

| 入金手数料 | 0円 |

| 入金サイクル | 月2回(15日締め月末日払い、月末締め翌月15日払い) |

| 公式サイト | PayCAS Mobileの公式サイトを確認する |

PayCAS Mobileは、ソフトバンクのSIMを搭載した決済サービス搭載のモバイル型決済端末です。

ソフトバンクのSIMを搭載しているので、Wi-Fi環境がない店舗や屋外、移動式販売などでも重宝します。

レシートプリンターも内蔵されているため、レシートが欲しい顧客の要望にも応えられます。

スマートフォン感覚で使えるマルチ決済端末を導入したい人は、申し込みを検討してみてください。

決済方法の幅は広いと思います。聞いたことある決済は全て対応できるかと。随時審査がおこなわれオープンしていきます。

当店の場合、VISAとマスターは優遇されましたがその他は少し割高設定です。使い勝手としてはVISA、マスターしか対応できないというか、他端末と併用していくかの2択かなという印象です。

口コミ投稿者:神谷健志さん / 32歳男性 / 愛知県

業種:サービス業 / 職種:美容・理容 / 役職:経営者・役員

使用サービス:PayCAS Mobile / 2024年10月に導入開始 / 総合評価:3.5/5.0

-

PayCAS Mobile(ペイキャスモバイル)の口コミまとめ【手数料・月額費用や使い方も解説】

続きを見る

-

PayCAS Mobileの手数料・費用まとめ【月額費用はいくら?ロール紙は有料?】

続きを見る

クレジットカード決済を導入したい飲食店向けのサービス⑨stera tap

画像引用元:stera tap

| サービス名 | stera tap |

| 総合評価 | 4.44 |

| 口コミ評価 | 4.17 (46件) |

| 初期費用 | 0円 |

| 月額費用 | 0円 |

| 機器代金 | 0円 |

| 決済手数料 | VISA・MasterCard:1.98%(小規模事業者以外の場合:2.70%) JCB・American Express・Diners Club・Discover:2.48%(小規模事業者以外の場合:3.24%) |

| 入金手数料 | 三井住友銀行口座:0円 ※その他の銀行口座:220円(税込) |

| 入金サイクル | 最短2営業日後入金 |

| 公式サイト | stera tap(ステラタップ)の公式サイトを確認する |

stera tapは、iPhoneやAndroidなど使い慣れたスマートフォンにアプリをダウンロードするだけで、お店にタッチ決済を導入できるサービスです。

一部対象外となるデバイスもありますが、アプリをダウンロードするだけで始められるため、スピーディにクレジットカード決済を導入できます。

小規模事業者であれば決済手数料が1.98%から利用できるため、決済端末などを購入せずにまずはクレジットカード決済を導入したい人におすすめです。

画像引用元:stera tap

また、申し込みから最短15分で利用を開始できる(※iPhoneのタッチ決済の場合)ため、急なイベント等があっても迅速な導入が可能です。

導入が簡単なので初めてクレジット決済をする方には良いと思います。レシート発行用のモバイルプリンターも必要無いので経費節減をお考えの方にも一考の価値ありだと思います。

今のところはエラーやダウンはありません。アプリ自体は動きが軽いので良い端末を使えば処理速度も変わると思います。

口コミ投稿者:xtakao418さん / 59歳男性 / 新潟県

業種:サービス業 / 職種:警備・清掃・点検 / 役職:自営業・個人事業主

導入サービス:stera tap / 2025年5月に導入開始 / 総合評価:4.5/5.0

通信環境下にある場合は全く問題なく使用できております。問題は通信環境が脆弱な場合。私は常にポケットWi-Fiを所持しており、通信速度が遅いと感じた場合は切り替えて使用しております。

スマートフォンがあれば使用できるため、非常に使いやすいです。店内にも馴染みやすいと考えます。持ち運びが容易ですので、店内に馴染まなければ収納すれば問題ないと考えます。

口コミ投稿者:ひろぽんさん / 33歳男性 / 大阪府

業種:卸売・小売・飲食業 / 職種:飲食・フード / 役職:自営業・個人事業主

店舗数:1店舗 / 従業員数:1人 / 平均客単価:〜999円 / 1日のキャッシュレス決済件数:1〜4件 / 年間売上:〜100万円 / 年間キャッシュレス決済額:〜100万円

導入サービス:stera tap / 2025年4月に導入開始 / 総合評価:4.0/5.0

>> stera tap(ステラタップ)の公式サイトを確認する

-

stera tap(ステラタップ)の評判・料金・手数料まとめ【個人でも審査に通る?対応機種は?】

続きを見る

飲食店のクレジットカード決済の導入におすすめサービス9選の総費用シミュレーションを比較

ここまで紹介してきた飲食店がクレジットカード決済を導入する際におすすめのサービス9選について、総費用のシミュレーションを解説します。

年間の決済額が500万円から5,000万円の場合まで段階的に費用シミュレーションしているので、自店の決済金額に合わせて費用を試算できます。

各サービスでどれくらい費用に差があるのか、詳しく知りたい人は参考にしてみてください。

飲食店のクレジットカード決済の導入におすすめサービス9選の総費用シミュレーションを比較

| サービス名 | 端末機の画像 | 総合評価 | 年間決済額が500万円の場合 | 年間決済額が1,000万円の場合 | 年間決済額が2,000万円の場合 | 年間決済額が5,000万円の場合 | ||||||||||||

| 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | 1年目の総費用 | 2年目の総費用 | 3年目の総費用 | 3年間の総額 | |||

| Square |  | 4.86 | ¥148,704 | ¥148,704 | ¥148,704 | ¥446,111 | ¥297,407 | ¥297,407 | ¥297,407 | ¥892,222 | ¥594,814 | ¥594,814 | ¥594,814 | ¥1,784,443 | ¥1,625,000 | ¥1,625,000 | ¥1,625,000 | ¥4,875,000 |

| stera pack スモール ビジネス |  | 4.77 | ¥141,462 | ¥181,062 | ¥181,062 | ¥503,586 | ¥280,284 | ¥319,884 | ¥319,884 | ¥920,052 | ¥557,928 | ¥597,528 | ¥597,528 | ¥1,752,985 | 対象外 | 対象外 | 対象外 | 対象外 |

| stera pack スタンダード |  | 4.77 | ¥154,707 | ¥194,307 | ¥194,307 | ¥543,320 | ¥306,773 | ¥346,373 | ¥346,373 | ¥999,520 | ¥610,906 | ¥650,506 | ¥650,506 | ¥1,911,919 | ¥1,523,306 | ¥1,562,906 | ¥1,562,906 | ¥4,649,118 |

| 楽天ペイ スタンダード |  | 4.61 | ¥169,016 | ¥169,016 | ¥169,016 | ¥507,047 | ¥307,672 | ¥307,672 | ¥307,672 | ¥923,015 | ¥584,983 | ¥584,983 | ¥584,983 | ¥1,754,949 | 対象外 | 対象外 | 対象外 | 対象外 |

| 楽天ペイ ライトプラン |  | 4.61 | ¥151,980 | ¥151,980 | ¥151,980 | ¥455,939 | ¥299,999 | ¥299,999 | ¥299,999 | ¥899,998 | ¥596,039 | ¥596,039 | ¥596,039 | ¥1,788,116 | 対象外 | 対象外 | 対象外 | 対象外 |

| 楽天ペイ 標準プラン |  | 4.61 | ¥165,960 | ¥165,960 | ¥165,960 | ¥497,880 | ¥327,960 | ¥327,960 | ¥327,960 | ¥983,880 | ¥651,960 | ¥651,960 | ¥651,960 | ¥1,955,880 | ¥1,623,960 | ¥1,623,960 | ¥1,623,960 | ¥4,871,880 |

| Airペイ |  | 4.54 | ¥138,854 | ¥138,854 | ¥138,854 | ¥416,563 | ¥277,709 | ¥277,709 | ¥277,709 | ¥833,126 | ¥555,417 | ¥555,417 | ¥555,417 | ¥1,666,251 | ¥1,528,346 | ¥1,528,346 | ¥1,528,346 | ¥4,585,038 |

| PAYGATE 中小事業者 プラン |  | 4.47 | ¥157,247 | ¥157,247 | ¥157,247 | ¥471,742 | ¥274,895 | ¥274,895 | ¥274,895 | ¥824,684 | ¥510,189 | ¥510,189 | ¥510,189 | ¥1,530,568 | 対象外 | 対象外 | 対象外 | 対象外 |

| PAYGATE 基本プラン |  | 4.47 | ¥174,171 | ¥174,171 | ¥174,171 | ¥522,513 | ¥308,742 | ¥308,742 | ¥308,742 | ¥926,225 | ¥577,883 | ¥577,883 | ¥577,883 | ¥1,733,650 | ¥1,385,309 | ¥1,385,309 | ¥1,385,309 | ¥4,155,926 |

| stera tap |  | 4.44 | ¥101,640 | ¥101,640 | ¥101,640 | ¥304,920 | ¥200,640 | ¥200,640 | ¥200,640 | ¥601,920 | ¥398,640 | ¥398,640 | ¥398,640 | ¥1,195,920 | ¥1,352,640 | ¥1,352,640 | ¥1,352,640 | ¥4,057,920 |

| STORES決済 フリー | 4.43 | ¥152,094 | ¥132,114 | ¥132,114 | ¥416,322 | ¥281,808 | ¥261,828 | ¥261,828 | ¥805,463 | ¥541,236 | ¥521,256 | ¥521,256 | ¥1,583,747 | 対象外 | 対象外 | 対象外 | 対象外 | |

| STORES決済 スタンダード | 4.43 | ¥162,516 | ¥162,516 | ¥162,516 | ¥487,549 | ¥283,033 | ¥283,033 | ¥283,033 | ¥849,098 | ¥524,065 | ¥524,065 | ¥524,065 | ¥1,572,196 | 対象外 | 対象外 | 対象外 | 対象外 | |

| STORES決済 通常プラン | 4.43 | ¥166,074 | ¥146,094 | ¥146,094 | ¥458,263 | ¥309,768 | ¥289,788 | ¥289,788 | ¥889,345 | ¥597,157 | ¥577,177 | ¥577,177 | ¥1,751,511 | ¥1,459,322 | ¥1,439,342 | ¥1,439,342 | ¥4,338,007 | |

| JMS |  | 4.40 | ¥148,020 | ¥148,020 | ¥148,020 | ¥444,059 | ¥296,039 | ¥296,039 | ¥296,039 | ¥888,118 | ¥592,079 | ¥592,079 | ¥592,079 | ¥1,776,236 | ¥1,620,000 | ¥1,620,000 | ¥1,620,000 | ¥4,860,000 |

| PayCAS Mobile 通常プラン |  | 4.17 | ¥189,906 | ¥189,906 | ¥189,906 | ¥569,718 | ¥343,812 | ¥343,812 | ¥343,812 | ¥1,031,437 | ¥651,624 | ¥651,624 | ¥651,624 | ¥1,954,873 | ¥1,575,061 | ¥1,575,061 | ¥1,575,061 | ¥4,725,184 |

| PayCAS Mobile ライトプラン |  | 4.17 | ¥174,656 | ¥174,656 | ¥174,656 | ¥523,967 | ¥313,312 | ¥313,312 | ¥313,312 | ¥939,935 | ¥590,623 | ¥590,623 | ¥590,623 | ¥1,771,869 | 対象外 | 対象外 | 対象外 | 対象外 |

※クレジットカード決済・電子マネー決済・QRコード決済の利用比率はStoreProが2025年8月13日(水)〜8月15日(金)に1,000人のモニターを対象に実施した調査データを元に算出しています。

※入金手数料の総額は毎月1回振り込みが行われる場合の費用を算出。

※比較表は総合評価が高い順に並べています。最上行の矢印をクリックすることで降順・昇順を切り替えることができます。

※総費用はあくまで推定値です。契約プランや決済方法の比率、決済ブランドによって総費用が異なる場合がございます。詳しい情報は各サービスの公式サイトをご覧ください。

最も費用の安いサービスと、高いサービスとでは3年間で最大で約800万円も差が生じるため、事前に発生するコストを調べてから、決済サービスを導入するようにしましょう。

キャッシュレス決済サービス総費用シミュレーター

🏪 基本情報

💸 入金手数料

飲食店がクレジットカード決済を導入する際の比較ポイント

本章では、飲食店がクレジットカード決済を導入する際の比較ポイントを4つ解説します。

数ある決済サービスの中から、自店に合ったものをどのように選べばよいか迷ってしまう人は参考にしてみてください。

飲食店がクレジットカード決済を導入する際の比較ポイント

- 飲食店向けの機能が充実しているか

- 導入コストや手数料が少ないか

- キャッシュレス決済の種類が豊富か

- 入金サイクルは早いか

それぞれ順番に見ていきましょう。

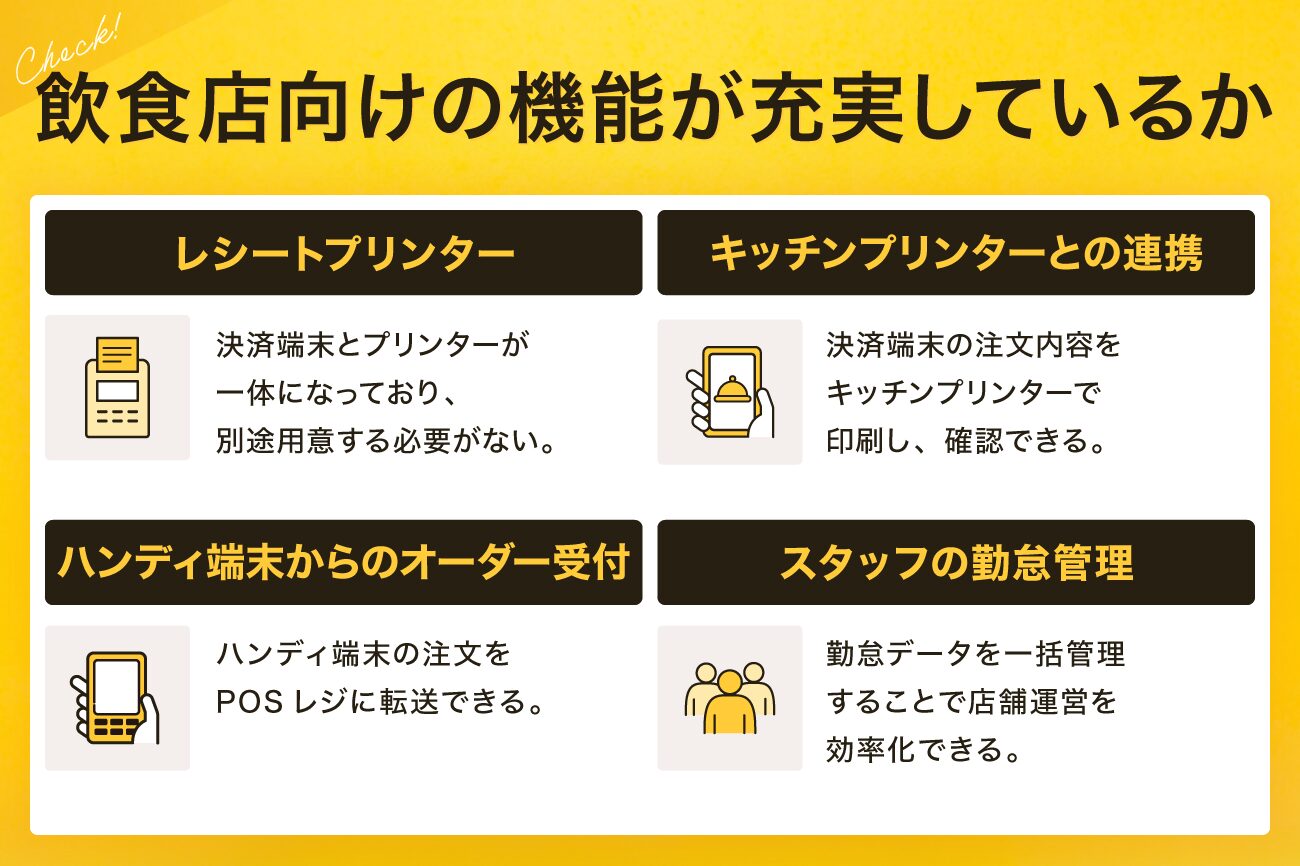

1. 飲食店向けの機能が充実しているか

ポイントの1つ目は、飲食店向けの機能が充実していることです。

クレジットカード決済の受付だけでなく、飲食店の店舗運営をさらに効率化できる機能が多いかどうかも確認するようにしましょう。

特に、持ち運び可能なモバイル決済端末を導入すれば、お客様のテーブルでお会計を済ませる「テーブル決済」が可能になります。お客様の利便性が向上するだけでなく、レジの混雑緩和にもつながり、特にコース料理を提供するようなレストランでは顧客満足度向上に大きく貢献します。

このような飲食店にあると便利な機能が豊富な決済サービスを利用すると、店舗運営がさらに効率的になります。

2. 導入コストや手数料が少ないか

ポイントの2つ目は、導入コストや手数料が安いことです。

導入コストや手数料が高いと、その分お店の利益が減ってしまいます。

他サービスと比較して、コストを抑えられる決済サービスを導入するようにしましょう。

必要な機能が搭載されていなかったり、オプション機能が多く追加費用を合計したら他サービスより高くなってしまったりする可能性があります。

本記事で紹介するおすすめ決済サービスはいずれも相場の範囲内に収まるものばかりなので、決済サービス選びの参考にしてみてください。

3. キャッシュレス決済の種類が豊富か

ポイントの3つ目は、対応しているキャッシュレス決済の種類が豊富であることです。

決済サービスを導入するのは、複数の決済ブランドとの加盟店契約を1つにまとめることが目的です。

そのため、対応しているキャッシュレス決済の種類が少ない決済サービスを選んでしまうと、対応していない決済ブランドについて個別に契約を結ぶか、決済を受け付けられない状態で店舗運営を続けることになります。

特にクレジットカードの利用者数が多いVISAやMasterCard、JCBと、QRコード決済で有名なPayPayなどに対応しているサービスがおすすめです。

また、海外旅行者が訪れることの多い店舗では、インバウンド決済に対応していることも確認しておくとよいです。

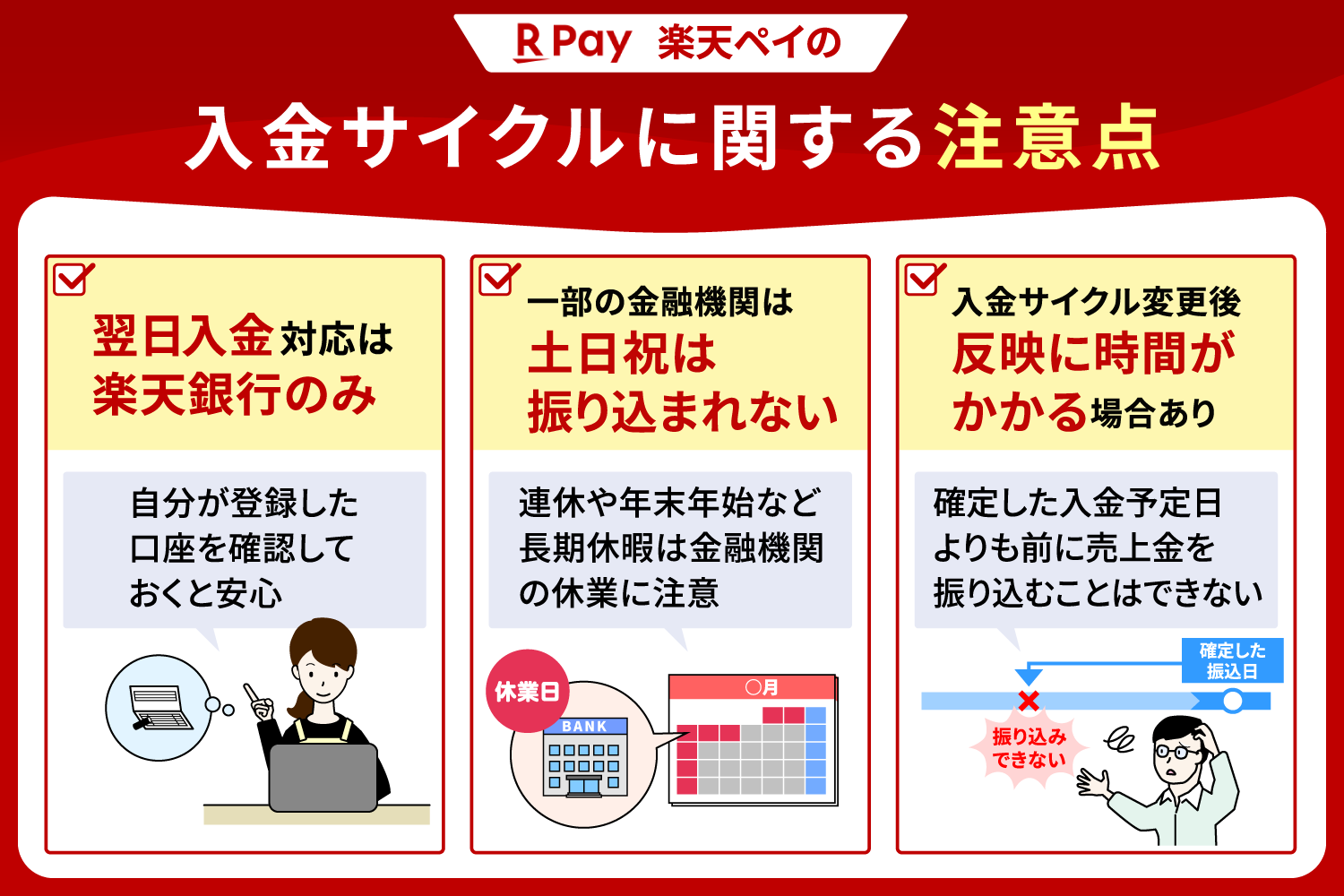

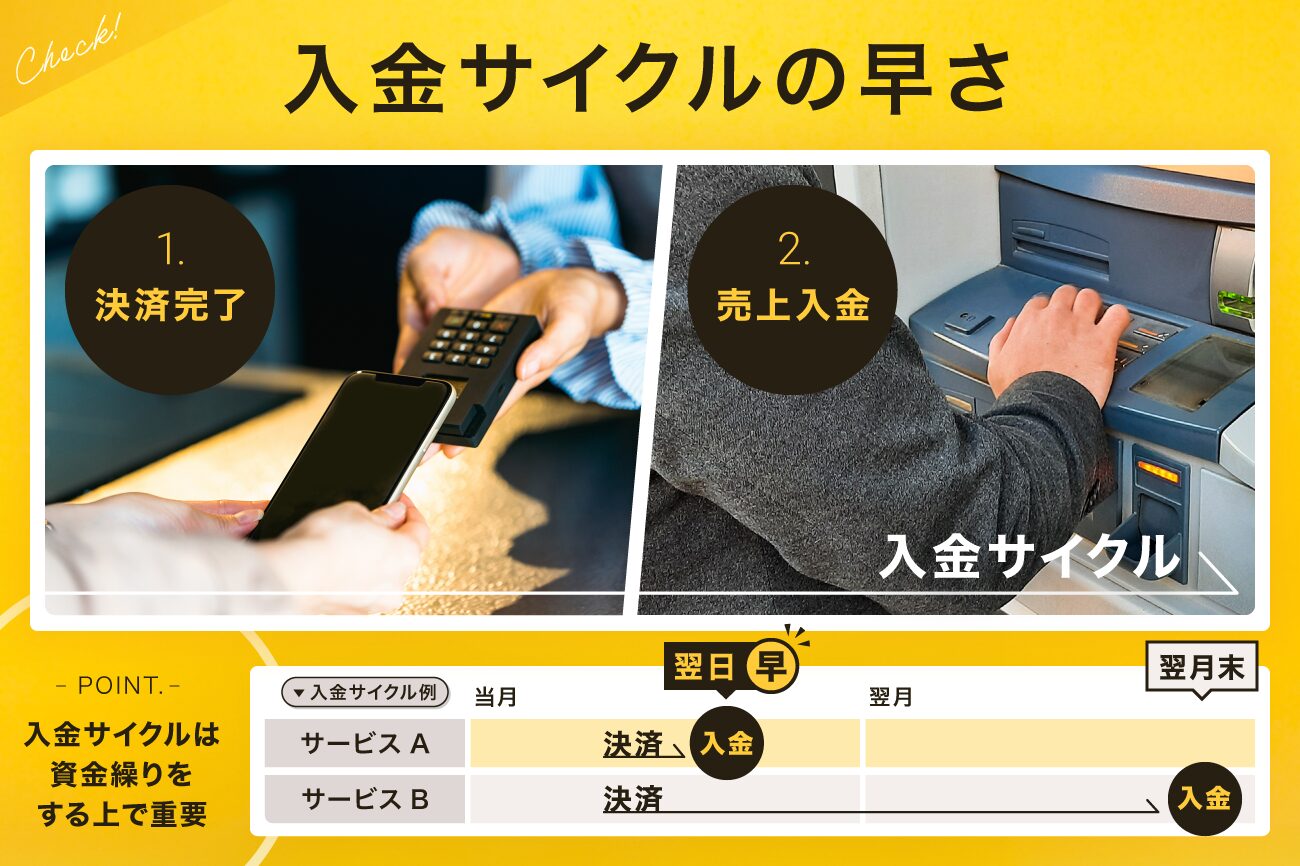

4. 入金サイクルは早いか

ポイントの4つ目は、入金サイクルが早いことです。

クレジットカード決済が行われた売上金は、すぐに店舗には入りません。

各決済サービスが定める入金サイクルに従って入金されます。

例えば、売上が翌日に入金されれば、急な仕入れや支払いに対応しやすくなり、資金繰りの安定につながります。

特に運転資金に余裕がない開店当初は、この点を最優先に考えるべきでしょう。

飲食店がクレジットカード決済を導入する店側のメリット・デメリット

まずは飲食店がクレジットカード決済を導入するメリットとデメリットをそれぞれ解説します。

両者を踏まえた上で、クレジットカード決済の導入を検討してみてください。

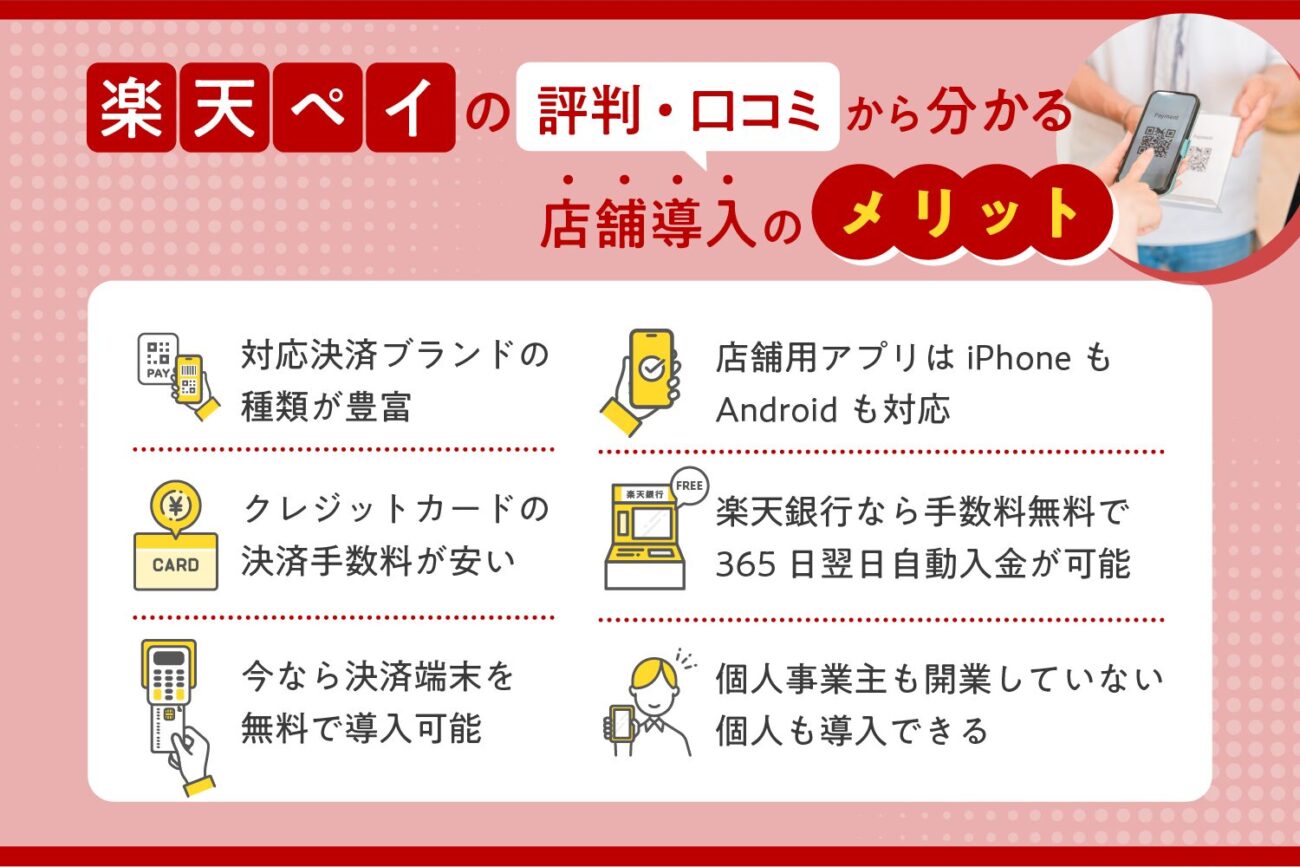

飲食店がクレジットカード決済を導入する店側のメリット

飲食店がクレジットカード決済を導入する際、店舗側のメリットは次の通りです。

飲食店がクレジットカード決済を導入する店側のメリット

- 顧客の利便性が上がる

- 現金の管理にかかる負担が軽減される

- 売上管理やレジ締め業務が簡易になる

クレジットカード決済を導入することで、会計業務がスムーズに進むことや、顧客が現金を持ち歩かなくてもよくなることから利便性が向上します。

特に、中国で広く利用されている『UnionPay(銀聯)』や、欧米からの観光客が利用する『American Express』『Discover』に対応しているかは、インバウンド需要を取り込む上で重要なポイントです。

また、管理する現金の金額が減るため、金庫やキャッシュドロアなどで厳重に管理する負担軽減にもつながるでしょう。

そして、キャッシュレス決済によって釣り銭の金額誤りなどを防ぎやすく、レジ締め業務にかかる時間も短縮できるようになります。

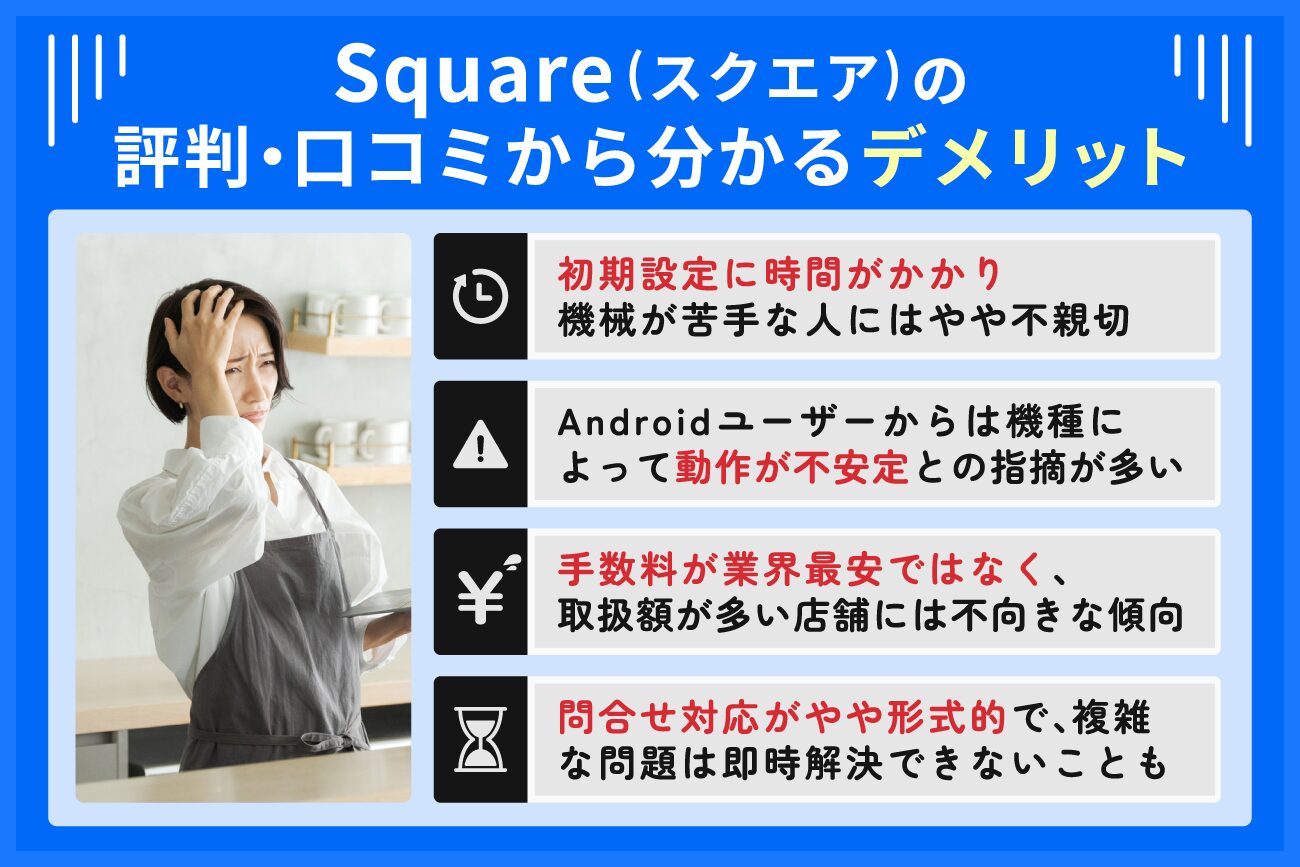

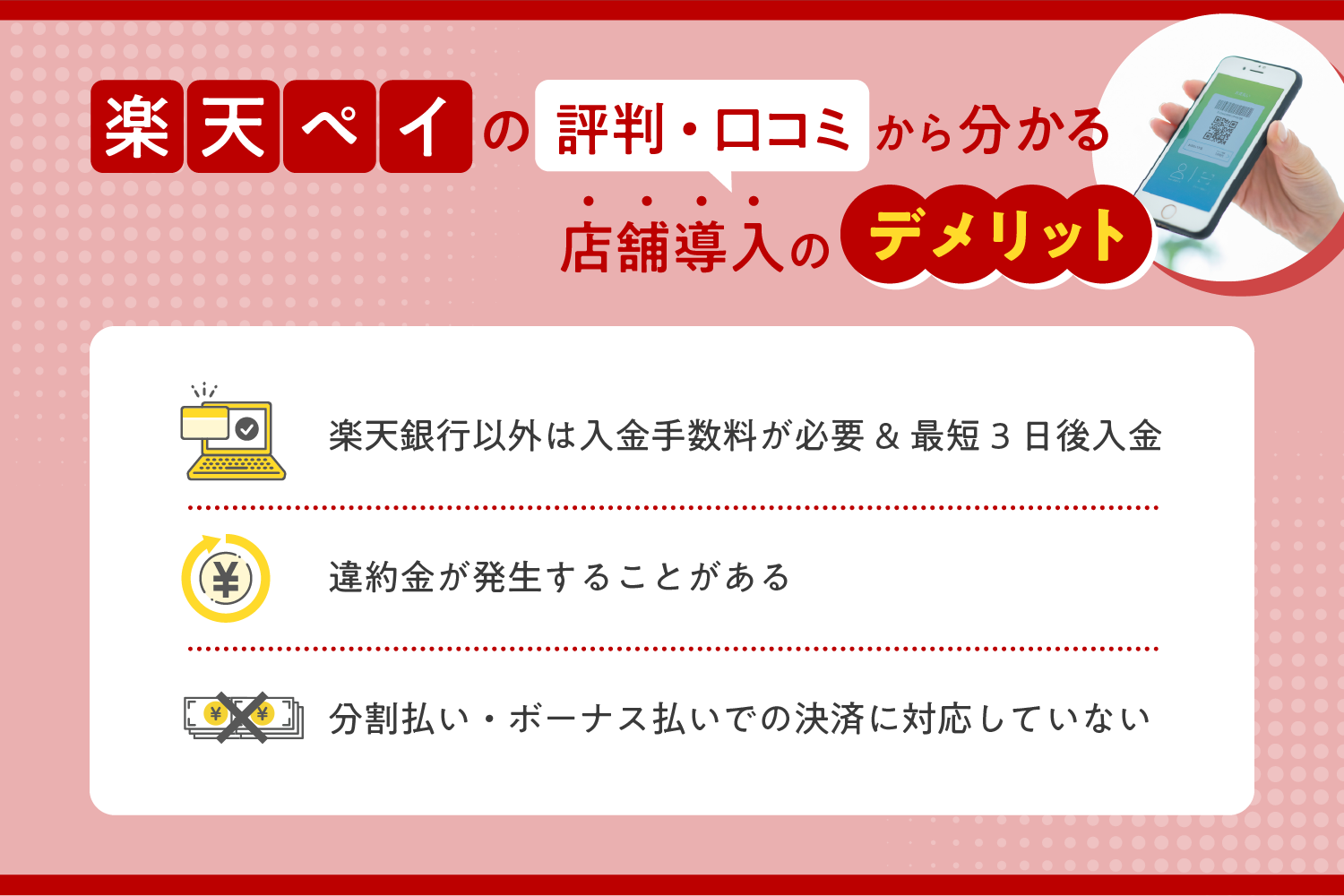

飲食店がクレジットカード決済を導入する店側のデメリット

反対に、飲食店がクレジットカード決済を導入する際、お店側のデメリットは次の通りです。

飲食店がクレジットカード決済を導入する店側のデメリット

- 導入費用・決済手数料などのコストが発生する

- 売上金が入金されるまでに時間を要する

- 会計業務のオペレーションが変更になる

クレジットカード決済は便利ですが、無料で利用できるわけではありません。

決済端末代などの導入費用や、決済手数料などのコストが発生します。

また、クレジットカード決済を利用すると、決済代行会社から売上金の入金を待つ必要があり、現金化に時間がかかってしまうため、資金に余裕のない小規模事業者にとってデメリットになるでしょう。

この点は入金サイクルが短い決済サービスを利用すれば、現金化を早められます。

そして、クレジットカード決済を導入することで、会計業務の流れが変わるため、スタッフへの研修やマニュアルの作成などが必要です。

本記事で紹介する決済サービスは、簡単に操作できるものばかりのため、大きな業務変更が生じにくいです。スタッフ研修などを行うのが難しい場合は、後段で紹介するおすすめサービスを参考にしてみてください。

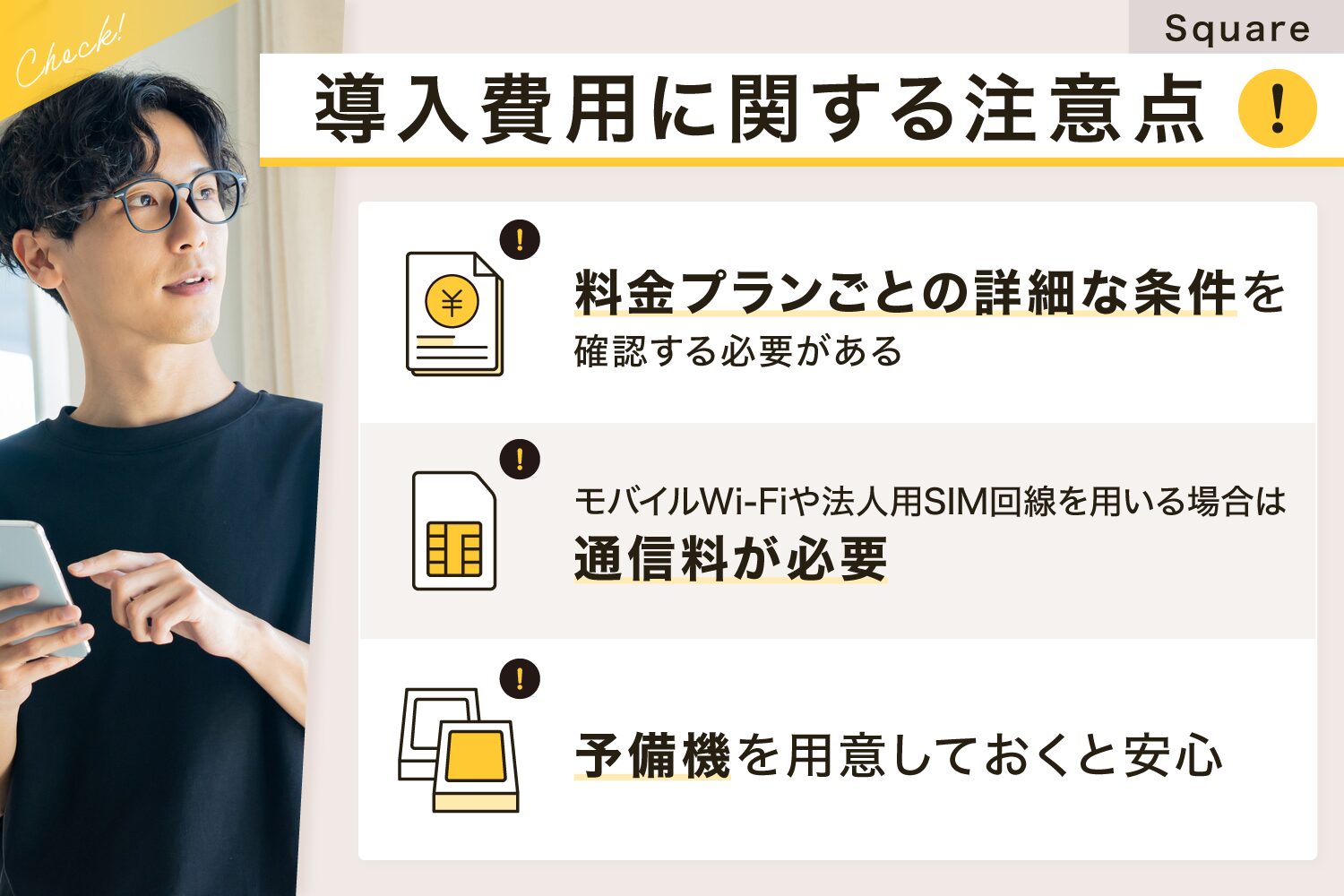

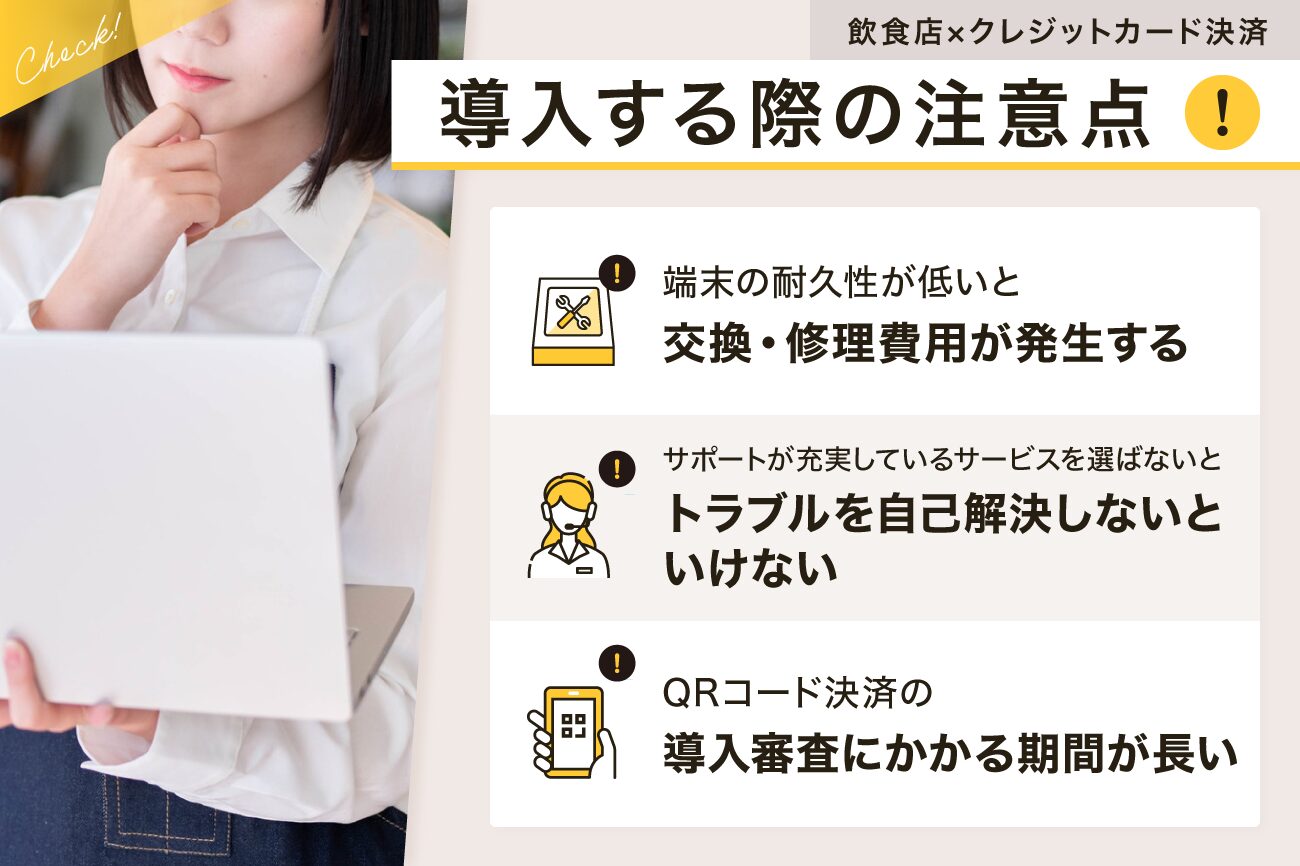

飲食店がクレジットカード決済を導入する際の注意点

飲食店がクレジットカード決済を導入する際の注意点は次の通りです。

飲食店がクレジットカード決済を導入する際の注意点

- 端末の耐久性が低いと交換・修理費用が発生する

- サポートが充実しているサービスを選ばないとトラブルを自己解決しないといけない

- QRコード決済の導入審査にかかる期間が長い

- 安定した通信環境の準備が重要

決済端末も併せて導入する際、端末の耐久性が高いか事前に口コミなどを調べておきましょう。耐久性の低い決済端末を導入してしまうと、故障やメンテナンス費用を負担しないといけなくなる可能性があります。

また、サポート体制が充実している決済サービスを選ばないと、エラーや端末の不具合といったトラブルが発生した際に問い合わせができず、自分で調べて解決しないといけなくなる場合があります。電話やチャット、メールなどの手段で相談ができる決済サービスを選ぶようにしましょう。

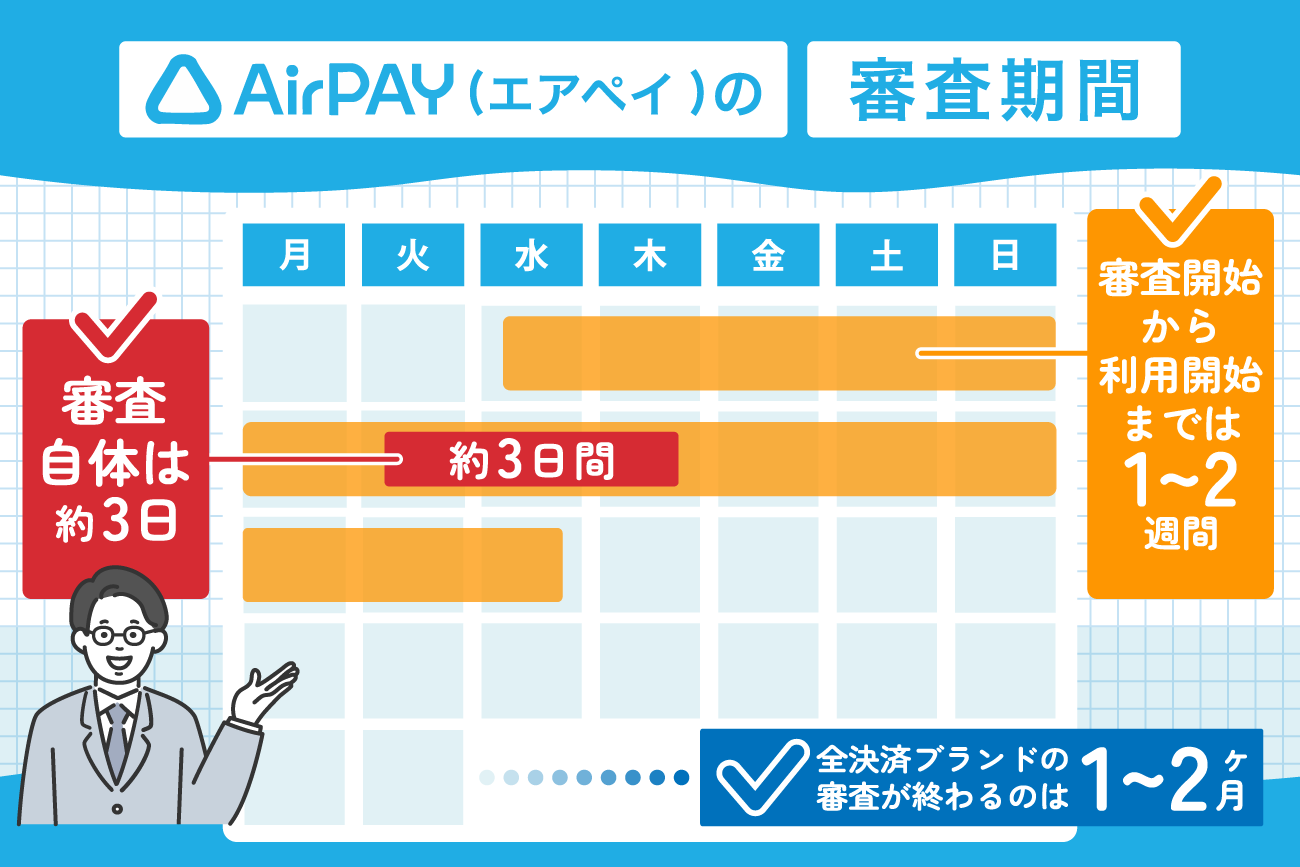

決済ブランドや決済サービスによって異なりますが、概ね1ヶ月近くかかるとされています。お店のオープンに合わせて決済サービスを導入したいと考えている場合は、早めに審査申し込みを行うようにしましょう。

決済端末の多くはWi-Fiなどのインターネット回線を利用します。特にランチタイムなどのピーク時に通信が不安定になると、決済処理が遅延し、お客様をお待たせする原因となります。

安定した店舗用Wi-Fiの準備や、万が一の通信障害に備えてモバイル回線に対応した端末を選ぶなどの対策も検討しましょう。

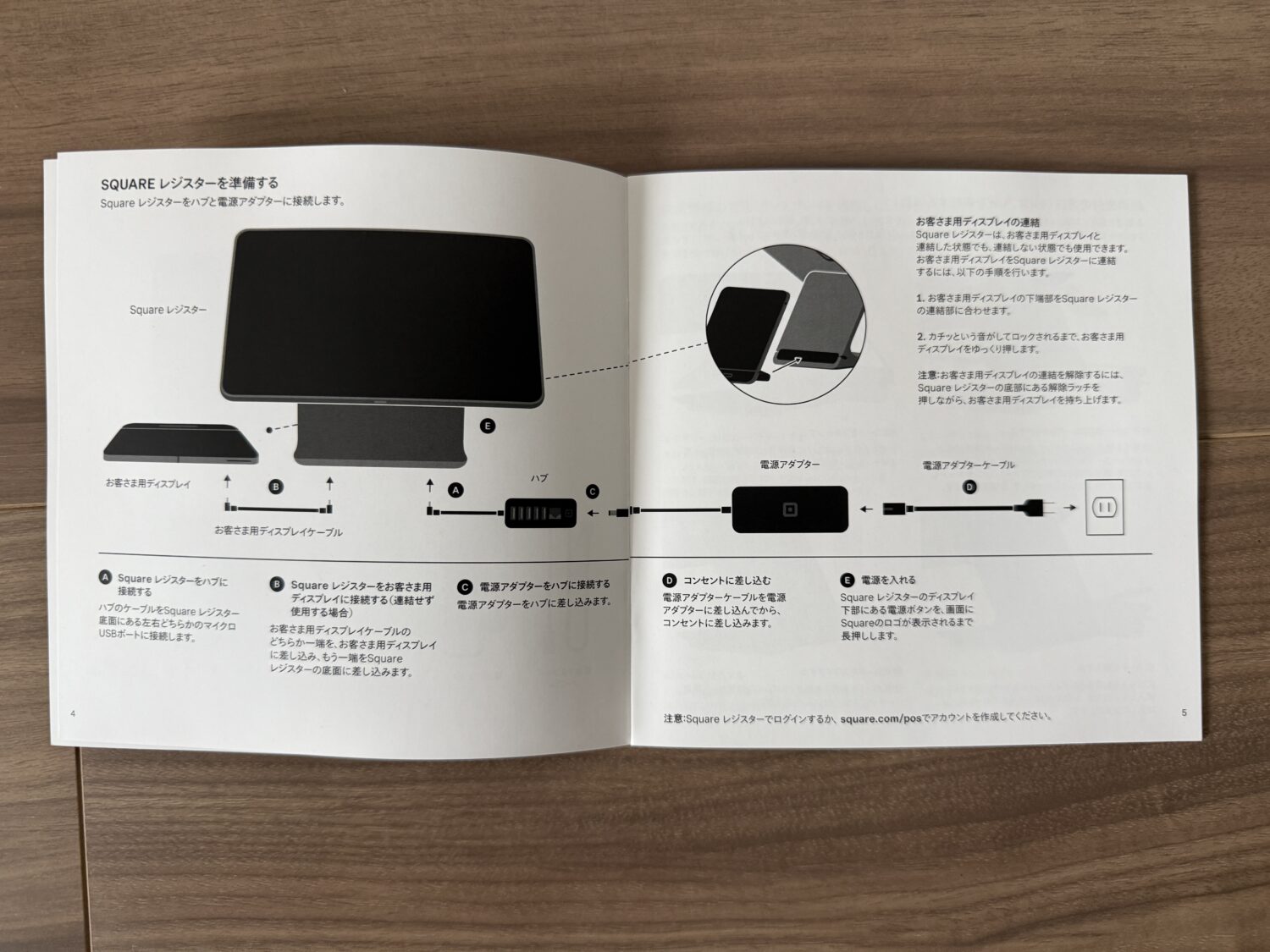

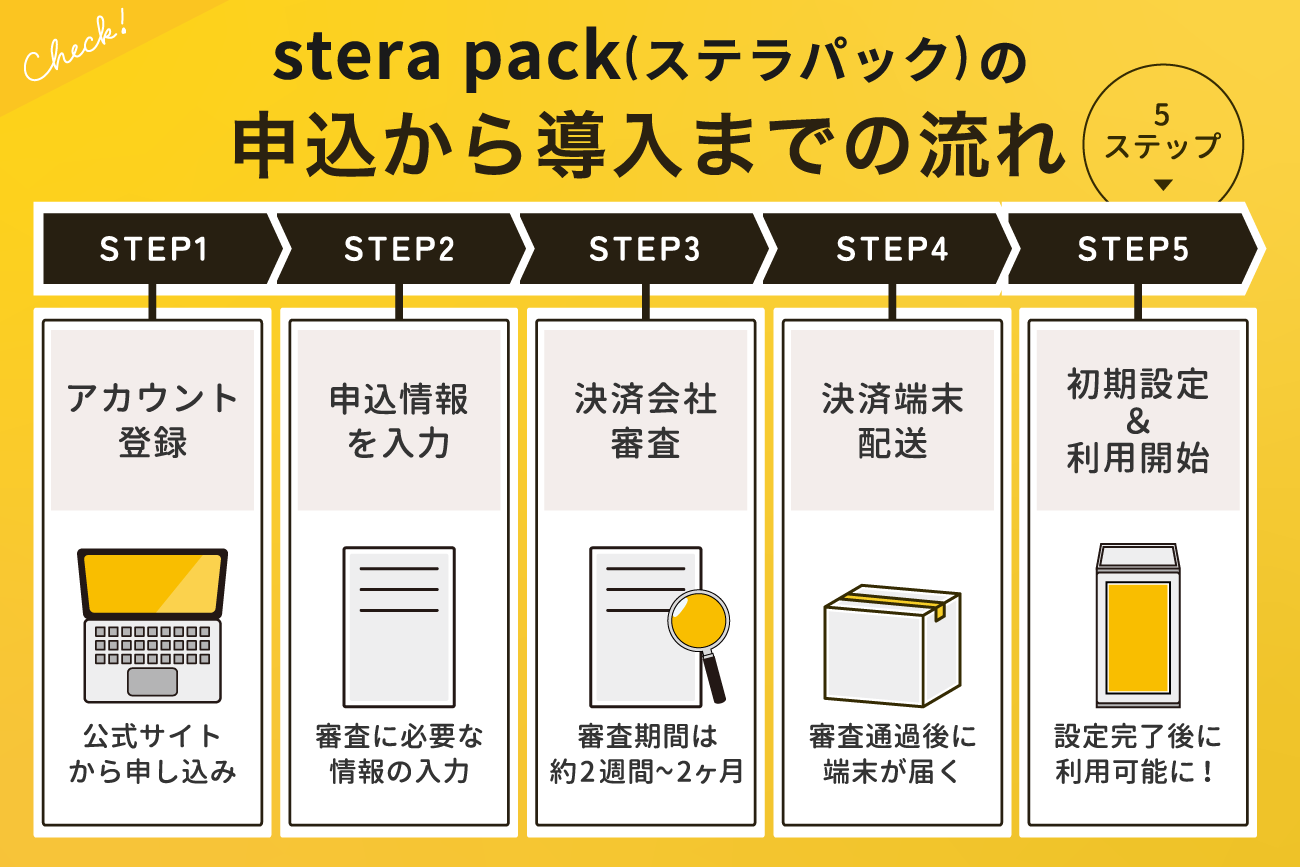

飲食店がクレジットカード決済を導入するまでの手順

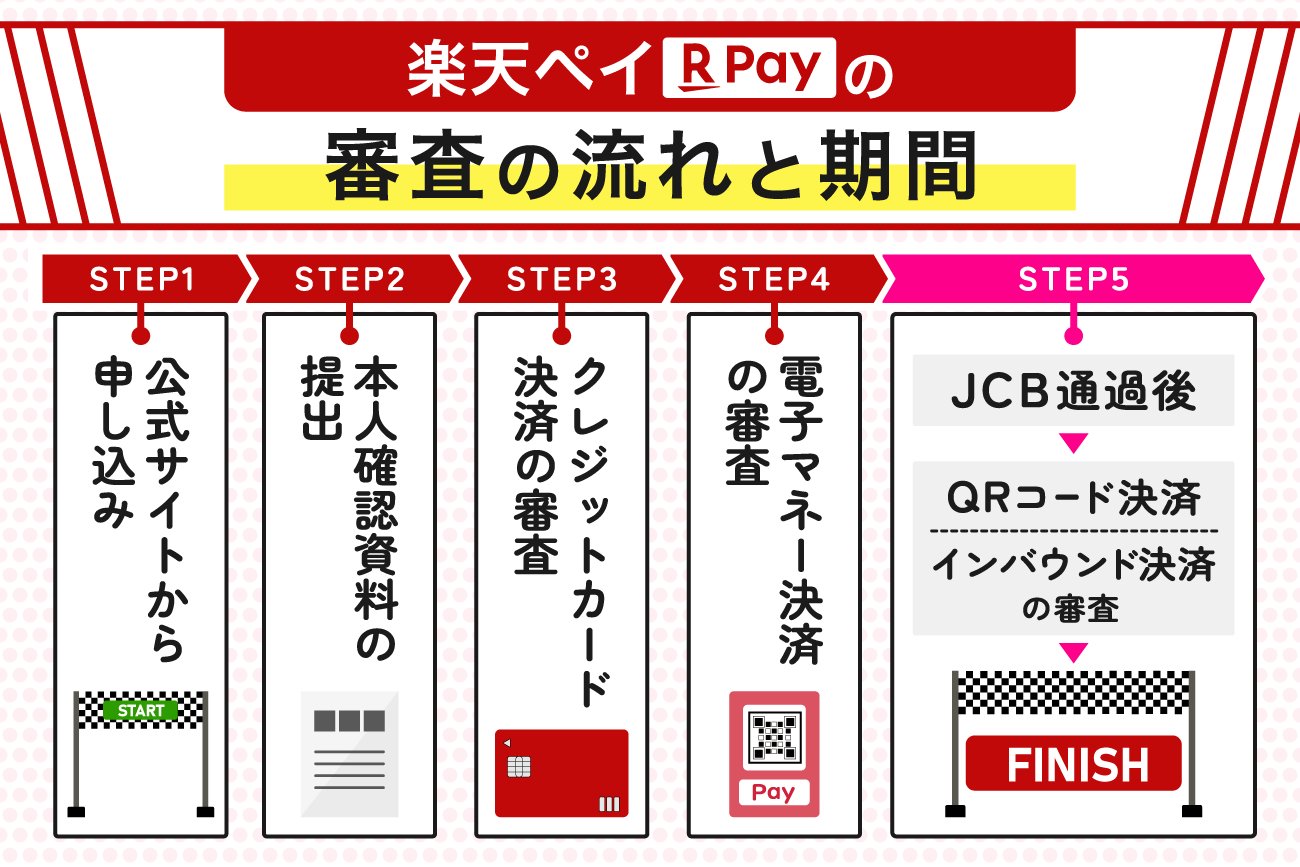

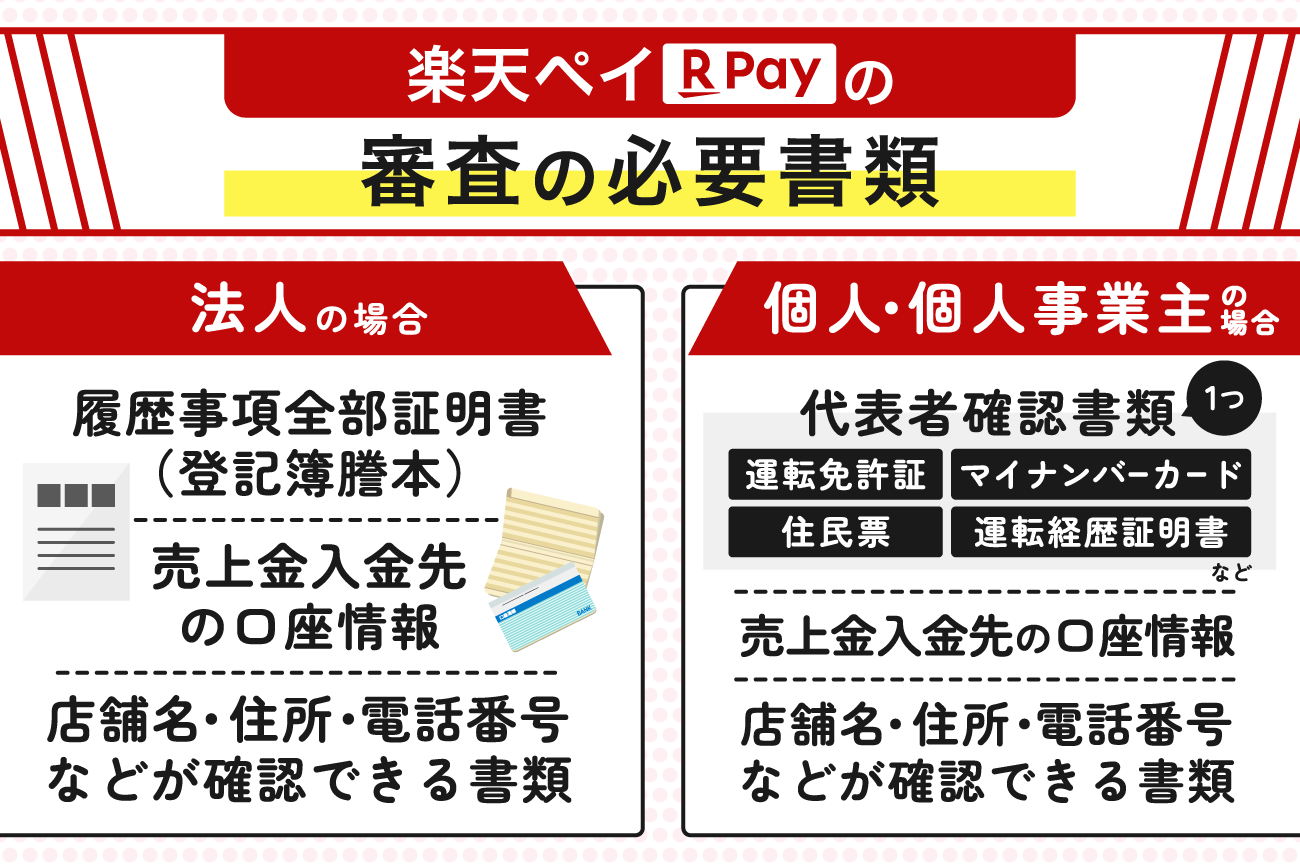

飲食店がクレジットカード決済を導入するまでの手順・やり方は次の通りです。

まずは前段で解説したように、各カードブランドと個別に加盟店契約をするか、決済代行サービスを利用して一括して契約するのかを決めます。

次に、審査申し込みを行います。

審査申し込みを行ったら、完了するまで待ち、審査に通過したら順次サービスの利用が可能になります。

決済端末を併せて購入している場合、審査完了後に発送されるので、到着を待ちましょう。

端末が届いたら初期設定を行い、店舗に設置したら決済の受付が可能です。

-

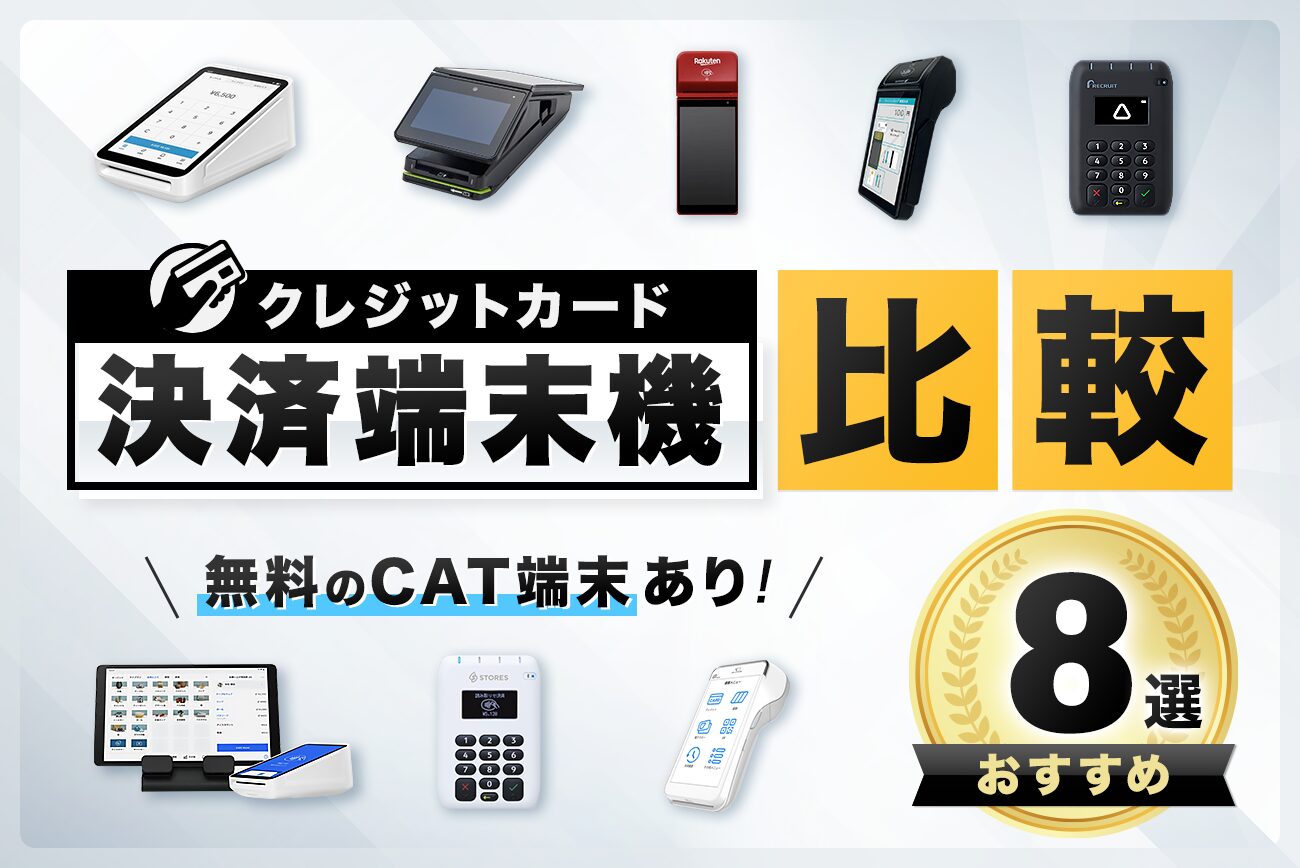

クレジットカード決済端末機おすすめ8選を比較!【無料のCAT端末あり】

続きを見る

飲食店向けのクレジットカード決済の使い方・やり方

クレジットカード決済の操作は、近年の端末の進化により非常にシンプルになっています。

飲食店においても、基本操作は平均3分以内で完了し、慣れたスタッフであれば1分以内に処理できることも珍しくありません。

飲食店向けのクレジットカード決済の使い方・やり方(例:stera pack)

- 業務タブから「クレジット」を選択

- 金額欄に合計金額を入力

- 支払方法を「一括払い」または「一括以外」から選択

- 顧客のカードリーダーの奥まで差し込み、右から左にスライドする

- 顧客に暗証番号を入力してもらう

- 「OK」をタッチしてもらう

とくにSquareやstera pack

などの端末は、UIが視覚的にわかりやすく、現場に不慣れなスタッフでも数回の操作で覚えられる設計です。操作手順が画面に表示されるため、迷いが少なく、教育コストを抑えられる点も実務に直結します。

また、ピーク時のオペレーションでもスムーズに処理できるよう、カード読取〜承認までの平均時間は10秒ほどに短縮されています。これはファストフードなど回転率を重視する店舗にとって大きな利点といえるでしょう。

レジと連携している場合、ミスなく金額連携できるため、手入力の手間も不要です。POSとの連動により売上データも自動で集計されるので、店舗全体の業務効率にも好影響をもたらします。

業務の簡素化と顧客満足の両立を目指す店舗には、導入を前向きに検討する価値があるでしょう。

飲食店のクレジットカード決済の導入におすすめサービスに関するよくある質問

最後に飲食店がクレジットカード決済を導入する際におすすめのサービスについて、よくある質問とその回答を5つ紹介します。

多くの人が感じるであろう質問を中心に紹介しているので、同じような疑問を感じている人は参考にしてみてください。

個人事業主の飲食店のクレジットカード決済導入におすすめのサービスは?

個人事業主が運営する飲食店にクレジットカード決済を導入する際、おすすめの決済サービスはSquareです。

Squareでは個人事業主や、まだ開業届を税務署に提出していない個人利用の人でも審査に通ることがあります。

また、Squareは他サービスよりも審査に通りやすいとされているため、個人事業主の人はSquareの導入を検討してみてください。

-

Squareは個人事業主じゃない人も個人利用できる?【開業届なしは審査に落ちる?】

続きを見る

飲食店側がクレジットカードの決済手数料を上乗せして請求するのは違法?

飲食店側がクレジットカードの決済手数料を上乗せして顧客に請求するのは違法ではありませんが、カード会社の加盟店規約に違反する可能性があります。

決済手数料を上乗せして利用客に請求することを法律では禁じていません。

決済手数料を売上から差し引かれるのはコストとして大きいですが、サービスを利用する以上、支払うべきものと受け入れましょう。

飲食店でクレジットカード決済をする際に暗証番号入力は必須?

飲食店でクレジットカード決済をする際に暗証番号の入力は必須ではありません。

主にICチップ搭載のクレジットカードを差し込んで決済を行う際や、高額の決済を行う場合に本人確認として暗証番号の入力を求めることがあります。

業種・業態によって暗証番号の入力が必須になるというわけではないので、飲食店でクレジットカード決済をする際に暗証番号の入力は必須ではありません。

「近くのクレジットカード使える飲食店」で検索ヒットするには?

「近くのクレジットカード使える飲食店」で自店を検索にヒットさせるには、食べログやホットペッパーグルメ内でのSEO対策を行うことや、Google MapsのMEO対策を行うことなどが挙げられます。

例えば食べログでは基本項目を埋め、サムネイル画像やジャンルの設定をきちんと行ったり、良質な口コミをたくさん投稿してもらうことなどがSEO対策として挙げられます。

MEO対策としては、Googleビジネスプロフィールの設定や多くの人から口コミや高評価をもらい、それに返信を行うことなどが重要です。

飲食店でクレジットカード決済が使えない・エラーになるときの対処法は?

飲食店でクレジットカード決済が使えなかったり、エラーになったりするときの対処法は、サポートに連絡をすることや一度決済端末の電源を落として再度決済を行うことなどが挙げられます。

端末が一時的に不具合を起こしているだけであれば、再起動することで決済がうまくいくようになるはずです。

決済サービスのサポートに電話やチャットで連絡をすれば、すぐに解決する可能性もあるでしょう。

飲食店向けクレジットカード決済端末機を始めとした決済端末の導入に関するお役立ち情報

続いては当サイトの独自調査を元に判明した、飲食店向けクレジットカード決済端末機を始めとした決済端末の導入に関する統計情報をご紹介します。

飲食店向けクレジットカード決済端末機の導入に不安がある方は必見です。

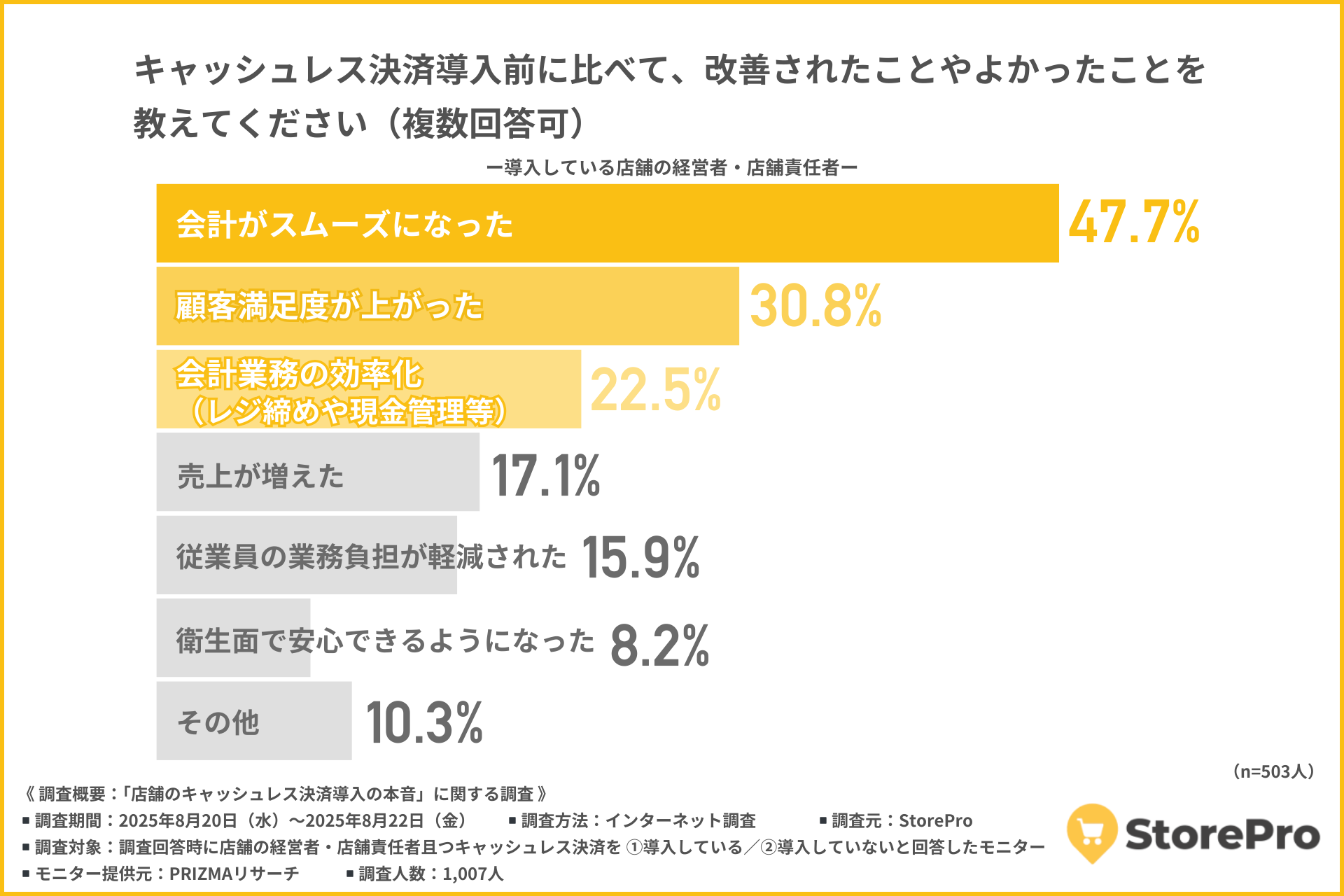

飲食店向けクレジットカード決済端末機の導入で得られた具体的な効果とは

飲食店向けクレジットカード決済端末機の専門情報メディア「StorePro」は、飲食店向けクレジットカード決済端末機を始めとした決済端末導入後の変化に関する調査を実施しました。

キャッシュレス決済を導入した503人のうち、「会計がスムーズになった」と回答した店舗は全体の47.7%にのぼりました。これは、店舗運営におけるレジ対応の時間短縮が、最も大きな改善点であることを示しています。客の滞在時間が短縮されることで、回転率の向上も期待できるでしょう。

次に多かったのは「顧客満足度が上がった」という声で、30.8%が選択しています。スピーディーな支払い体験や選択肢の多さが、購買体験の質を高めていると考えられます。さらに「会計業務の効率化」が22.5%と続き、レジ締めや現金管理の負担軽減が明確に表れています。

注目すべきは、「従業員の業務負担が軽減された」が15.9%、「衛生面で安心できるようになった」が8.2%と、従業員の働きやすさや店舗の清潔感にもプラスの影響を与えている点です。特に衛生面の改善は、感染症対策が重視される現代において無視できない要素でしょう。

全体を通じて、キャッシュレス決済は単なる会計手段の変化にとどまらず、業務効率や顧客満足、衛生面にまで波及効果をもたらしていることが浮き彫りになりました。今後は、売上アップにつなげるためのマーケティングや運用最適化が重要となるでしょう。

調査対象:飲食店向けクレジットカード決済端末機を始めとした決済端末の導入していると回答したモニター503人

調査期間:2025年8月20日(水)~2025年8月22日(金)

調査方法:PRIZMAによるインターネット調査

調査元:StorePro(https://store.cloudil.jp/)

モニター提供元:PRIZMAリサーチ

※当調査のデータを引用・転載する場合には、「出典:StorePro」の表記をお願いいたします。

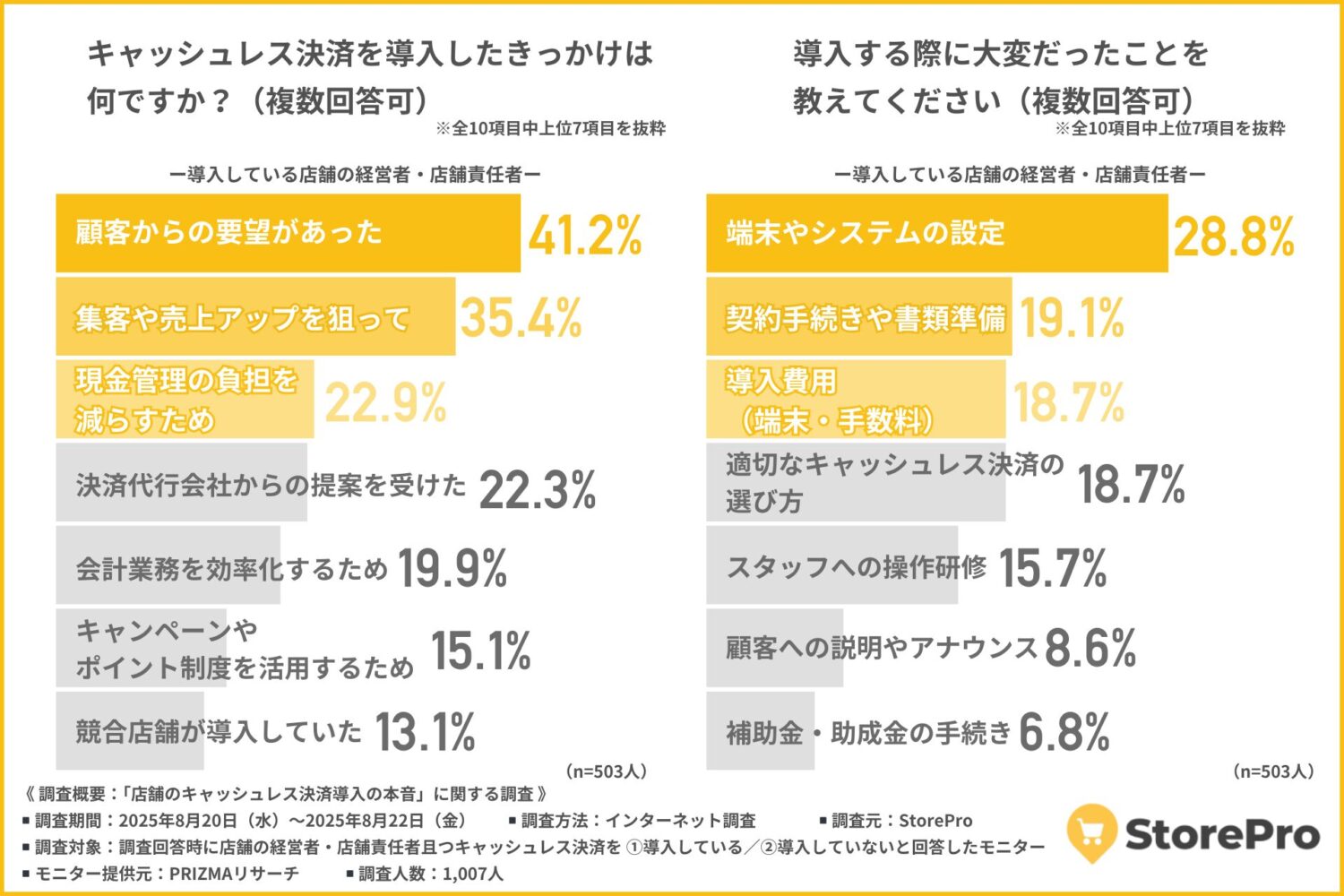

飲食店向けクレジットカード決済端末機導入の理由・導入時に大変だったことを解明

飲食店向けクレジットカード決済端末機の専門情報メディア「StorePro」 は、飲食店向けクレジットカード決済端末機を始めとした決済端末の導入理由・導入時に大変だったことに関する調査を実施しました。

キャッシュレス決済を導入した主な理由として最も多かったのは「顧客からの要望があった」で、全体の41.2%を占めました。これは、店舗側の戦略よりも顧客ニーズが導入の引き金となっている現状を示しています。

「集客や売上アップを狙って」が35.4%と続き、導入にあたって経営戦略上の意図があったケースも少なくありませんでした。ただし、売上向上の期待と実際の成果とのギャップについては慎重な検証が必要でしょう。

「現金管理の負担を減らすため」が22.9%を占め、レジ締めや金銭トラブルのリスクを避けたい意図もうかがえます。決済代行会社からの提案を受けた割合も22.3%と高く、営業活動の影響力も見逃せません。

一方で、導入時に大変だったこととして最も多かったのは「端末やシステムの設定」で28.8%でした。「契約手続きや書類準備」「導入費用」もそれぞれ約19%となっており、初期対応の煩雑さが障壁となっています。

導入理由は顧客志向である一方、導入プロセスではシステムや費用面の障壁が顕在化しています。現場での手間と負担をどう最小化するかが、今後の普及のカギになるでしょう。

調査対象:飲食店向けクレジットカード決済端末機を始めとした決済端末の導入していると回答したモニター503人

調査期間:2025年8月20日(水)~2025年8月22日(金)

調査方法:PRIZMAによるインターネット調査

調査元:StorePro(https://store.cloudil.jp/)

モニター提供元:PRIZMAリサーチ

※当調査のデータを引用・転載する場合には、「出典:StorePro」の表記をお願いいたします。

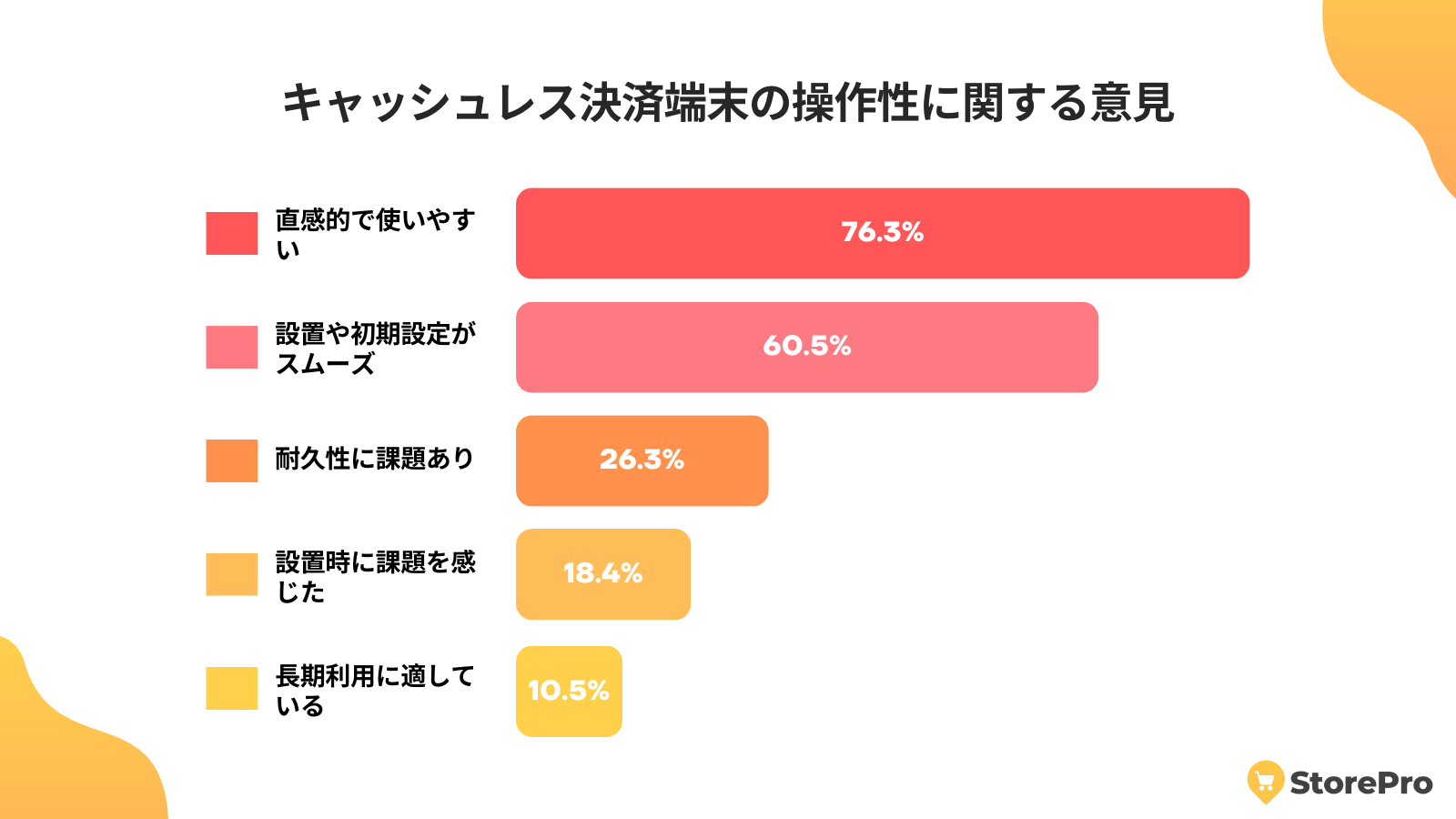

飲食店向けクレジットカード決済端末機の操作性に関する調査結果:7割以上が「使いやすい」と回答

飲食店向けクレジットカード決済端末機を始めとした決済端末の操作性に関する調査結果

飲食店向けクレジットカード決済端末機の専門情報メディア「StorePro」 は、飲食店向けクレジットカード決済端末機を始めとした決済端末の操作性に関する調査を実施しました。

飲食店向けクレジットカード決済端末機の操作性に関する利用者アンケートでは、76.3%が「直感的で使いやすい」と評価しました。全体の傾向は以下の通りです。

- 直感的で使いやすい:76.3%

- 設置や初期設定がスムーズ:60.5%

- 耐久性に課題あり:26.3%

- 設置時に課題を感じた:18.4%

- 長期利用に適している:10.5%

7割以上のユーザーが操作性を高く評価しています。端末のUI(ユーザーインターフェース)が視覚的に分かりやすく、初めてのスタッフでも短時間で習得できる点が理由と考えられます。設置や初期設定も比較的簡単で、60%を超える回答者がスムーズに導入できたと述べています。

一方で、「耐久性」や「長期利用」に関しては低評価が目立ちます。特に耐久性に課題を感じた層が約4人に1人にのぼっており、長時間の使用や頻繁な操作が求められる業態では注意が必要です。

導入時には本体価格だけでなく、交換や修理を前提としたサポート体制の確認も欠かせません。

調査対象:飲食店向けクレジットカード決済端末機を始めとした決済端末の導入経験がある店舗運営経験者285人

調査期間:2024年10月28日~2024年12月31日

調査方法:インターネット調査

調査主体:StorePro

※当調査のデータを引用・転載する場合には、「出典:StorePro」の表記をお願いいたします。

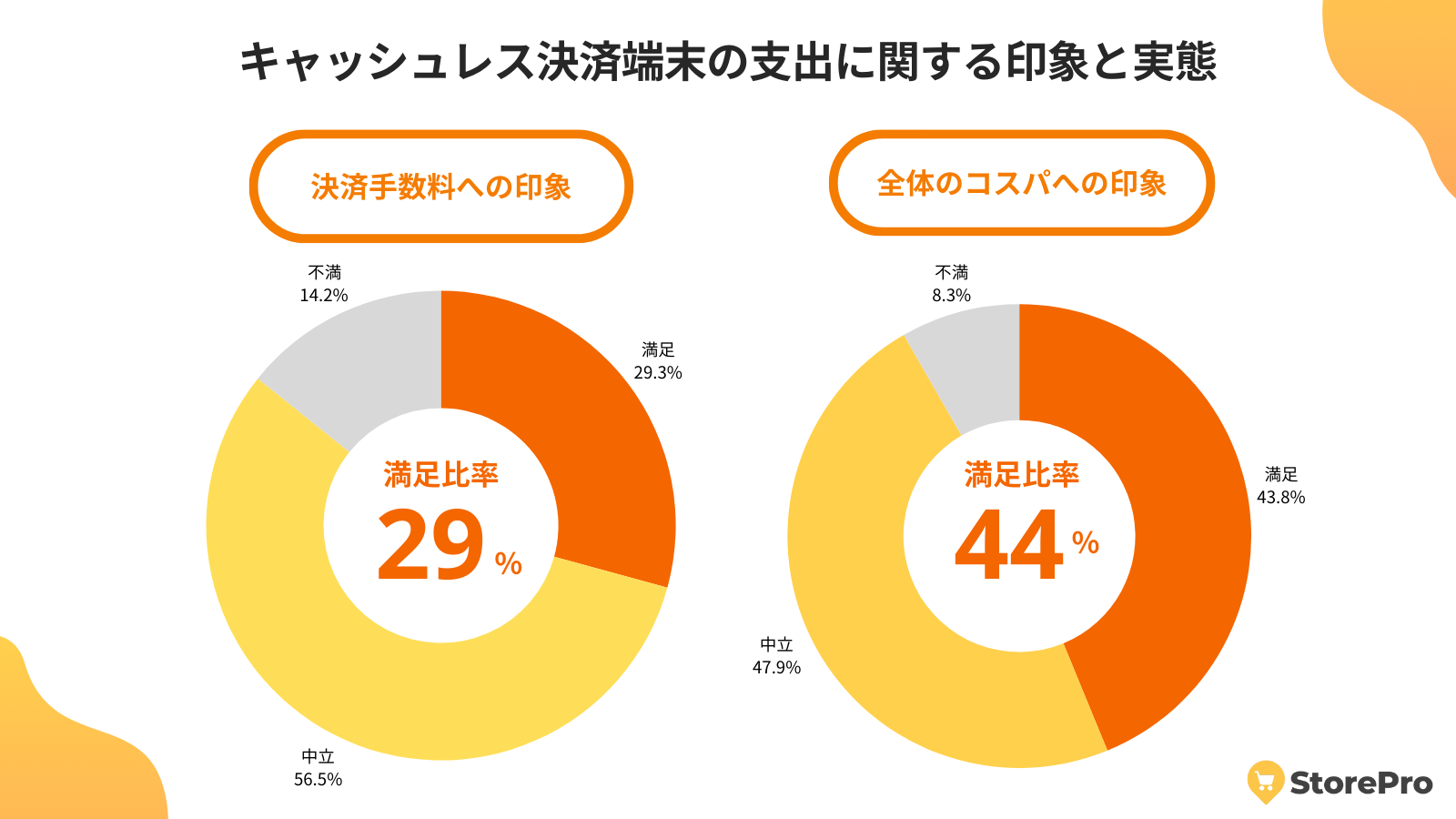

飲食店向けクレジットカード決済端末機の支出満足度は低め、特に決済手数料に課題感

飲食店向けクレジットカード決済端末機を始めとした決済端末の操作性に関する調査結果

飲食店向けクレジットカード決済端末機の専門情報メディア「StorePro」 は、飲食店向けクレジットカード決済端末機を始めとした決済端末の操作性に関する調査を実施しました。

飲食店向けクレジットカード決済端末機にかかるコストに対して、ユーザーの満足度には明確なばらつきがあります。

- 決済手数料への満足比率:29%

- 決済手数料に「不満」:14.2%

- コストパフォーマンス全体への満足比率:44%

- コスパに「不満」:8.3%

決済手数料に関しては「満足」と答えたのは全体の約3割にとどまりました。約56.5%が「中立」と回答していることから、多くの事業者が納得しきれていない実情が見えてきます。特に、月商が小規模な店舗ほど、2〜3%とされる手数料率が収益に与える影響は大きくなりやすいでしょう。

一方、全体のコストパフォーマンスについては44%が満足と回答しています。これは導入後の利便性やレジ業務の簡略化などが支出に見合う価値と判断されている可能性を示しています。

導入コストだけでなく、業務効率化や客単価向上への影響を総合的に評価する姿勢が重要です。手数料に着目しすぎると、長期的な収益機会を見誤るおそれもあるので注意しましょう。

調査対象:飲食店向けクレジットカード決済端末機を始めとした決済端末の導入経験がある店舗運営経験者310人

調査期間:2024年10月28日~2025年04月14日

調査方法:インターネット調査

調査主体:StorePro

※当調査のデータを引用・転載する場合には、「出典:StorePro」の表記をお願いいたします。

まとめ:クレジットカード決済を導入したい飲食店におすすめサービス9選を比較【店側のデメリットは?】

今回は飲食店がクレジットカード決済を導入する際のメリット・デメリットや選び方などを解説した上で、おすすめの決済サービスを紹介しました。

飲食店のクレジットカード決済の導入におすすめサービス9選

経済産業省によると2024年の日本のキャッシュレス決済比率は42.8%に上り、そのうち82.9%がクレジットカード決済によるものです。

本記事で紹介したおすすめの決済サービスで気になるものがあれば、公式サイトから申し込みを行ってみてください。

-

クレジットカード決済端末機おすすめ8選を比較!【無料のCAT端末あり】

続きを見る

-

クレジットカード決済の加盟店手数料を一覧で比較【店舗負担の相場・安いサービスも解説】

続きを見る

-

クレジットカード決済を導入したい個人事業主におすすめのサービス15選【手数料も解説】

続きを見る

-

飲食店向けの決済端末・決済システムおすすめ9選を比較【キャッシュレス・カード決済導入】

続きを見る

-

飲食店向けPOSレジおすすめランキング10選を徹底比較【補助金情報や使い方も解説】

続きを見る

-

飲食店でハンディにスマホを活用する方法【使い方やおすすめシステムも解説】

続きを見る